Một biểu đồ của bất kỳ thị trường tài chính và mỗi sản phẩm giao dịch nào cũng đều có những sự di chuyển giá lên và xuống. Những thứ đó chính là sóng thị trường, có nhiều cách xác định sóng khác nhau nhưng tựu chung lại đều là cách thể hiện sự biến động giá cả. Sóng trong price action cũng không phải bắt buộc theo một biện pháp nào cả.

Bài viết này hướng dẫn các bạn một cách xác định sóng cụ thể, rõ ràng để có thể áp dụng vào trong phân tích. Khi đã thuần thục rồi thì chúng ta hoàn toàn có thể linh hoạt áp dụng nó sao cho phù hợp với hoàn cảnh thực tế.

Khái quát chung về sóng trong price action

Khi nhìn vào bất cứ một biểu đồ giá nào chúng ta cũng sẽ thấy giá không di chuyển theo một đường ngang cũng không di chuyển lên xuống theo một phương thẳng đứng mà di chuyển theo những đợt và chúng ta gọi đó là sóng thị trường.

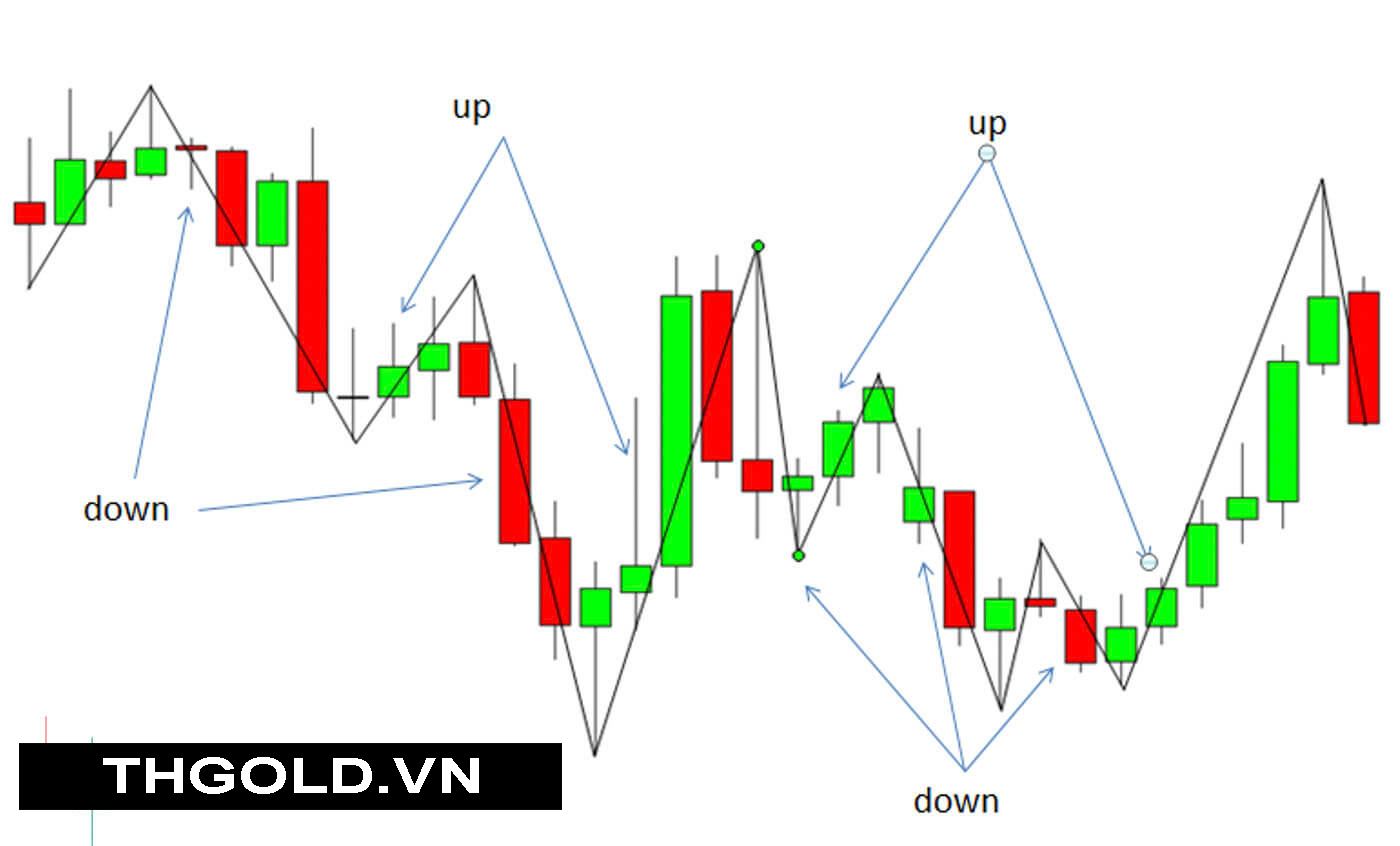

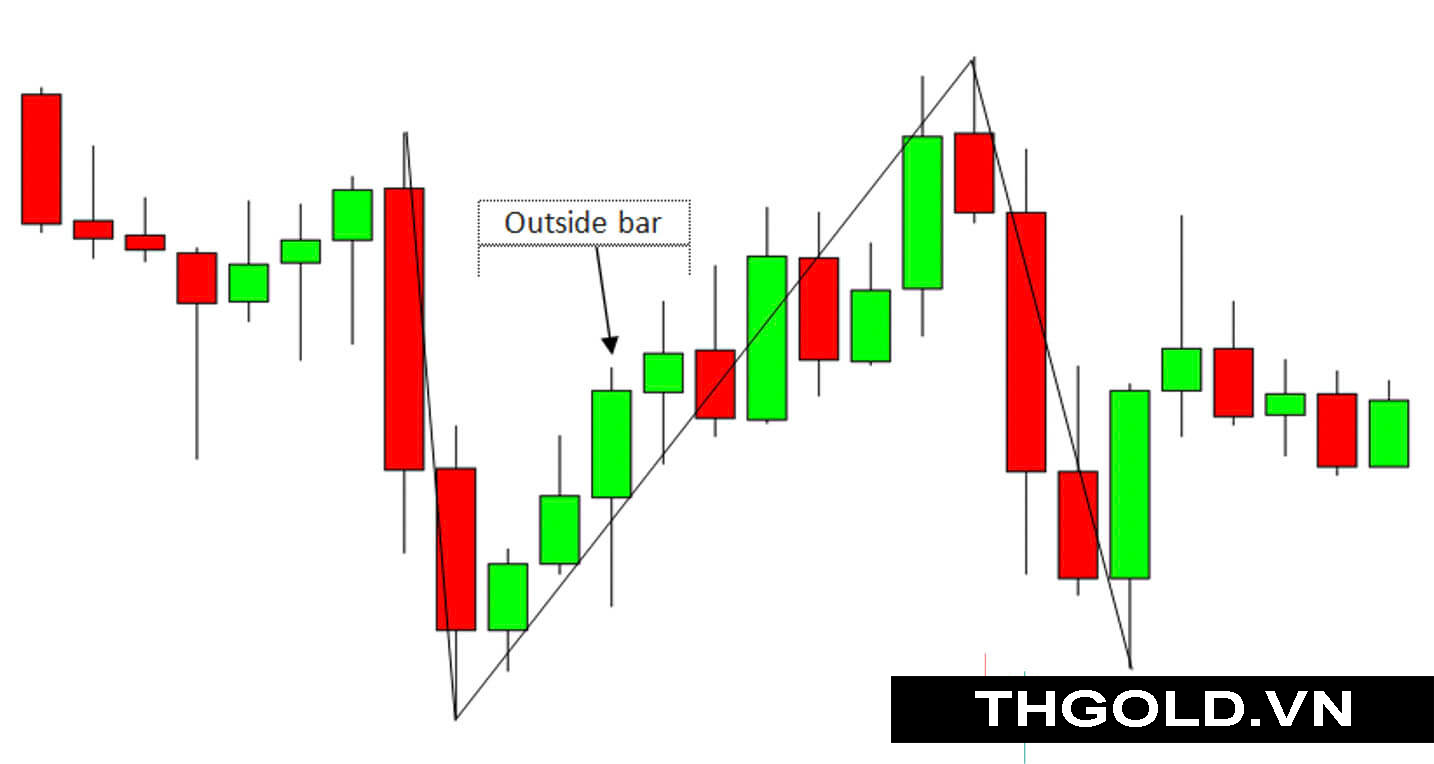

Sau đây là ví dụ về dạng sóng trong price action :

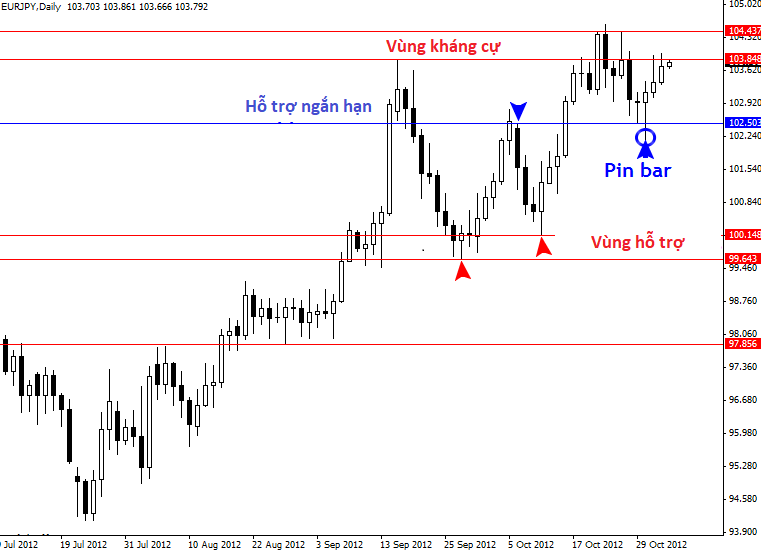

Hình 1: Sóng thị trường trong xu hướng tăng

Hãy nhìn vào hình trên, ta thấy trong một xu hướng tăng, giá tăng lên với một chuỗi các sóng lên và xuống. Theo một cách tự nhiên thì sóng tăng sẽ trội hơn sóng giảm về độ dài. Ngược lại, với thị trường giảm thì các sóng giảm hầu hết sẽ lớn hơn sóng tăng.

Do đó bằng cách quan sát sóng của thị trường, chúng ta có thể có cái nhìn tổng thể về cấu trúc của thị trường và có được những manh mối về việc thị trường phải chăng là đi lên hay xuống. Theo dõi sóng thị trường là bước đầu tiên trong con đường giải mã thị trường.

Một cách khác nữa để nhìn sóng thị trường đó là xem biểu đồ ở khung thời gian cao hơn, mỗi sóng có thể là một thanh nến ở khung thời gian cao hơn.

Đó là lý do tại sao nhiều trader dùng khung thời gian cao hơn để nhận định và ước lượng xu hướng của thị trường. Giống như trước đây tôi học về chiến thuật supply demand.

Tác giả sử dụng cả khung tháng và khung tuần để nhận định xu hướng thị trường và giao dịch trên khung D1. Có hai khó khăn sẽ gặp phải khi bạn nhận định xu hướng thị trường bằng cách dùng khung thời gian cao hơn. Đó là:

Thứ nhất, sự lựa chọn khung thời gian cao hơn là tùy ý thích của người giao dịch mà không có quy tắc nào thống nhất và phù hợp. Thường thì người ta sẽ chọn khung thời gian lớn hơn khoảng 4 đến 5 lần khung thời gian giao dịch, chẳng hạn bạn giao dịch khung H1 thì chọn khung H4 để nhận định xu hướng thị trường.

Thứ hai, bằng cách dùng khung thời gian cao hơn chúng ta phải tách sự chú ý giữa hai khung thời gian đó. Đôi khi chúng sẽ làm ta phân tâm và bị nhiễu thông tin giữa các khung thời gian khác nhau mang lại.

Trong giao dịch tôi thích mình giữ tập trung vào một chart mà ít khi chuyển lên khung thời gian cao hơn. Trừ khi tôi muốn quay lên khung thời gian cao hơn để xác định các vùng kháng cự và hỗ trợ lớn tiềm năng.

Bằng cách phân tích sóng thị trường, chúng ta sẽ có cái nhìn tổng quan về hành động giá mà không cần đến đồ thị giá khung thời gian cao hơn.

Các bạn hãy tập cách nhìn khung thời gian bạn thường giao dịch mà có thể ước lượng được hành động giá trên khung thời gian cao hơn hay thấp hơn. Chẳng hạn khung thời gian cao là một mẫu hình nến shooting star nhưng khung thời gian thấp hơn có thể là mẫu hình nến dark cloud cover.

Với price action thì hầu hết chúng ta chỉ cần tập trung vào một khung thời gian là có thể làm sáng tỏ được xu hướng của thị trường và tôi khuyên các bạn nên làm như thế, đừng nghe theo những hướng dẫn của người khác, lật hết khung thời gian này, khung thời gian nọ phân tích nghe có vẻ thú vị nhưng thực tế thì không hiệu quả lắm.

Xác định sóng trong price action

Trong lịch sử của phân tích kỹ thuật, William Gann tạo ra một quan điểm rất kỳ lạ. Gann là một trader phát minh ra vô số các công cụ được tạo bằng các đường thẳng, các góc, các đường tròn, hình lục giác và hình vuông.

Ông ấy đã áp dụng hình học vào giao dịch và phương pháp của ông có rất nhiều người phỉ báng và cho rằng chúng là những thứ vô bổ. Tuy nhiên, thực tế cho thấy các công cụ mà Gann tạo ra có hiệu quả nhất định và vẫn được chúng ta sử dụng cho đến ngày hôm nay.

Ở đây chúng ta không quan tâm và bàn luận về các công cụ mà Gann tạo ra, chúng ta chỉ quan tâm và chú ý đến sự đơn giản của Gann trong xác định xu hướng thị trường.

Gann có toàn bộ những hướng dẫn về việc dùng sóng thị trường để giao dịch theo xu hướng. Cách của Gann bao gồm 3 cấp độ sóng thị trường đó là: thứ yếu, trung bình và chính.

Hành động giá đi từ những mảnh ghép nhỏ là những con sóng để tạo thành một bức tranh toàn cảnh. Đó là lý do vì sao chúng ta chỉ tập trung vào những sóng thứ yếu, phần nhỏ nhất của sóng thị trường, đó là những viên gạch cơ bản tạo nên cấu trúc của thị trường.

Chúng ta không dùng phương pháp giao dịch của Gann mà chỉ mượn cách mà ông ấy để xác định sóng thị trường. Cách xác định sóng thị trường của Gann là hoàn hảo với công việc phân tích hành động giá bởi vì chúng sử dụng sự liên quan chặt chẽ giữa các nến với nhau. Nó tập trung vào mối quan hệ giữa các nến cao và nến thấp.

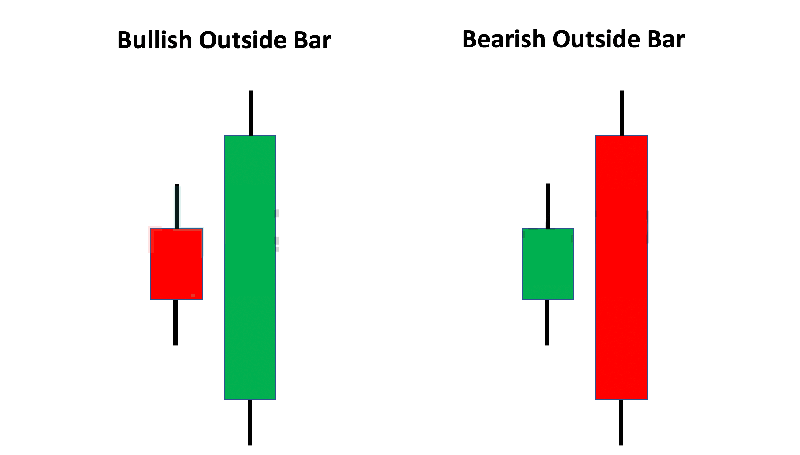

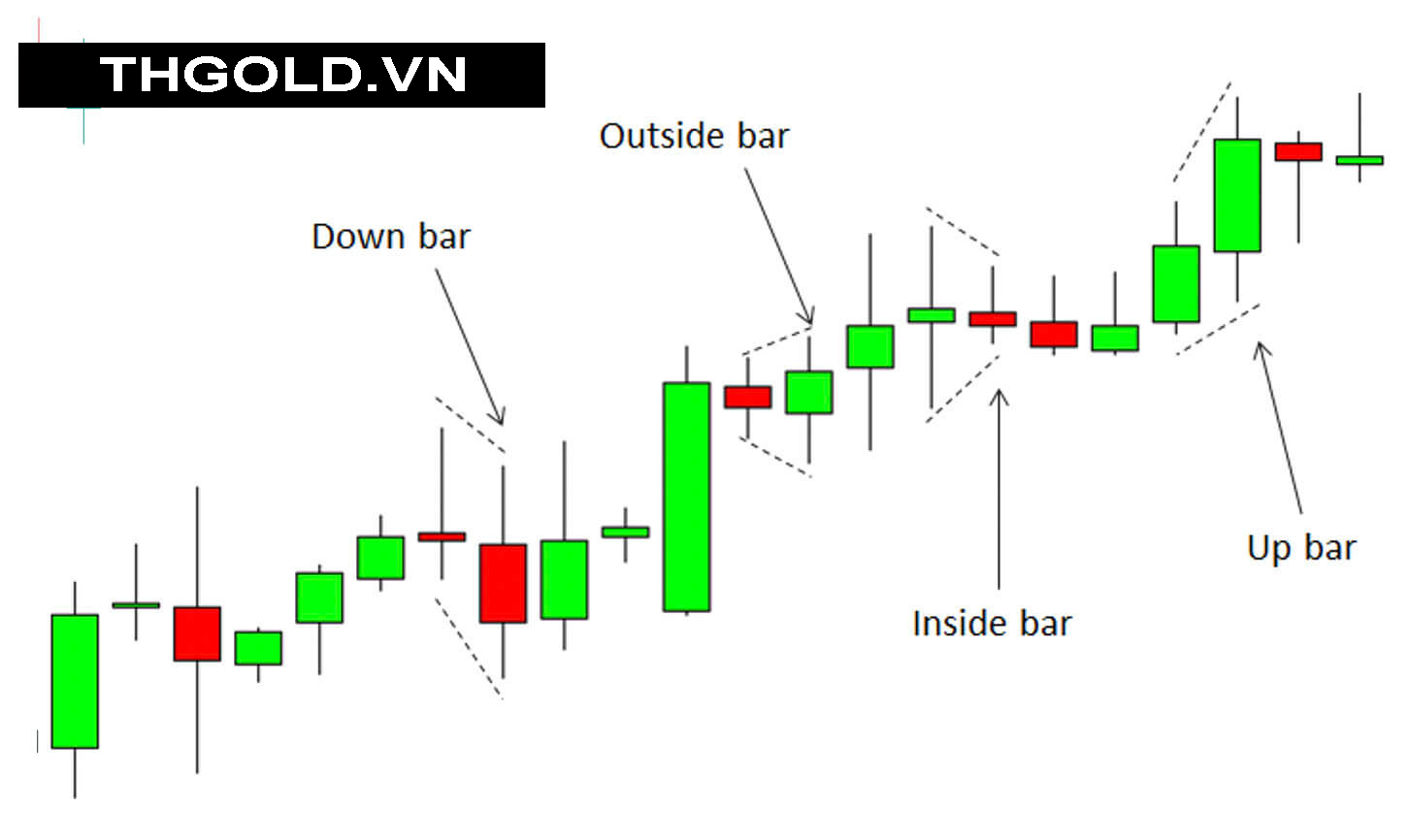

Bước đầu tiên trong việc xác định hệ thống sóng của thị trường đó là phân biệt từng nến vào một trong bốn loại sau đây:

- Nến lên (up bars) – có giá thấp nhất và cao nhất cao hơn nến trước.

- Nến xuống (down bars) – có giá thấp nhất và cao nhất thấp hơn nến trước.

- Inside bars – có giá thấp nhất và cao nhất nằm hoàn toàn trong vùng giá của cây nến trước.

- Outside bars – có giá cao nhất cao hơn giá cao nhất cây nến trước và giá thấp nhất thấp hơn giá thấp nhất của cây nến trước.

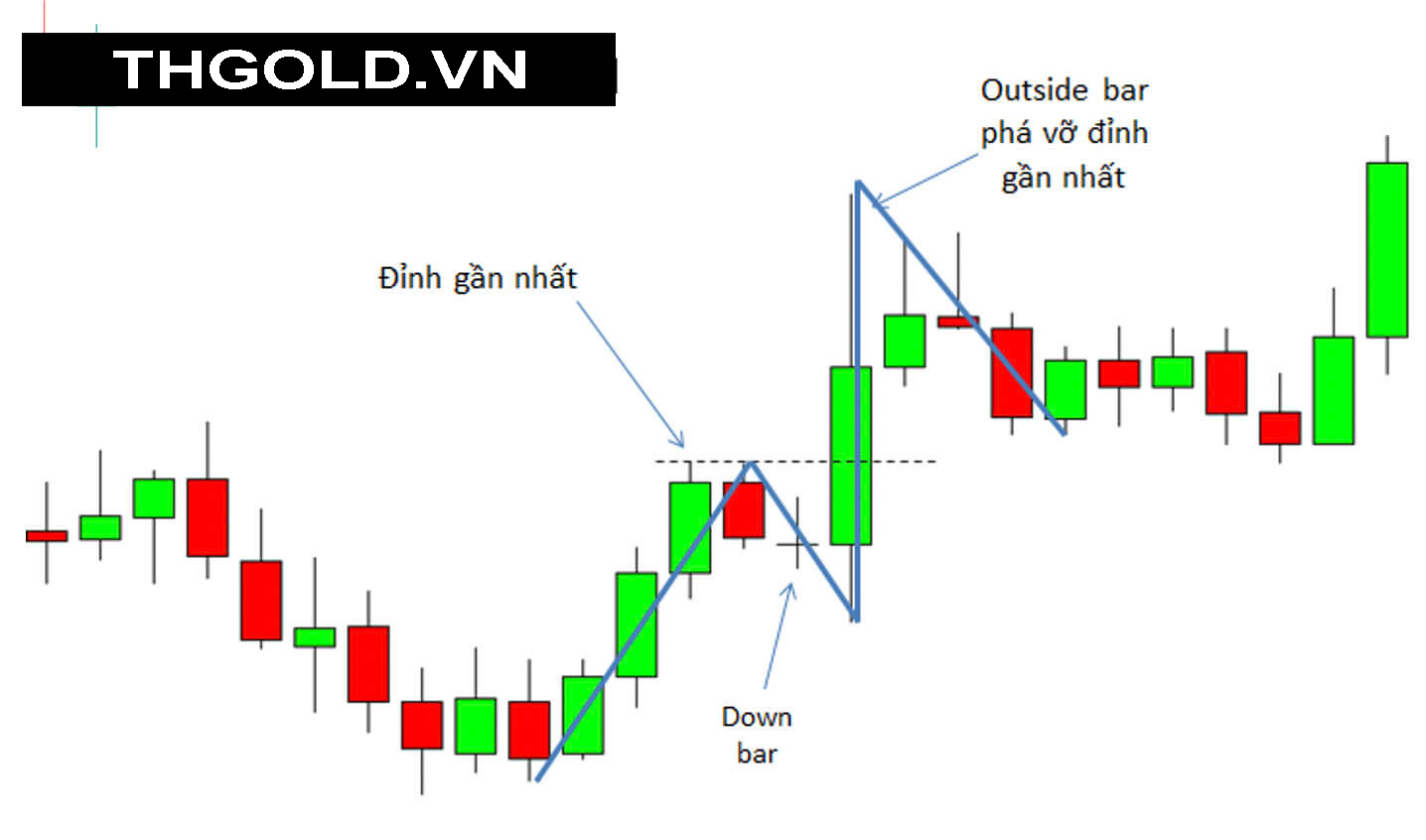

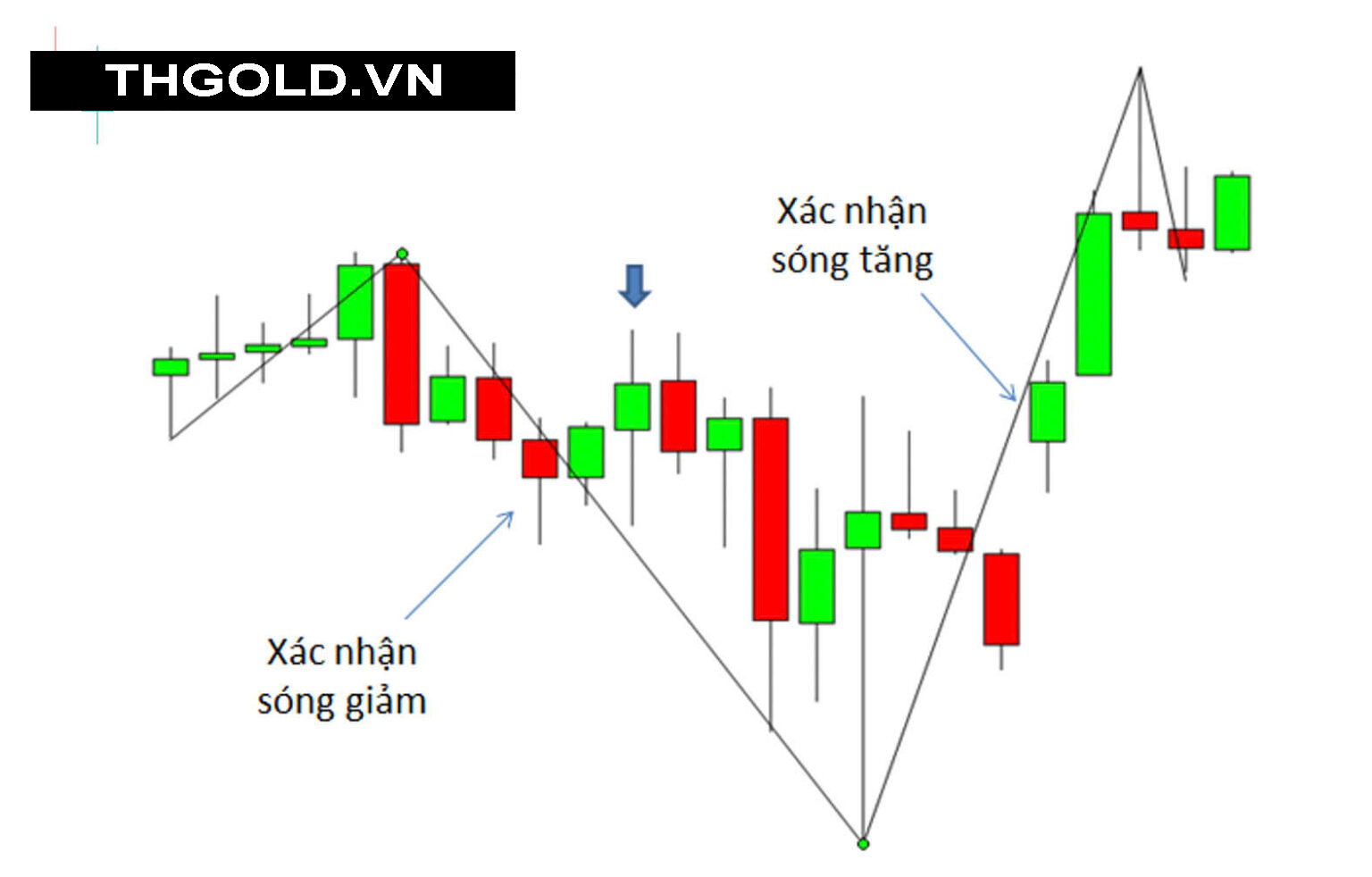

Hình 2: Các loại nến sử dụng trong phân tích sóng

Lưu ý: Nếu cây nến chúng ta đang xác định mà có giá cao nhất và thấp nhất bằng với cây nến trước thì có thể coi nó là inside bar hoặc outside bar đều được

Bạn có thể phân loại bất kỳ một cây nến đơn lẻ nào và chúng chỉ có thể thuộc một trong bốn loại nến nêu như trên. Những phân loại nến này dựa vào điểm giá cao nhất và thấp nhất của mỗi cây nến trong mối quan hệ với cây nến trước. Bây giờ chúng ta hãy thực hành phân loại các cây nến còn lại trong ví dụ ở hình 2 nêu trên nhé.

Đáp án: Bắt đầu từ cây nến thứ hai ta có up-out-in-up-up-up-down-up-in-out-in-out-up-up-in-down-out-up-up-in-up. Rất đơn giản thôi phải không.

Khi xác định sóng thì chúng ta sử dụng các thuật ngữ là nến lên, nến xuống, outside và inside, còn bản chất từng cây nến để so với giá mở cửa và đóng cửa thì chúng ta dùng thuật ngữ nến tăng, nến giảm hoặc là doji (giá mở cửa bằng giá đóng cửa).

Chú ý giá đóng cửa, mở cửa của mỗi cây không có ý nghĩa trong việc phân loại nến để xác định sóng của chúng ta. Một thanh nến lên có thể có giá đóng cửa thấp hơn giá mở cửa, vì vậy nó có thể là một cây nến giảm chứ không nhất thiết là một nến tăng.

Khi bạn thành thạo trong việc phân loại nến và xác định sóng thì bạn có thể dễ dàng nhận định được xu hướng của thị trường với 4 quy tắc dưới đây:

- Một nến lên sẽ bắt đầu một sóng tăng và xác nhận việc kết thúc của sóng giảm.

- Một nến xuống sẽ bắt đầu một sóng giảm và xác nhận việc kết thúc của sóng tăng.

- Nến inside bar là nến không phá vỡ giá cao nhất và giá thấp nhất của cây nến trước. Do đó chúng ta giữ nguyên sóng hiện tại. Ví dụ, đang trong một sóng tăng với một vài cây nến lên và xuất hiện một nến inside bar thì chúng ta vẫn xác định đang là sóng tăng. Tương tự là ngược lại với sóng giảm.

- Outside bar phá vỡ cả giá cao nhất và thấp nhất của cây nến trước, vì thế mà nó cho chúng ta sự không chắc chắn, khó khăn trong việc xác định xu hướng thì trường. Tôi sẽ đưa ra quy tắc phù hợp nhất cho việc xác định sóng thị trường khi gặp mẫu nến Outside bar

- 4a/ Khi xuất hiện nến outside bar chúng ta vẫn giữ nguyên con sóng hiện tại trừ các trường hợp nêu ở dưới.

- 4b/ Trong một sóng đang tăng mà xuất hiện outside bar có điểm giá thấp nhất thấp hơn đáy gần nhất thì hình thành nên một sóng giảm.

- 4c/ Trong một sóng đang giảm mà xuất hiện outside bar có điểm giá cao nhất cao hơn đỉnh gần nhất thì hình thành nên một sóng tăng.

Trong ví dụ tiếp theo tôi sẽ chứng minh cho các bạn thấy cách xác định sóng thị trường thông qua mối quan hệ giữa các nến với nhau.

Hình 3: Các nến bắt đầu và kết thúc một con sóng

Trong ví dụ trên tôi chỉ ra những cây nến làm thay đổi sóng thị trường. Đó chủ yếu là nến lên và xuống. Các trường hợp của nến outside bar được trình bày trong các ví dụ dưới đây

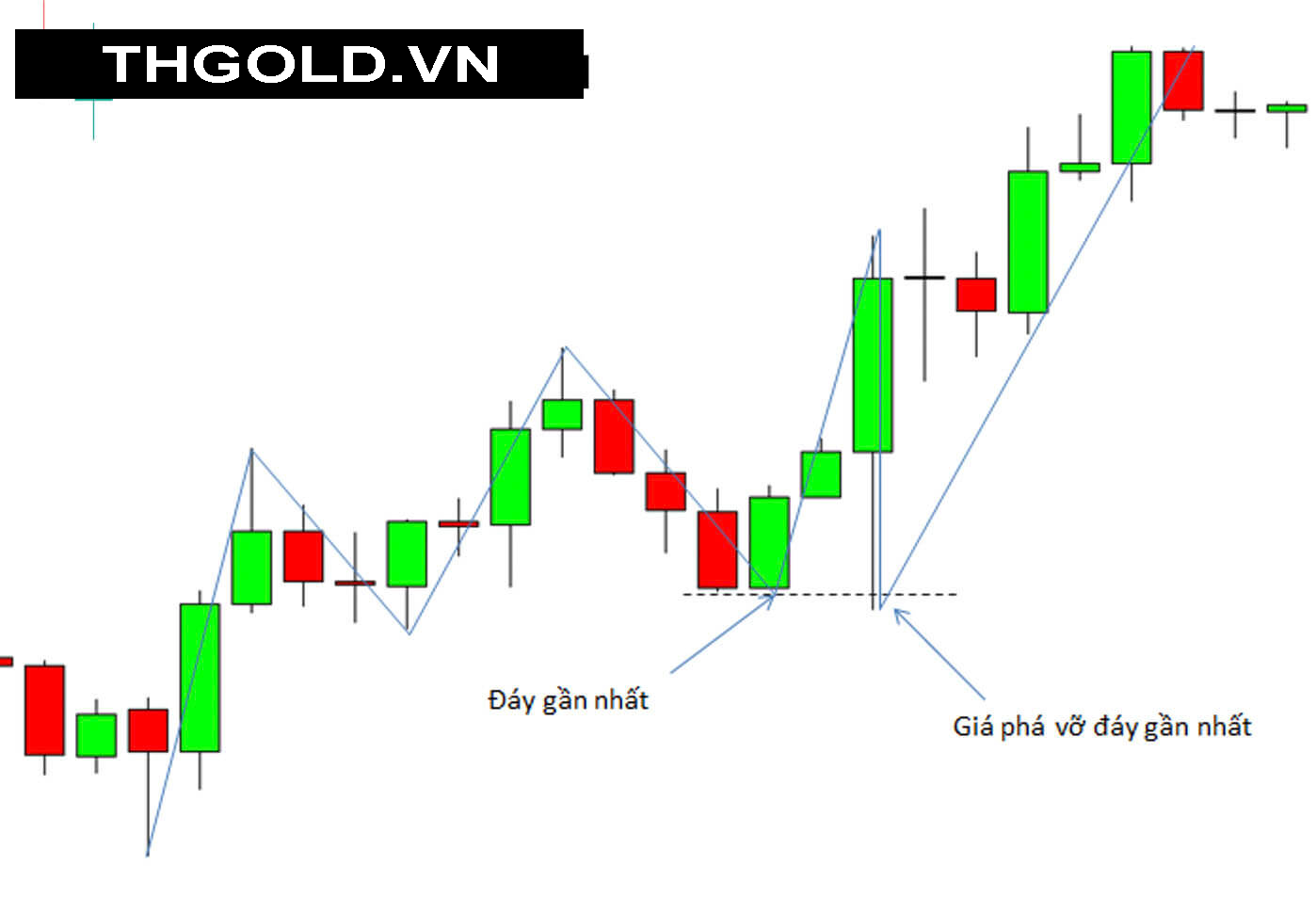

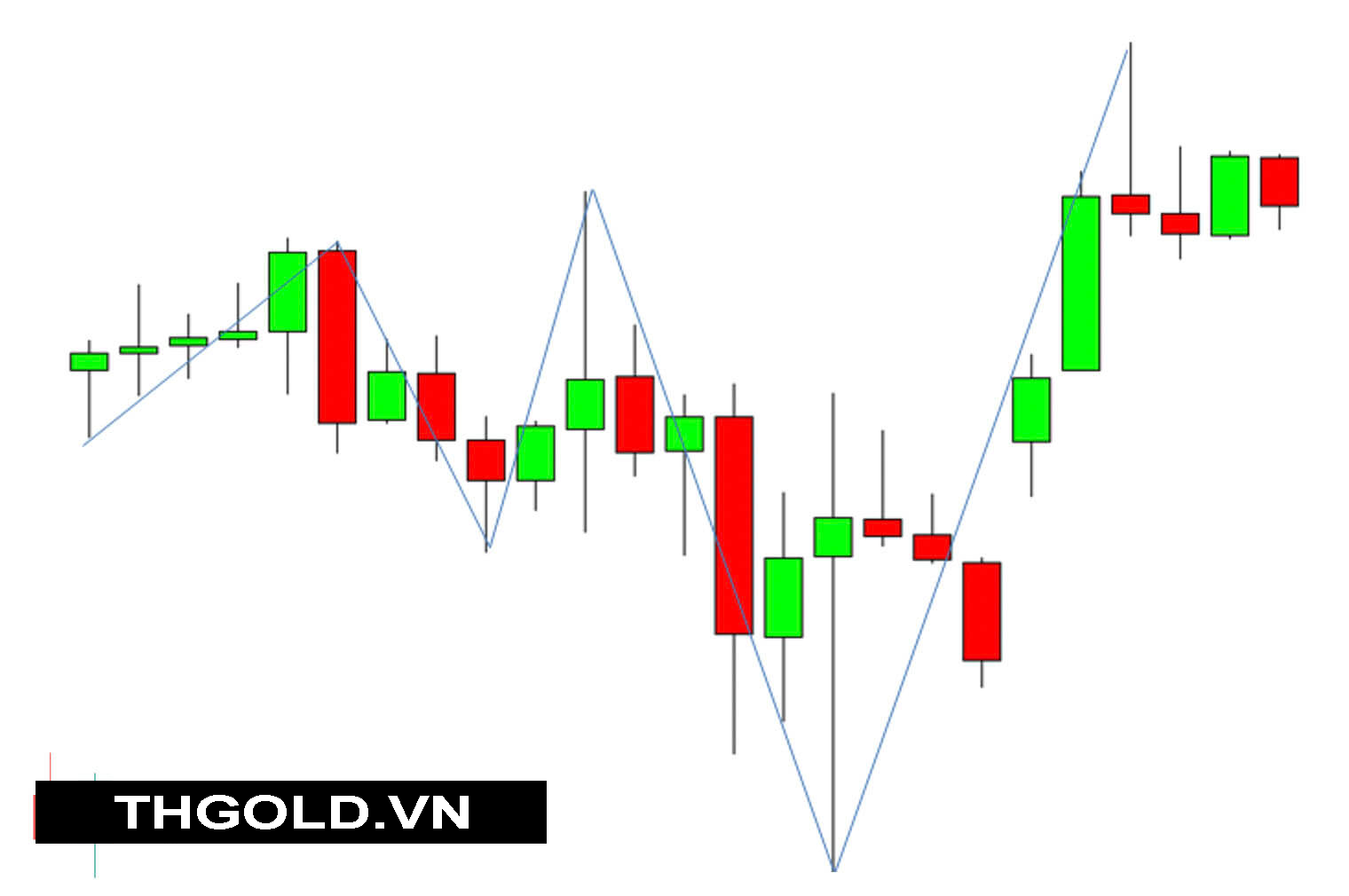

Hình 4: Outside bar phá vỡ đỉnh gần nhất tạo sóng tăng

Hình 5: Outside bar phá vỡ đáy gần nhất tạo sóng giảm

Những dạng sóng đặc biệt như trên là không nhiều và thể hiện sự thất thường của price action. Do đó, khi chúng ta gặp phải những con sóng như vậy, tốt nhất là đứng ngoài và chờ đợi cơ hội giao dịch khác.

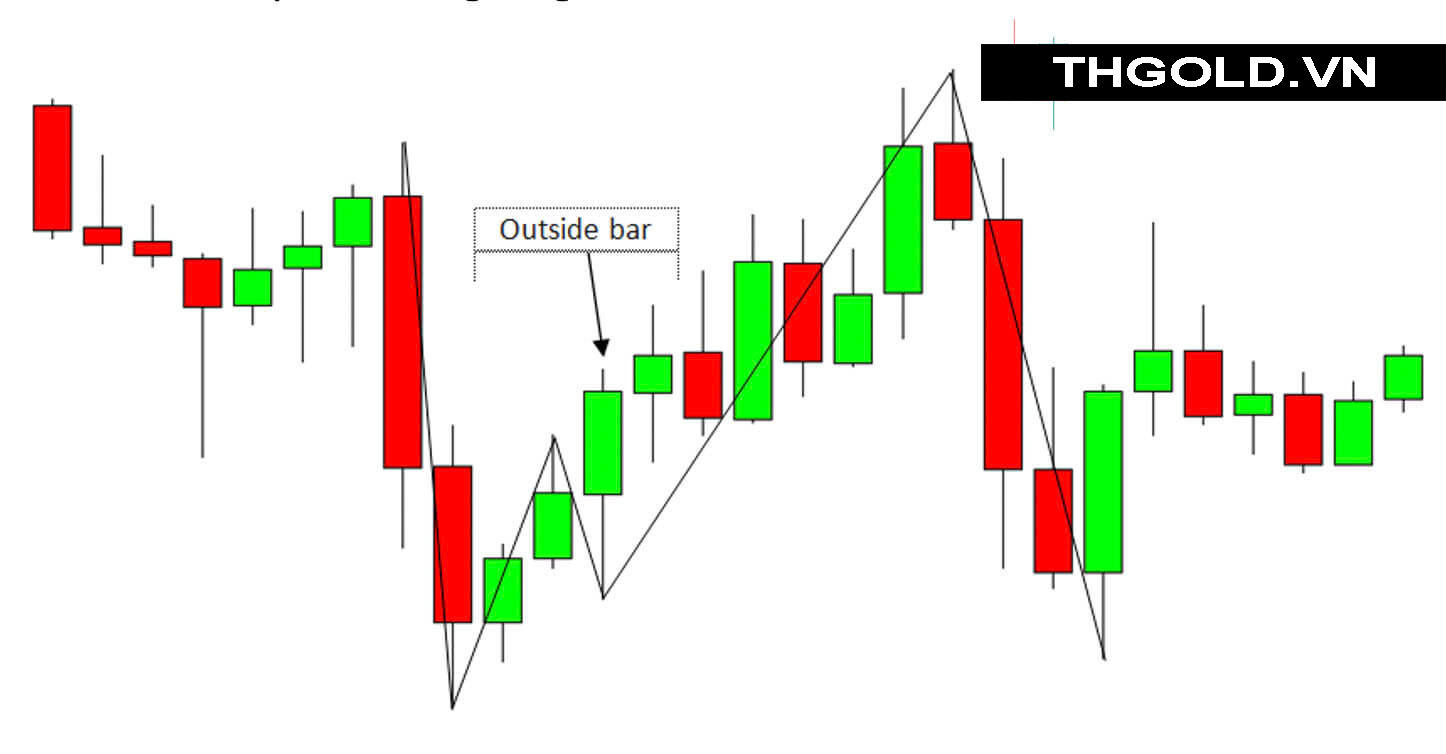

Dưới đây là hai dạng sóng của một biểu đồ nến có outside bar

Dạng 1: Tách outside bar thành hai sóng riêng biệt

Dạng 2: Vẫn duy trì con sóng trước đó khi xuất hiện Outside bar

Như chúng ta thấy thì cách làm thứ hai sẽ dễ dàng, đơn giản mà hiệu quả hơn so với cách thứ nhất. Chỉ khi nào nến outside bar quá lớn mà điểm thấp nhất của nó phá vỡ vùng đáy cũ gần nhất thì lúc đó ta nên xem xét có một sóng xuống, còn không chúng ta cứ tiếp tục con sóng tăng.

Không có cách nào là sai cả và nếu các bạn thấy cách thứ nhất phù hợp với các bạn thì hãy cứ sử dụng nó. Sự phá vỡ đáy cây nến trước của nến outside bar chắc chắn sẽ tạo thành một sóng giảm trên khung thời gian nhỏ hơn, nhưng công việc của chúng ta là nên kiên định với khung thời gian giao dịch.

Hãy so sánh hai ví dụ dưới đây để xem cái nào phù hợp và cái nào không nhé.

Hình 8: Sóng không giống như khái niệm của chúng ta

Hình 9: Con sóng mà chúng ta cần xác định

Phần lớn các trường hợp thì chúng ta dễ dàng xác định sóng thị trường bằng các nến lên và nến xuống. Những tình huống phức tạp như trên là ít gặp. Ở hình trên tôi có đánh dấu mũi tên chỉ cây nến outside bar. Bây giờ giả sử cây nến có đánh dấu mũi tên sẽ trở thành như sau:

Hình 10: Cây nến được chỉnh sửa

Sau khi cây nến được chỉ mũi tên được chỉnh sửa thì đã có một bóng nến phía trên dài và phá vỡ đỉnh gần nhất. Như vậy giờ đây các sóng thị trường sẽ được xác định như sau:

Hình 11: Sóng đã được điều chỉnh trong tình huống mới

Như vậy là trong tình huống này sẽ hợp lý hơn nếu như chúng ta xác định thêm một sóng tăng được hình thành bởi cây nến outside bar vì giá đã tạo một đỉnh mới. Khi bạn đã hiểu được vấn đề thì chúng ta tiếp tục nhé.

Để tổng kết lại việc xác định các sóng tăng và giảm chúng ta cần:

Đối với sóng tăng sẽ xác định một trong các điều kiện:

- Nến lên hoặc

- Giá phá vỡ lên trên đỉnh gần nhất.

Đối với sóng giảm chúng ta cần xác định một trong các điều kiện:

- Nến xuống

- Giá phá vỡ xuống dưới đáy gần nhất

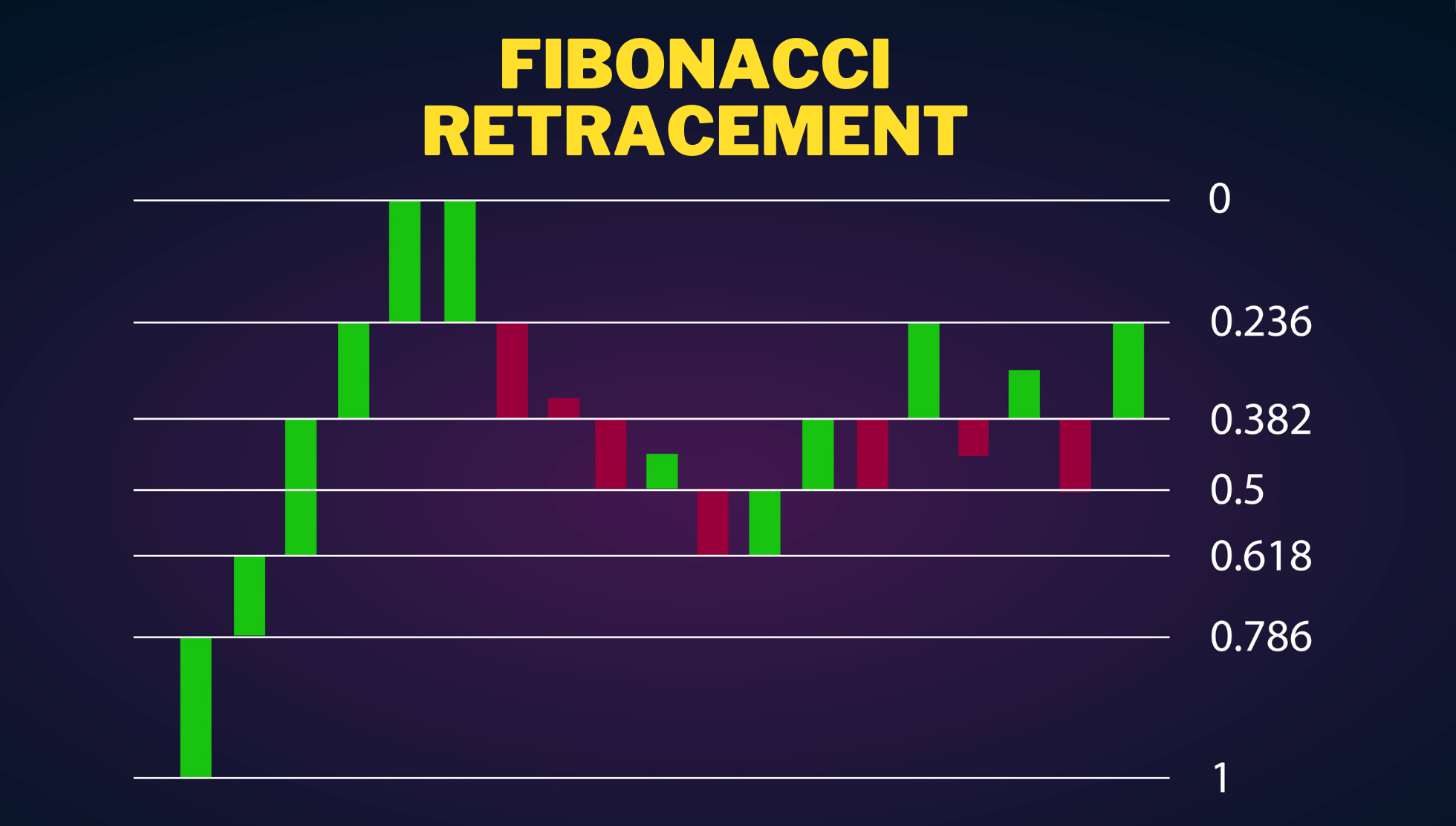

Những con sóng thứ yếu của Gann cung cấp cho chúng ta một phương pháp chắc chắn để những trader giao dịch hành động giá đi theo dòng chảy của thị trường.

Nó tập trung vào mỗi cây nến và không cần bất kỳ một tham số nào cho việc xác định, chỉ đơn giản là giá cao nhất và thấp nhất của mỗi cây nến.

Không giống như tính phần trăm của các con sóng. Tính phần trăm của các con sóng thì chúng ta không quan tâm đến mối quan hệ giữa các nến liên tiếp mà chỉ tập trung vào những tham số để sàng lọc sự dao động giá.

Ví dụ, nếu chúng ta sử dụng ngưỡng là 5% để sàng lọc thì con sóng tăng sẽ kết thúc khi giá giảm hơn 5% chiều cao của con sóng đó. Khó khăn của chúng ta gặp phải đó là sử dụng bao nhiêu % cho phù hợp với thị trường mà ta phân tích. Với phương pháp của Gann, chúng ta không phải lo về vấn đề đó. sóng trong price action

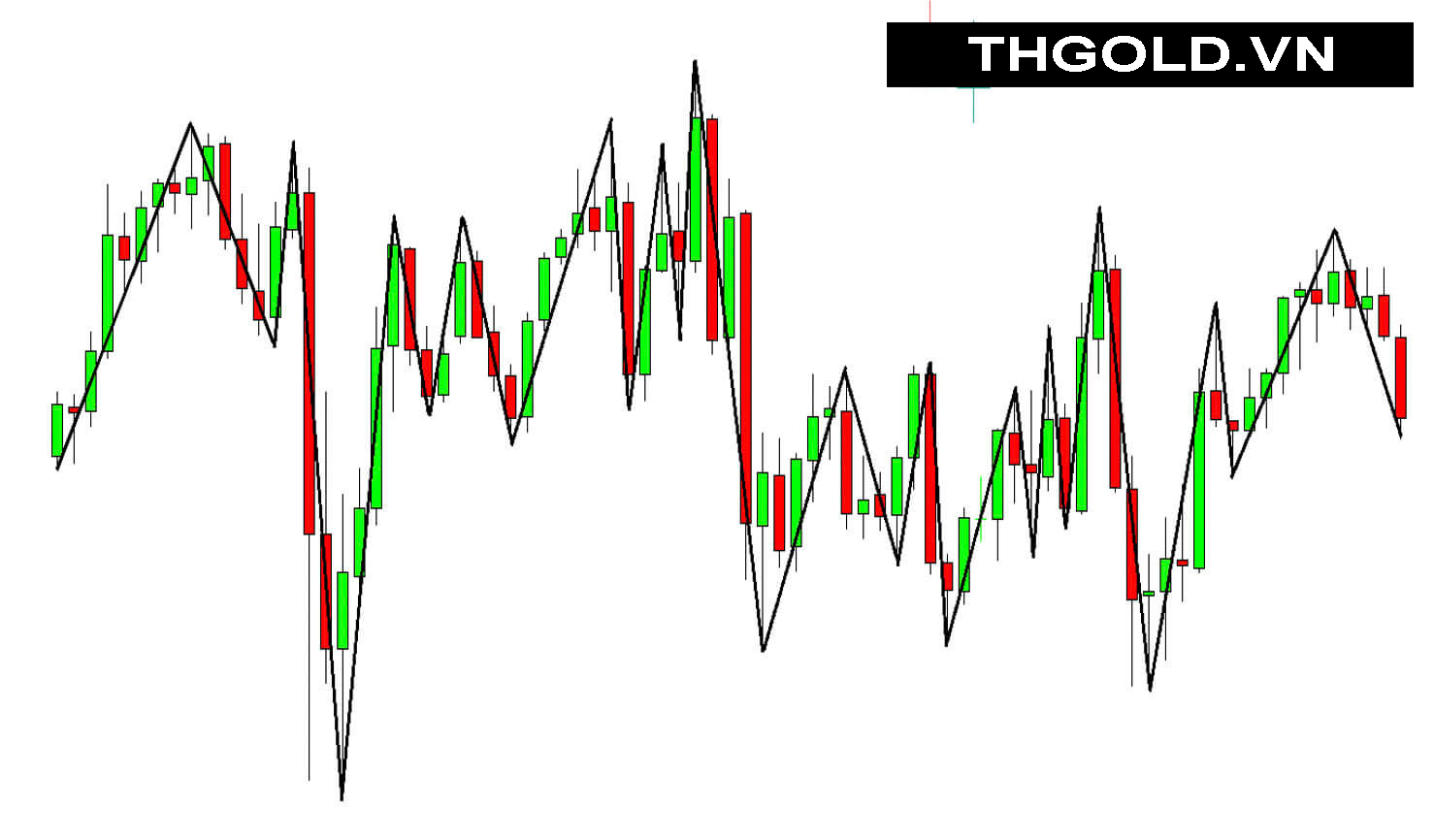

Bài tập xác định sóng trong price action

Tôi sẽ đưa cho bạn 5 biểu đồ nến và các bạn hãy đánh dấu các sóng theo phương pháp mà chúng ta đã học ở trên. Sau đó các bạn kéo xuống và thấy ngay đáp án tôi trình bày ở dưới. Nếu có chỗ nào bạn đánh dấu khác với kết quả thì hãy xem lại các kiến thức mà tôi đã chia sẻ ở trên nhé.

Bài tập

Bài tập 1

Bài tập 2

Bài tập 3

Bài tập 4

Bài tập 5

Hãy hoàn thành các bài tập trên trước khi kéo xuống xem đáp án để đối chiếu.

Đáp án bài tập

Sau đây sẽ là đáp án của các bài tập trên

Đáp án cho bài tập 1

Đáp án cho bài tập 2

Đáp án cho bài tập 3

Đáp án cho bài tập 4

Đáp án cho bài tập 5

Nếu bạn đã hiểu vì sao lại đánh dấu các sóng thị trường như trong đáp án thì bạn đã nắm rõ được cách thức rồi đó. Chúc mừng bạn đã hoàn thành bước đầu tiên trong việc xác định xu hướng của thị trường.

Trong các bài viết sau chúng ta sẽ tiếp tục học về cách sử dụng các sóng đã được vẽ để suy ra những yếu tố khác phục vụ cho phân tích

Lời kết

Trên đây là các kiến thức liên quan đến sóng trong price action, dù khá đơn giản và dễ hiểu nhưng lại rất quan trọng trên con đường phân tích xu hướng thị trường trong giao dịch với price action.

Đây chỉ là một phương pháp riêng được tôi cụ thể hoá và trình bày tới các bạn, và nó không phải là duy nhất. Khi áp dụng, các bạn cũng không nên tuyệt đối hoá một cách rập khuôn mà hãy vận dụng nó một cách linh hoạt.