Ở bài trước chúng ta đã tìm hiểu về một setup giao dịch rất thú vị đó là Setup vùng lo lắng và trong bài viết này chúng ta tiếp tục đến với mẫu hình rất lạ nữa đó là setup cú hồi yếu.

Tâm lý đằng sau setup cú hồi yếu

Trong một xu hướng tăng, mỗi cú hồi cho ta hy vọng về sự đảo chiều. Nhiều người giao dịch thường hy vọng sự đảo chiều sẽ bắt đầu và cho họ một lợi nhuận khổng lồ.

Nhưng đó chỉ là chuyện của hy vọng còn thực tế thì lại khác. Nếu không có được số đông thiên về hướng bán thì sự hồi về chỉ là yếu ớt và tạm thời, sau đó thị trường sẽ nhanh chóng quay lại xu hướng tăng.

Nếu sự hồi về chậm chạp, những người giao dịch theo xu hướng giảm sẽ mất dần hy vọng trong khi những người theo hướng tăng vẫn rất tự tin.

Ngược lại nếu sự hồi về nhanh và mạnh thì người theo hướng giảm sẽ mừng rỡ trong khi người duy trì xu hướng tăng thì trở nên lo lắng.

Vậy làm sao chúng ta tận dụng được yếu tố trên để tìm kiếm cơ hội giao dịch?

Tìm những cú hồi yếu trong một xu hướng mạnh, cụ thể là sự giảm yếu trong xu hướng tăng mạnh và sự tăng yếu trong xu hướng giảm mạnh. Theo đó, chúng ta sẽ tham gia vào nhóm người tự tin và đè bẹp những người đang hoảng sợ.

Vậy làm thế nào để ta biết được một cú hồi là yếu?

Hãy giả vờ như mình đang là người giao dịch ngược xu hướng, ví dụ như bán chống lại thị trường đang tăng mạnh, những hành động giá nào sẽ kích thích bạn làm điều đó? Kiểu di chuyển của giá nào mà thuyết phục được bạn nghĩ rằng xu hướng có thể thay đổi để vào lệnh ngược xu hướng?

Để trả lời cho những câu hỏi đó, hãy nhìn vào một biểu đồ thực tế sau

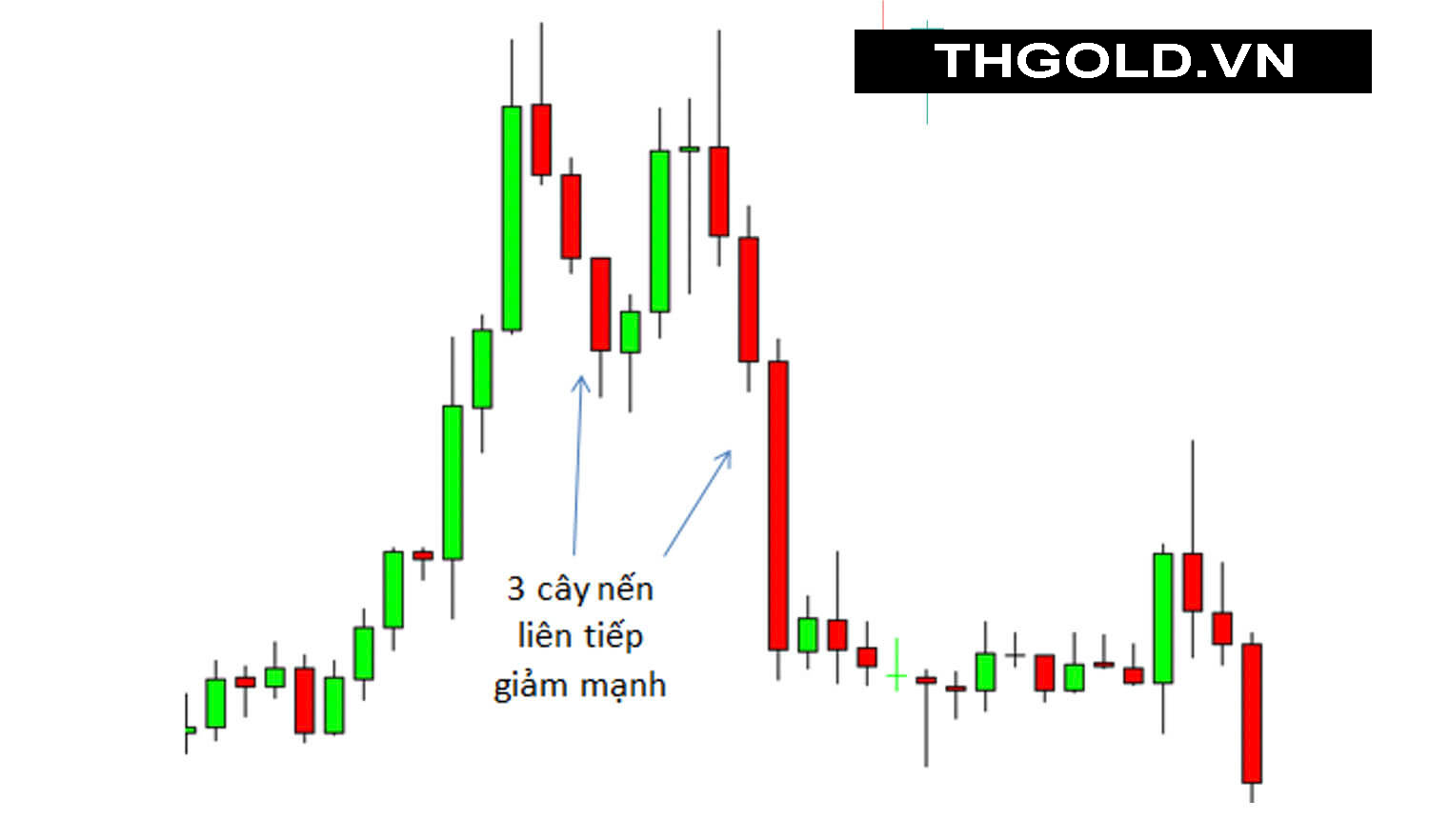

Hình 1: Sự hồi yếu trong một xu hướng tăng mạnh

Hình 2: Sự hồi mạnh và sâu

Hãy nhìn vào hình 1 và 2 ở trên. Cả hai sự hồi về đều bao gồm hai sóng xuống. Nhưng cái nào thể hiện một loạt những nỗ lực đảo chiều? và cái nào thể hiện sự hồi về yếu?

Điều đó quá dễ dàng để thấy đúng không các bạn? hình 1 thể hiện sự hồi về rất yếu trong khi hình 2 thể hiện sự tham gia của nhiều người bán xuống.

Cách xác định cú hồi yếu

Hãy nhìn lại vào hai ví dụ trên. Tại sao chúng ta có thể cảm nhận được thế nào là yếu, thế nào là mạnh? Đặt vào cương vị bạn là người bán trước những cú hồi thì điều gì làm bạn sợ hãi?

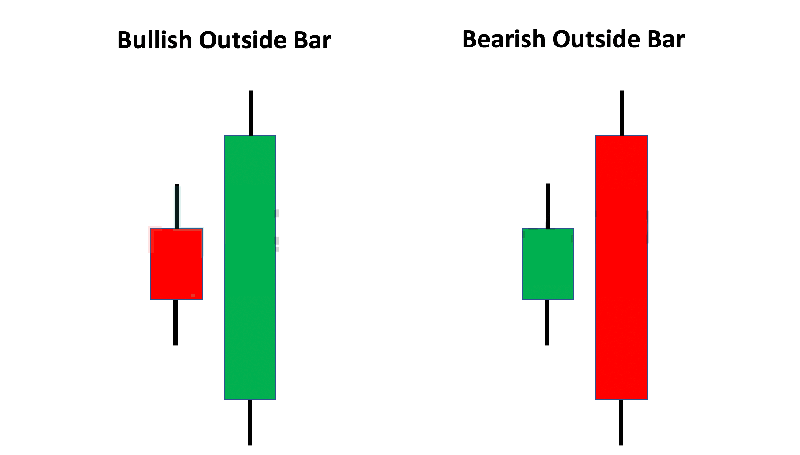

Trong một xu hướng tăng, một cú hồi mạnh có hai yếu tố mấu chốt. Đầu tiên là một dãy các nến giảm liên tiếp. Thứ hai là những nến giảm thể hiện độ mạnh và dứt khoát nhất định.

Trong một xu hướng giảm, một cú hồi mạnh có hai yếu tố mấu chốt. Đầu tiên là một dãy các nến tăng liên tiếp. Thứ hai là những nến tăng thể hiện độ mạnh và dứt khoát nhất định.

Do đó, một cú hồi yếu là một cú hồi mà thiếu đi những yếu tố đó.

Cú hồi yếu trong xu hướng tăng

Để thực hành tìm kiếm những cú hồi yếu trong một xu hướng tăng thì hãy giả sử tất cả những cú hồi là yếu, sau đó chờ cho giá tiếp theo được hình thành.

Chúng ta quy ước một cú hồi thế nào là mạnh để sử dụng loại trừ. Nếu không có một trong các điều kiện sau thì nó là cú hồi yếu

- Có từ 3 cây nến trở lên là cây nến giảm liên tiếp.

- Có từ 2 cây nến trở lên là cây nến xu hướng giảm liên tiếp (độ lớn thân nến lớn hơn ½ cây nến).

Hình số 3 sẽ giải thích kỹ cho bạn các điều kiện nêu trên

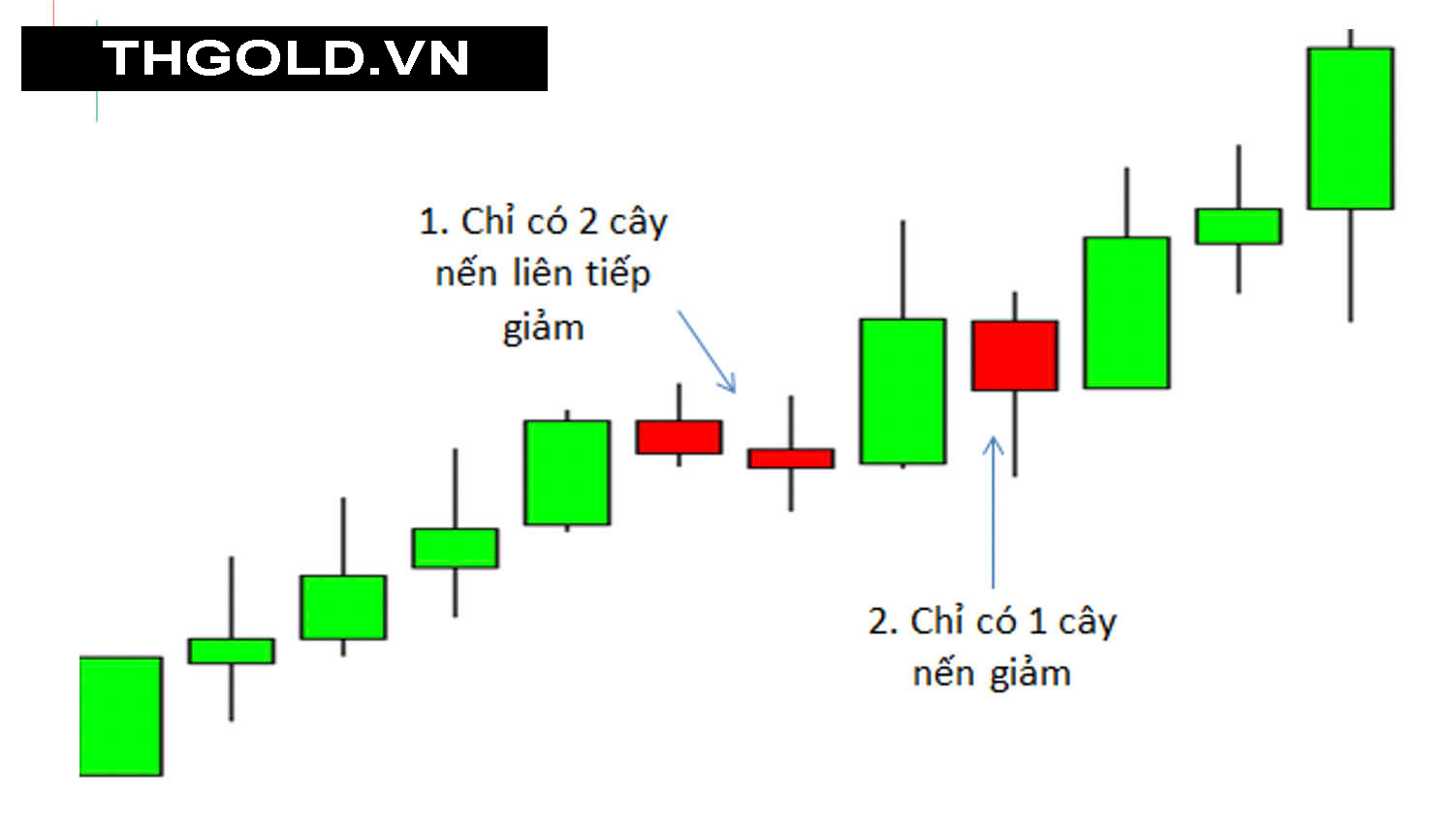

Hình 3: Không phải cú hồi yếu

Hình số 3 ở trên xuất hiện 2 sóng giảm với ba cây nến liên tiếp giảm mạnh và do đó nó không phải là một cú hồi yếu.

Hình 4: Cú hồi yếu

Ta thấy trường hợp này một sóng giảm yếu với 2 cây nến giảm và sóng còn lại là 1 nến giảm.

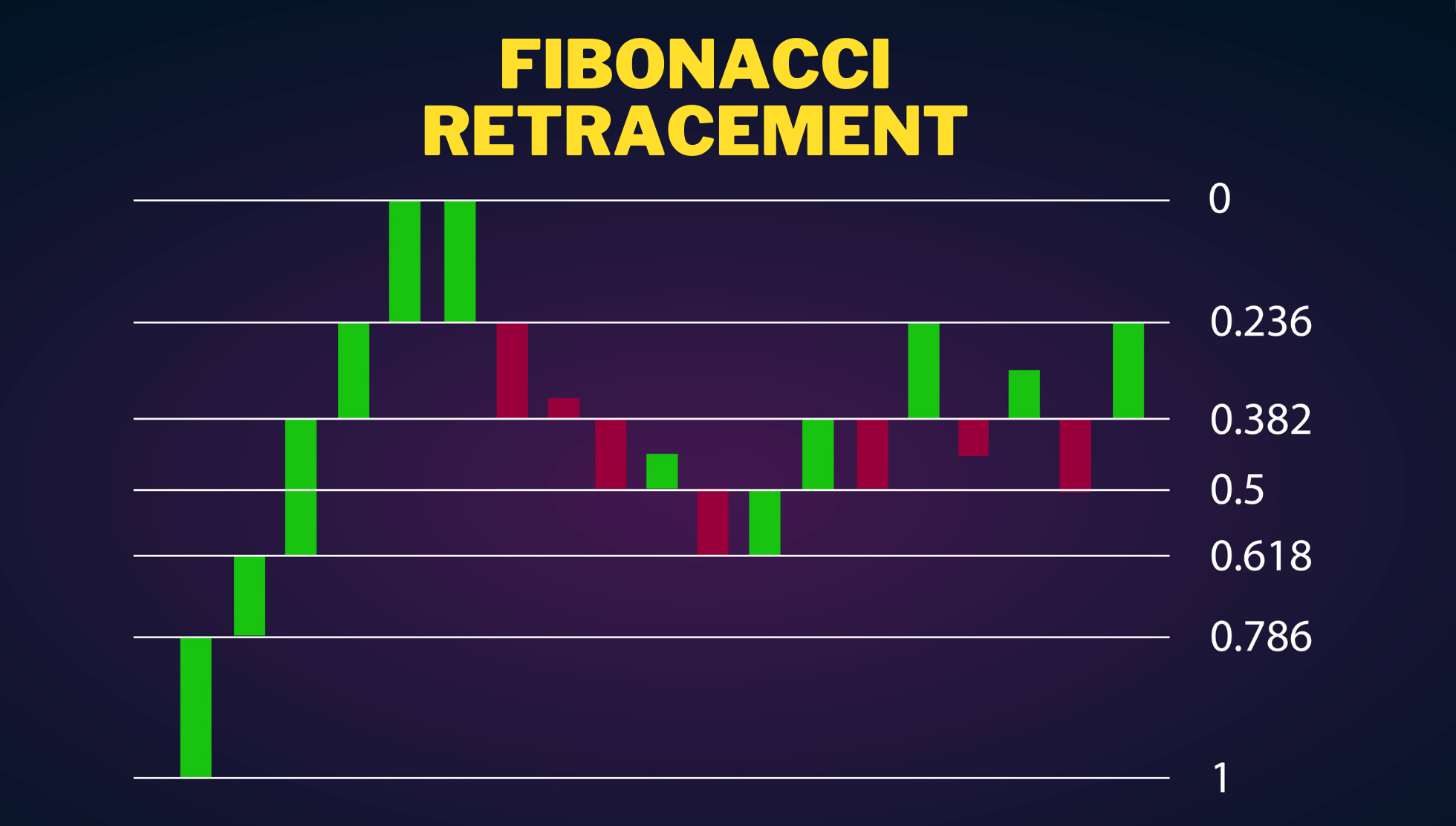

Cú hồi yếu trong xu hướng giảm

Ngược lại, một cú hồi trong xu hướng giảm được coi là mạnh khi:

- Ba hoặc nhiều hơn cây nến tăng liên tiếp.

- Hai hoặc nhiều hơn cây nến xu hướng tăng liến tiếp (độ lớn thân lớn hơn ½ cây nến).

Nếu không có một trong các điều kiện sau thì nó là cú hồi yếu.

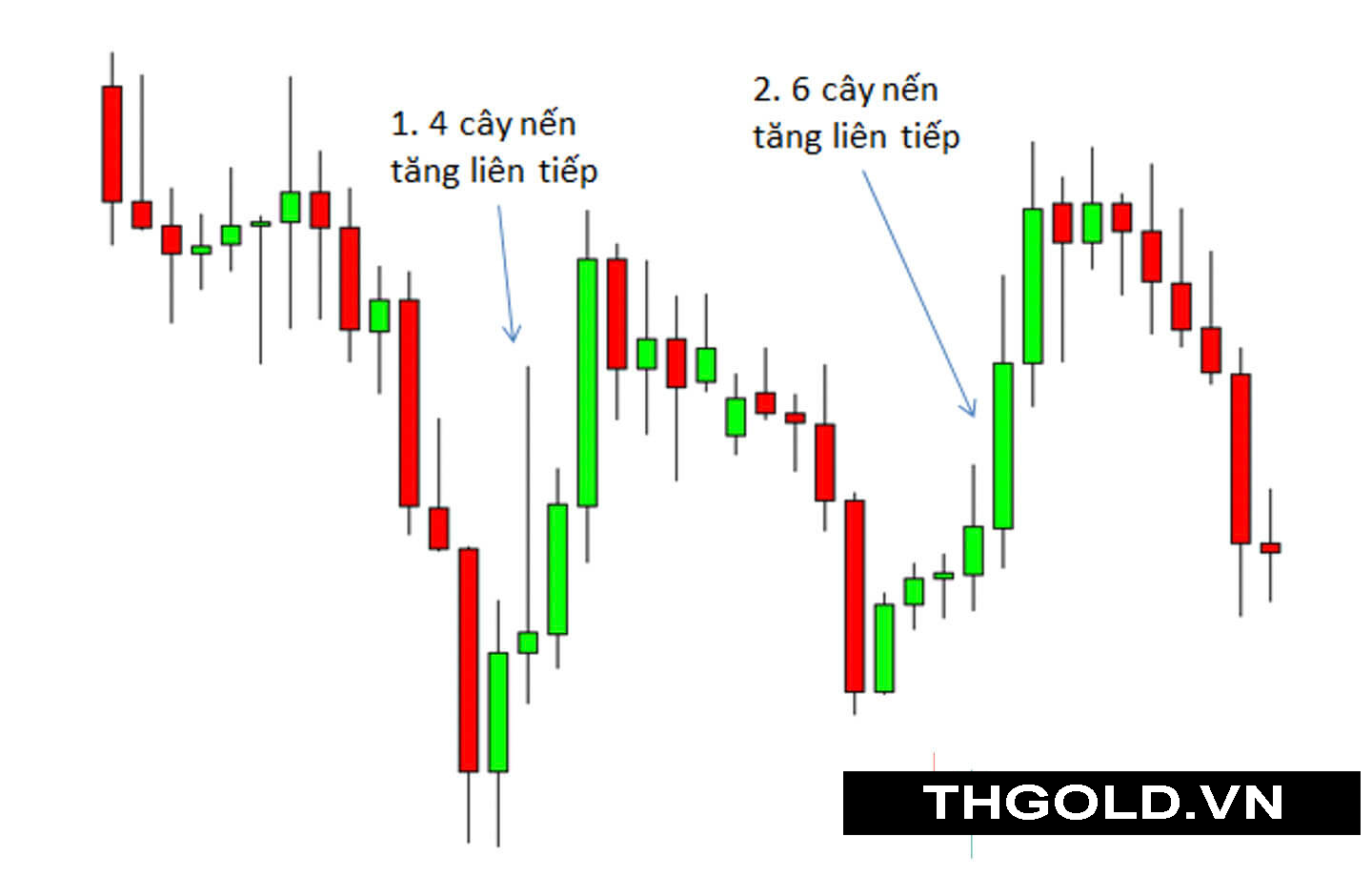

Hình 5: Cú hồi mạnh trong xu hướng giảm

- 4 cây nến tăng liến tiếp trong đó 2 cây nến cuối là 2 nến xu hướng tăng.

- 6 cây nến tăng liên tiếp và 2 nến cuối cũng là 2 nến xu hướng tăng .

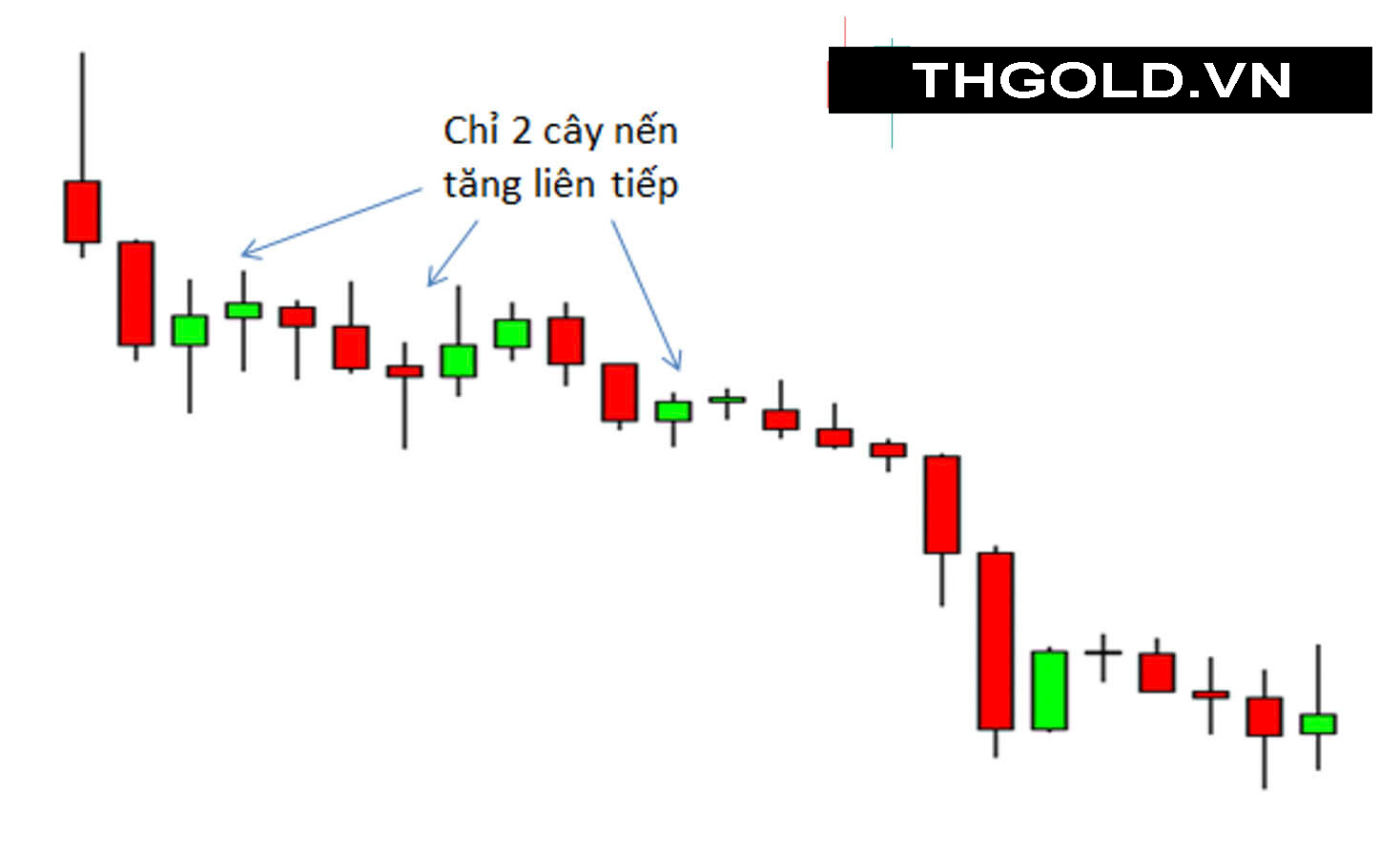

Hình 6: Cú hồi yếu trong xu hướng giảm

Tình huống này mỗi cú hồi chỉ có hai cây nến tăng rất yếu vì thế không thỏa mãn các điều kiện cho một cú hồi mạnh.

làm sao để giao dịch với cú hồi yếu?

Một cú hồi yếu chỉ là xác định về mặt kỹ thuật chứ không có gì để đảm bảo cho thành quả giao dịch của chúng ta.

Một cú hồi yếu vẫn có thể dẫn đến đảo chiều xu hướng và ngược lại một cú hồi mạnh vẫn có thể trở về xu hướng ban đầu.

Khi giao dịch với cú hồi yếu thì tốt nhất là nên bỏ qua cú hồi đầu tiên. Tại sao lại như vậy?

Một sóng hồi đơn lẻ thể hiện ít thông tin. Mỗi sóng thị trường thể hiện sự thay đổi hướng đi của giá và nhận được sự chú ý của người giao dịch, càng nhiều sóng thì càng thể hiện sự quan tâm của người giao dịch như thế nào với hướng đi của giá đó.

Những sóng càng về sau mà vẫn là yếu thì độ tin cậy của nó sẽ cao hơn, thể hiện không có nhiều người muốn giao dịch ngược xu hướng.

Mua với setup cú hồi yếu

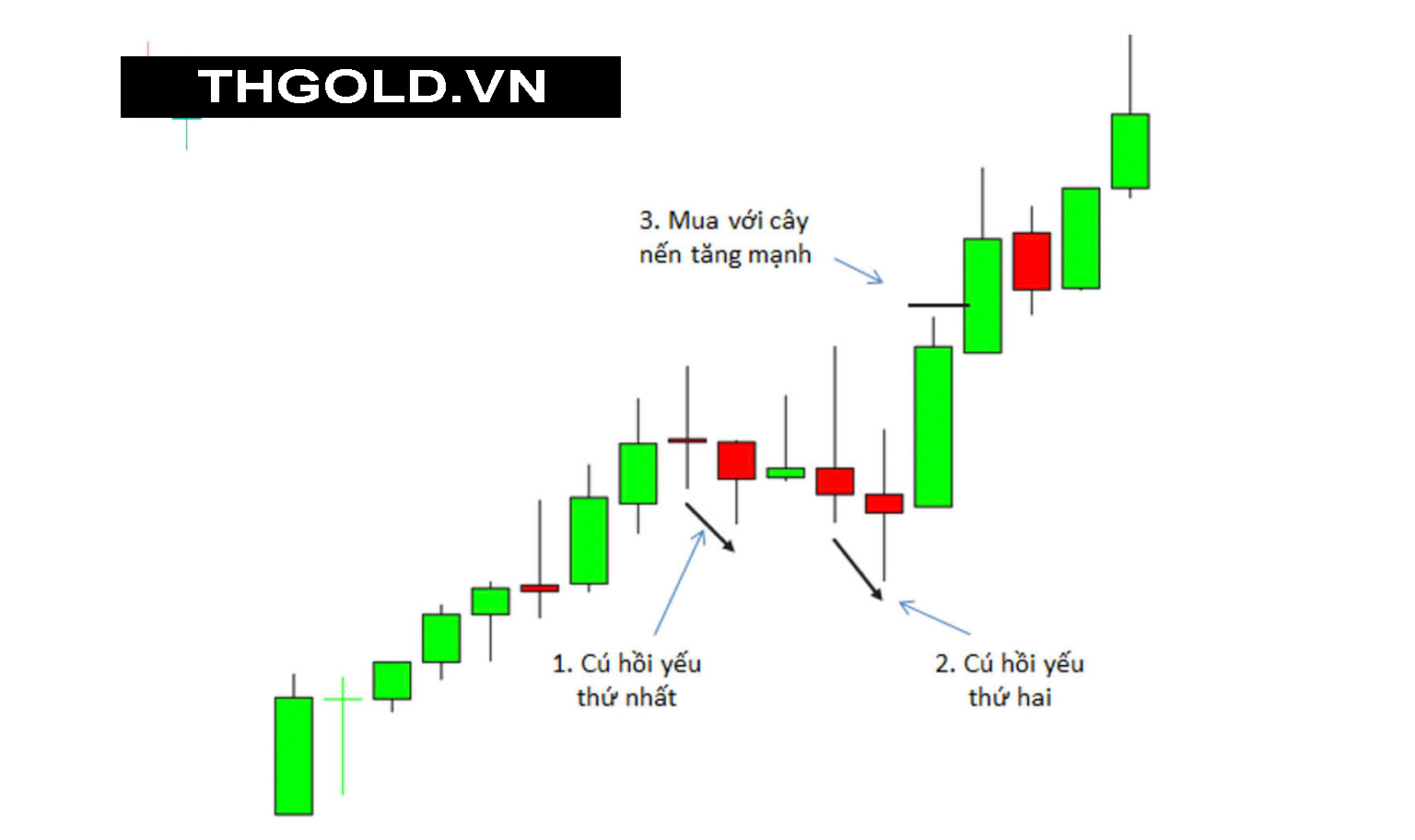

Hình 7: Vào lệnh mua với cú hồi yếu

- Cú hồi yếu thứ nhất xuất hiện với chỉ một cây nến giảm nhẹ.

- Cú hồi yếu thứ hai với hai nến giảm yếu. Khi này chúng ta sẽ theo dõi thị trường để tìm cơ hội vào lệnh.

- Xuất hiện cây nến tăng mạnh xác nhận sóng lên, chúng ta tiến hành đặt lệnh chờ mua trên cây nến này 1pip.

Bán với setup cú hồi yếu

Hình 8: Lệnh bán với cú hồi yếu

- Cú hồi thứ nhất với chỉ một cây nến tăng mạnh.

- Cú hồi thứ hai đầu tiên có hai nến xu hướng tăng tuy nhiên không hình thành được 3 nến tăng liên tiếp. Do đó đây là một cú hồi không mạnh.

- Đặt lệnh chờ bán với cây nến giảm xác nhận sóng xuống.

Giao dịch thực tế với cú hồi yếu

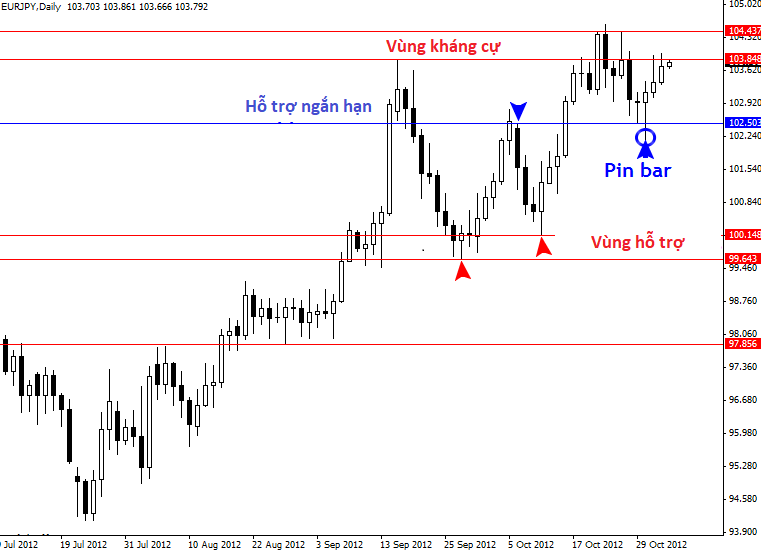

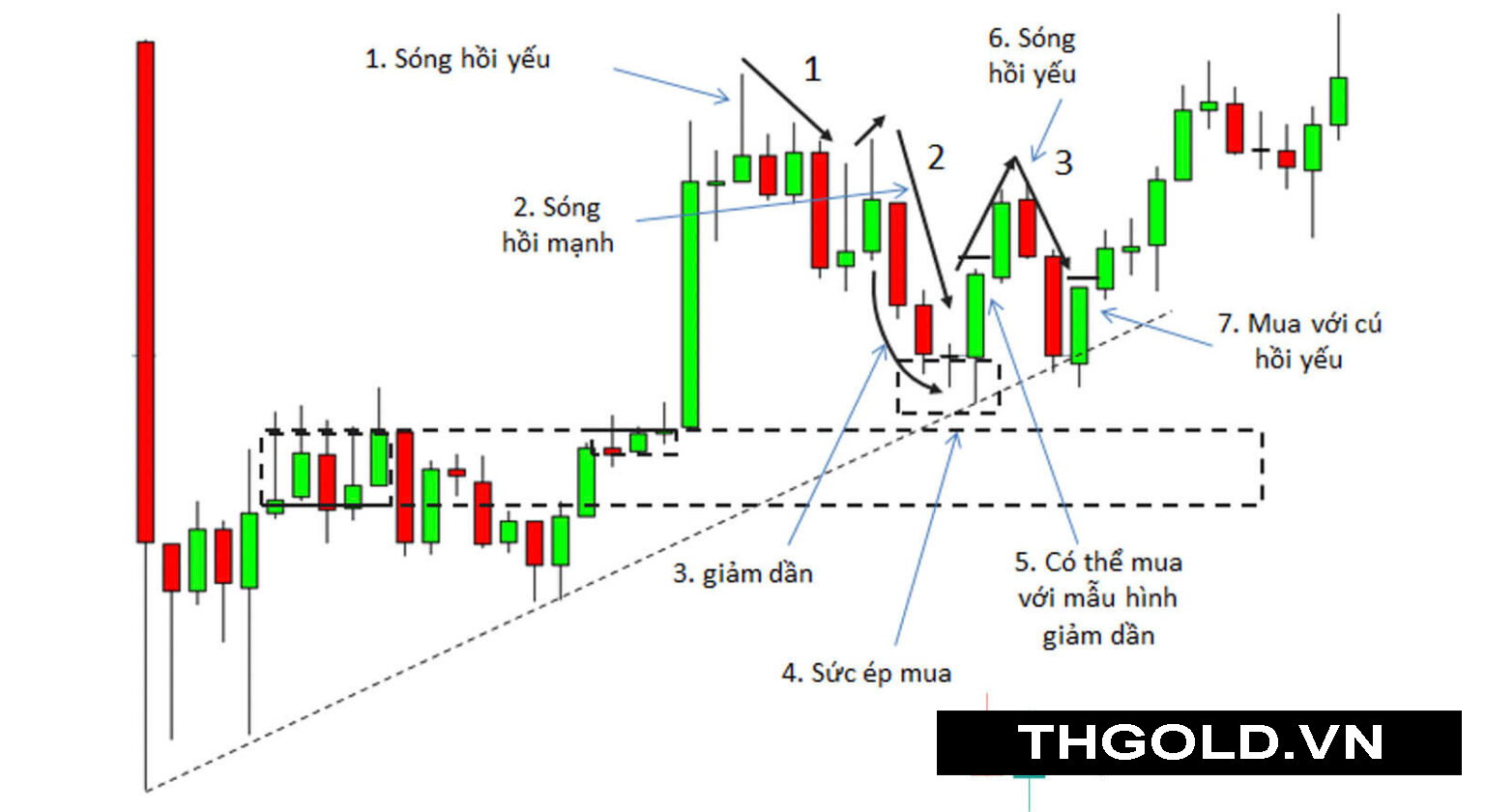

Hình 9: Toàn cảnh ví dụ

Từ ví dụ ở trên thì bây giờ chúng ta sẽ tiến hành phân tích các yếu tố giao dịch

Hình 10: Các yếu tố quyết định giao dịch

- Đường trendline.

- Vùng giằng co thứ nhất với 5 cây nến.

- Cùng giằng co thứ hai với ba cây nến nhỏ.

- Vùng giằng co hợp nhất giữa hai vùng gằng co trước.

Hình 11: Vào lệnh với cú hồi yếu

- Sóng giảm thứ nhất là một cú hồi yếu, tuy nó có 2 cây nến xu hướng giảm nhưng không hình thành được 3 cây nến giảm liên tiếp. Đây là một cú hồi yếu đầu tiên cho nên chúng ta chưa vội vào lệnh.

- Sóng này đã được chú thích trên hình là sóng mạnh tuy nhiên thì sự xác định vẫn không rõ ràng vì nến thứ 3 là một nến doji. Nhưng trước đó là hai nến xu hướng giảm.

Chúng ta cứ tạm cho là sóng mạnh vì thực chất nếu giao dịch ở đây là một sự không rõ ràng, mà không rõ ràng thì chúng ta nên đứng ngoài. - Phần số 2 chúng ta không tiến hành giao dịch nếu dựa trên khía cạnh xem xét về cú hồi giảm. Tuy nhiên, đây là sự xuất hiện của mẫu hình giảm dần ngay vị trí ngưỡng hỗ trợ của đường trendline, cộng thêm đó là gần vị trí của vùng giằng co.

- Vùng sức ép mua rất đẹp.

- Với sự xuất hiện tại vị trí đẹp của cùng lúc hai mẫu hình là giảm dần và vùng sức ép thì ta hoàn toàn tự tin đặt lệnh chờ mua ở trên cây nến tăng cuối cùng trong vùng sức ép mua.

- Sóng giảm thứ 3 là một sóng yếu với chỉ 2 cây nến xu hướng giảm nên ta có thể vào lệnh với cây nến tăng mạnh sau đó.

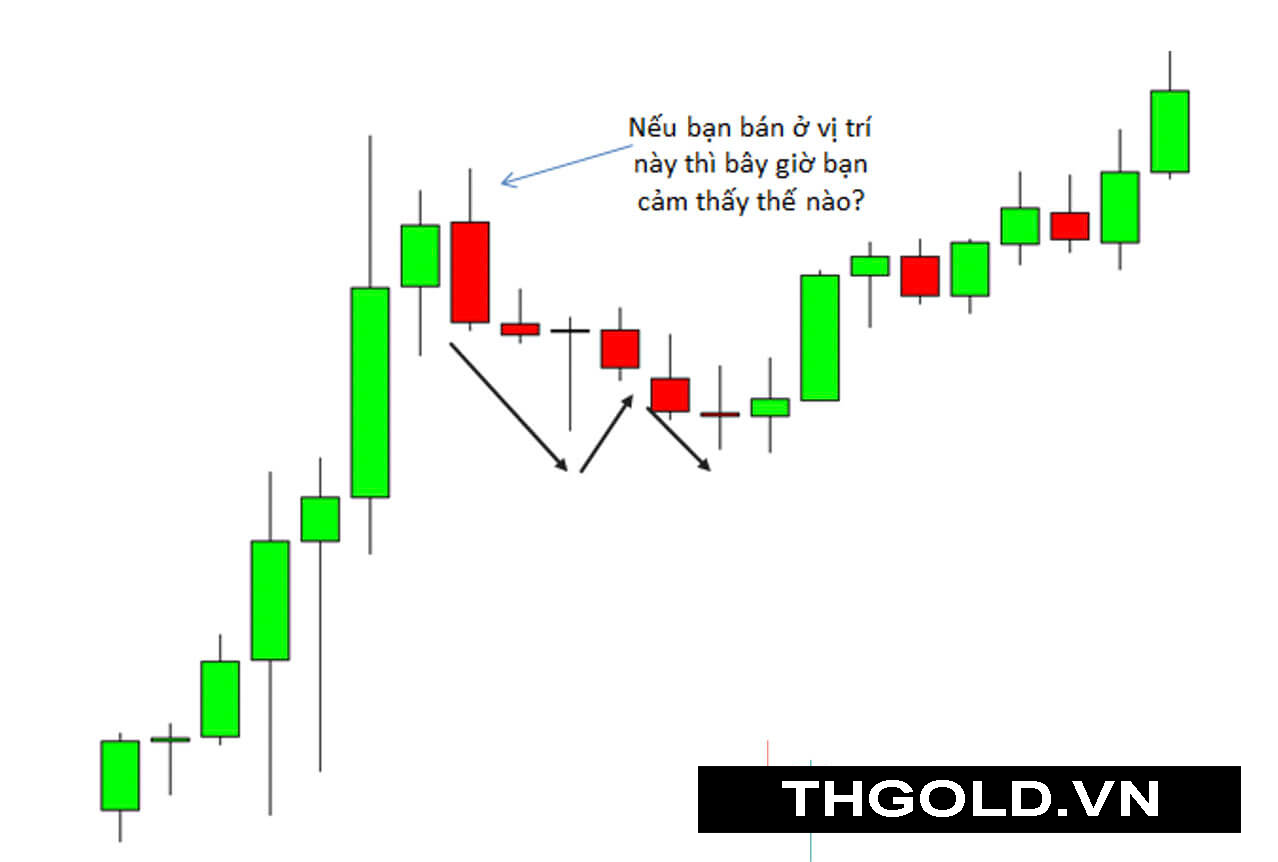

Tiếp theo là một ví dụ về lệnh bán với cú hồi yếu.

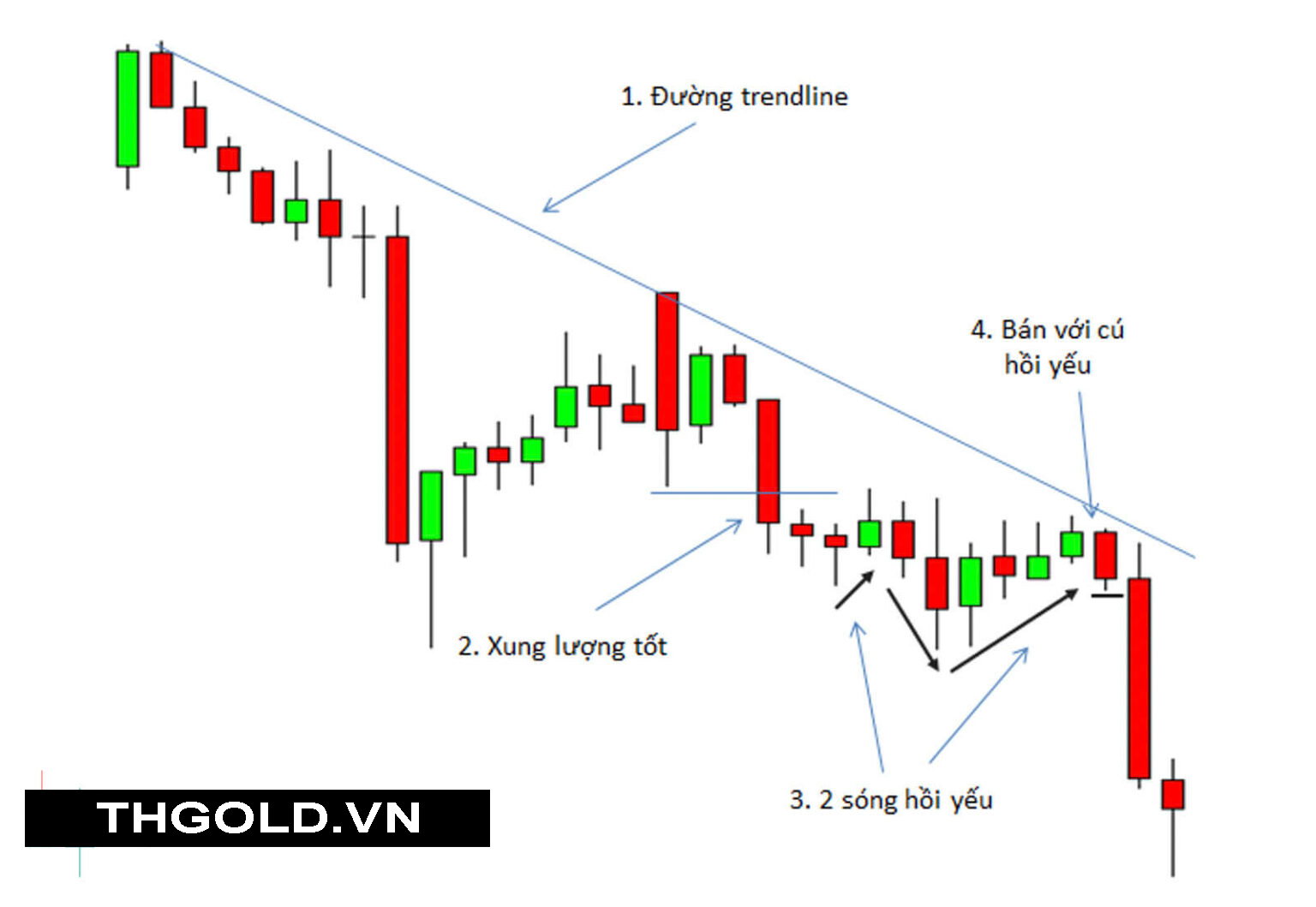

Hình 12: Toàn cảnh ví dụ

Ta sẽ phân tích các yếu tố vào lệnh ở hình bên dưới đây

Hình 13: Vào lệnh bán với setup cú hồi yếu

- Đường trendline giảm.

- Xung lượng phá vỡ đáy cũ rất tốt.

- 2 sóng hồi tăng yếu.

- Tiến hành đặt lệnh bán với cây nến giảm tương đối mạnh.

Lời kết

Phần lớn những cú hồi yếu thường đến ngay sau khi trendline bị phá vỡ. một trendline bị phá vỡ có thể là tín hiệu của sự đảo chiều và sinh ra một trend mới theo hướng ngược lại.

Cú hồi yếu là rất phổ biến khi hình thành trend mới. ở một trend không còn mới thì những cú hồi thường có xu hướng mạnh hơn và setup cú hồi yếu không hình thành nhiều.

Một cú hồi yếu tốt là một cú hồi xuất hiện sau khi giá được đẩy đi mạnh chứ không phải ở trong vùng giằng co.

Từ những vấn đề nêu trên, bạn có thể chú ý rằng setup cú hồi yếu cũng gần giống với setup vùng lo lắng. Xa hơn nữa đó là chúng thể hiện sự thất thế của các người giao dịch ngược xu hướng. Ở một số trường hợp, cú hồi yếu cũng chính là vùng lo lắng.

Sự khác nhau giữa cú hồi yếu và vùng lo lắng là không đáng kể. Cả hai setup đều dựa vào những con mồi là những trader đang sợ hãi và lo lắng. Bạn đừng quá để ý đến ranh giới giữa chúng.

Điều quan trọng hơn cả là bạn hiểu được ý nghĩa cốt lõi trong từng hành động giá mà mỗi điều kiện hoàn cảnh nhất định sẽ nói cho bạn biết. Từ đó bạn sẽ tìm ra được cơ hội giao dịch cho mình.