Trong bài học trước chúng ta đã tìm hiều về các mẫn nến hay loại nến đơn lẻ rồi và đó là những dạng nến mà ta có thể hay gặp trên biểu đồ. Nhưng trong bài học này chúng ta cũng sẽ nghiên cứu về các nến đơn lẻ nhưng là mẫu hình nến đơn để giao dịch khi mà chúng đứng ở trong một hoàn cảnh nhất định.

Các mẫu hình nến đơn lẻ rất đơn giản và có 4 dạng cơ bản như sau mà bạn nến nhớ để áp dụng vào trong phân tích những trường hợp cụ thể.

Mẫu hình nến đơn Hammer and Hanging Man

Mẫu hình nến Hammer hay còn gọi là mẫu hình cây búa. Mẫu hình nến Hanging Man hay gọi là mẫu hình người treo cổ, nghe có vẻ hơi kinh dị nhưng nó là mô tả hình tượng giống với hoàn cảnh mà nó xuất hiện để chúng ta dễ nhớ.

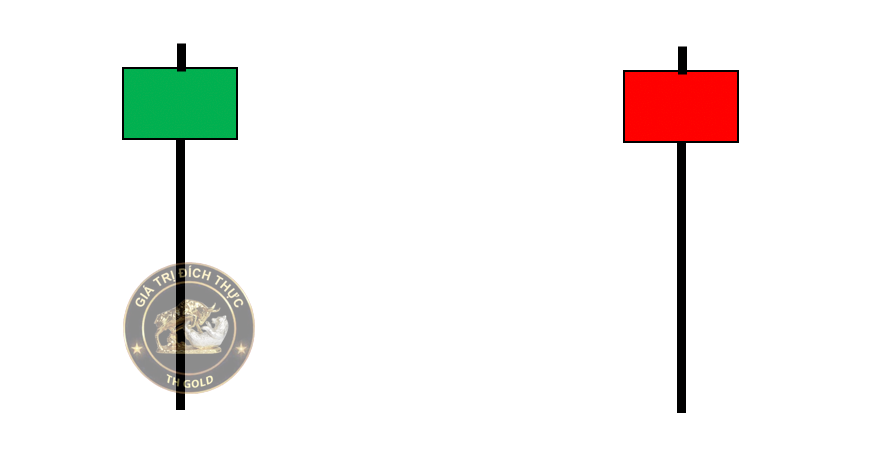

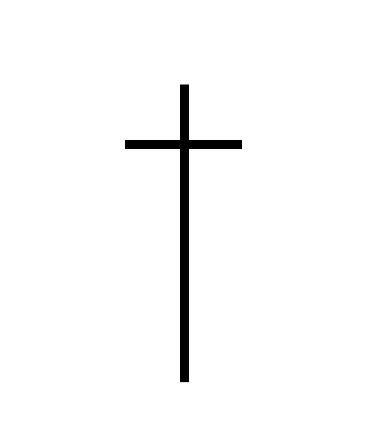

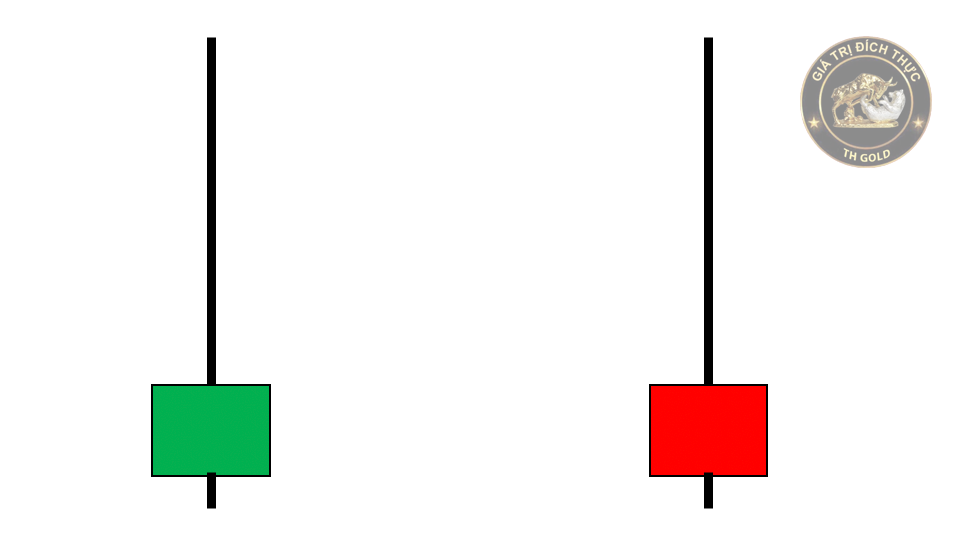

Nến hammer và nến hanging man thực chất là một kiểu nến nhưng chỉ khác nhau ở vị trí mà nó xuất hiện, cây nến sẽ có dạng như sau:

Mẫu hình nến này thực chất chính là cây nến Pin bar mà có đuôi nến dưới dài, ý nó thể hiện cho sức bán bị từ chối và cuối cùng là sự chiến thắng của bên mua khi đã đẩy được giá lên vào cuối phiên khiến cho cây nến xuất hiện đuôi nến dưới rất dài.

Thường thì thân nến hammer hoặc hanging man sẽ là dạng thân nhỏ giống như thân nến của Spining top và nó cũng không quan trọng là thân nến tăng hay giảm.

Tuy nhiên đây cũng không phải là điều kiện bắt buộc, miễn là thân của nó thể hiện được không có sự biến động nhiều về giá mở cửa và đóng cửa là được.

Chẳng hạn như cây nến Hammer hay Hanging Man có thể là một cây nến Doji đuôi dưới dài cũng được mà không thành vấn đề.

Để chuẩn hoá điều kiện công nhận là một cây nến Hammer hoặc là Hanging man thì ta sẽ cần thoả các điều kiện như sau của một cây nến:

- Đuôi nến trên thường không dài hơn thân nến hoặc có thể không có trừ trường hợp đối với dạng nến Doji như nếu trên thì ta xét mang tính tương đối.

- Thân nến phải nằm ở nửa trên của cây nến

- Đuôi nến dưới phải dài hơn thân nến tối thiểu là 2 lần, tốt nhất là từ 3 lần trở lên.

- Thân nến tăng hoặc giảm không quan trọng

Bây giờ chúng ta sẽ xem tại sao cùng là một cây nến nhưng khi nào thì gọi là Hammer còn khi nào thì gọi là Hanging Man.

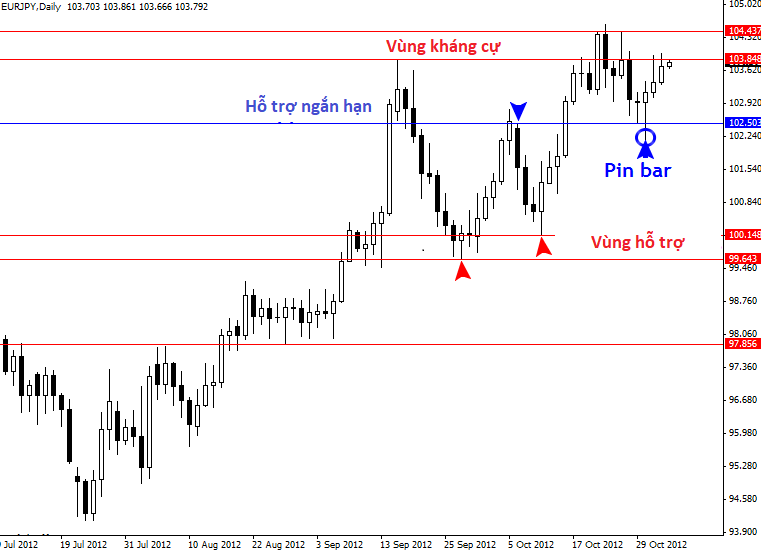

Để cho dễ hình dung thì Thgold sẽ lấy trực tiếp hình ảnh ví dụ minh hoạ trong thực tế cho các bạn dễ hiểu và nắm bắt.

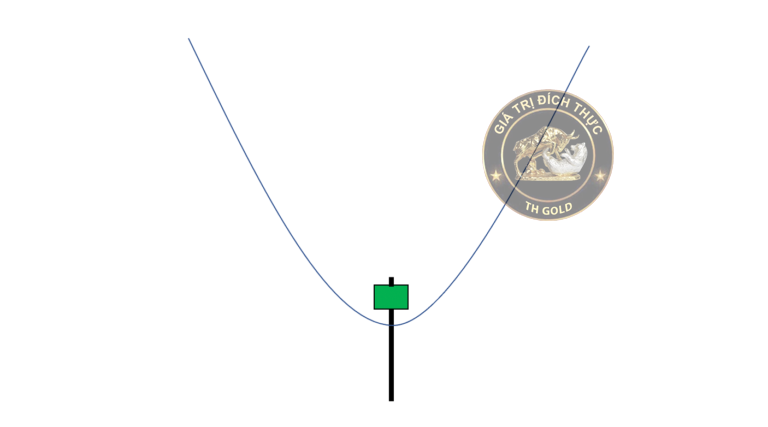

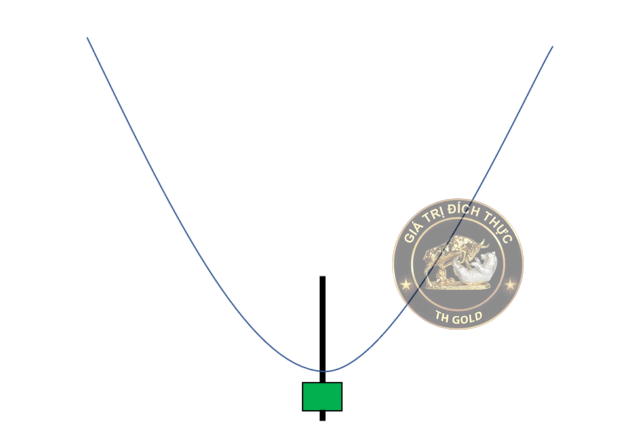

Mẫu hình nến Hammer

Hình trên là ví dụ về một cây nến Hammer và ở đây nó xuất hiện tại vị trí đảo chiều từ con sóng giảm thành con sóng tăng.

Như vậy có thể nói là nến hammer là nến xuất hiện tại vị trí đáy của một con sóng đảo chiều từ giảm thành tăng. Cụ thể mô hình nến Hammer được mô phỏng như sau:

Giải thích mẫu hình nến hammer:

Với mẫu hình nến hammer này thì có thể giải nghĩa như sau: Khi mà giá đang trong một xu hướng giảm liên tục, xuất hiện nhiều cây nến giảm với thân nến lớn thể hiện lực bán mạnh.

Thì nó lại xuất hiện một phiên giao dịch có cây nên Hammer với ý nghĩa rằng, ban đầu lực bán xuống vẫn rất mạnh nhưng sau đó thì có một lực mua mạnh bắt đầu nhập cuộc và đẩy giá lên đóng cửa gần ở mức giá mở cửa.

Nó cho thấy là lực mua đã xuất hiện và tham gia vào thị trường, cây nến hammer xuất hiện ở thời điểm như vậy là một tín hiệu đáng để chúng ta chú ý tới.

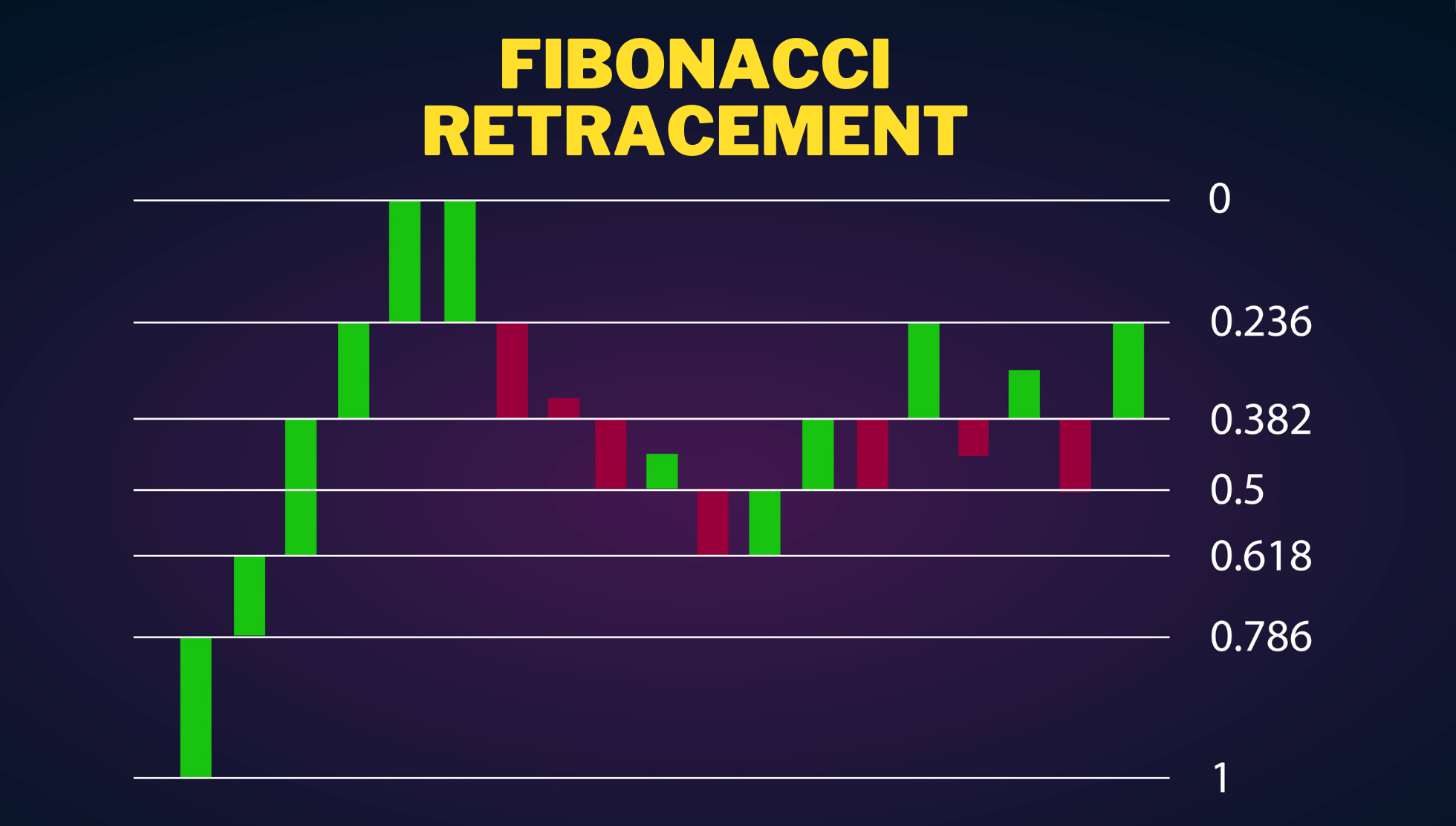

Và hãy lưu ý rằng đây chỉ là một tín hiệu để chúng ta xem xét chứ không phải là yếu tố quyết định vào lệnh, để vào lệnh mua thì nó còn cần nhiều yếu tố phụ trợ khác như về ngưỡng kháng cự hỗ trợ, các ngưỡng fibonacci, pivot piont… và cả cần một cây nến tín hiệu tăng ở phía sau nữa.

Mẫu hình nến Hanging Man

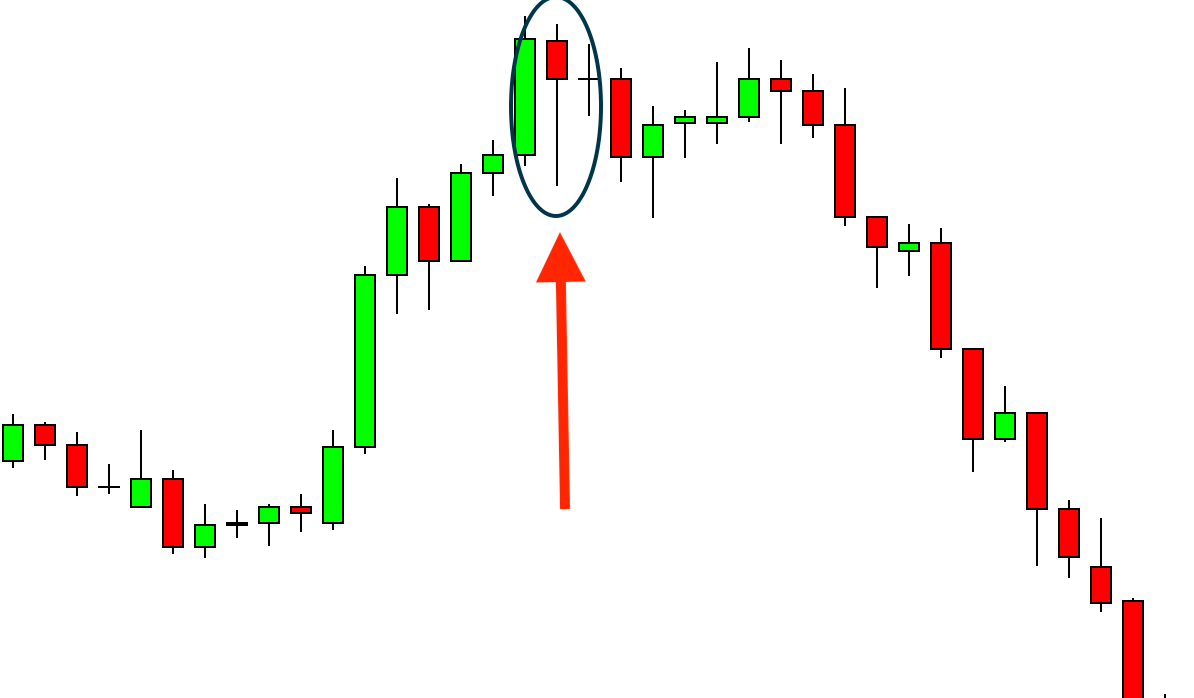

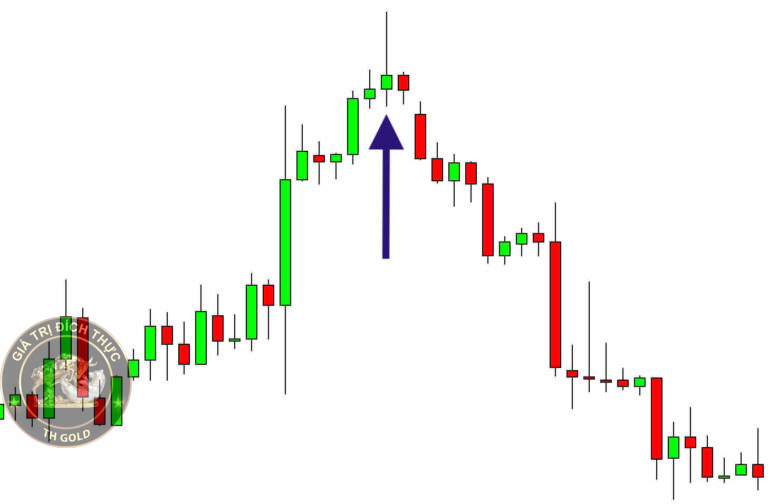

Với mẫu hình nến hanging man thì ta có ví dụ thực tế như sau:

Hình ví dụ trên là một cây nến Hanging man và chúng ta có thể dễ dàng nhận thấy nó là điểm đảo chiều của một xu hướng tăng thành xu hướng giảm.

Ta có thể mô phỏng lại cấu trúc và hoàn cảnh xuất hiện của nến hanging man như sau:

Giải thích về nến Hanging man:

Sẽ có nhiều người dễ hiểu khi giải nghĩa về cây nến Hammer nhưng chắc chắn nhiều người lại cảm thấy khí hiểu khi cũng cây nến đó mà lại có thể là tín hiệu thị trường chuển từ xu hướng tăng thành xu hướng giảm, đặc biệt là kiểu cấu tạo của nến này phù hợp với việc đảo chiều từ giảm thành tăng hơn.

Thực sự là tuỳ thuộc vào hoàn cảnh mà cây nến đó sẽ nói cho chúng ta những thông tin khác nhau. Với cây nến Hanging man thì nó được hiểu là:

- Khi thị trường đang tăng mạnh với nhiều cây nến tăng liên tiếp ở trước đó thì đến cây nến Hanging man đã xuất hiện lực bán đẩy giá đi xuống.

- Thế nhưng sau đó thì bên mua đã cố gắng lấy lại lợi thế bằng cách đẩy giá tăng lên trở lại và làm cây nến đóng cửa gần mức giá mở cửa.

- Điều này chúng ta có thể hiểu như là một nỗ lực cuối cùng, dồn hết sức lực để lấy lại lợi thế nhưng cũng không thể làm cây nến đó là một nến tăng mạnh mà chỉ có thể là một cây nến pin bar, hậu quả là sau đó có thể kiệt sức và không thể chiến đấu tiếp.

- Để biết là bên mua có đang kiệt sức thật sự hay không thì chúng ta chờ đợi cây nến sau là nến gì, nếu như đó là nến giảm thì có thể dự đoán rằng bên bán đã giành được lợi thế và khả năng một sóng giảm bắt đầu hình thành. Chúng ta có thể kết hợp thêm một vài yếu tố nữa để vào lệnh bán trong trường hợp này.

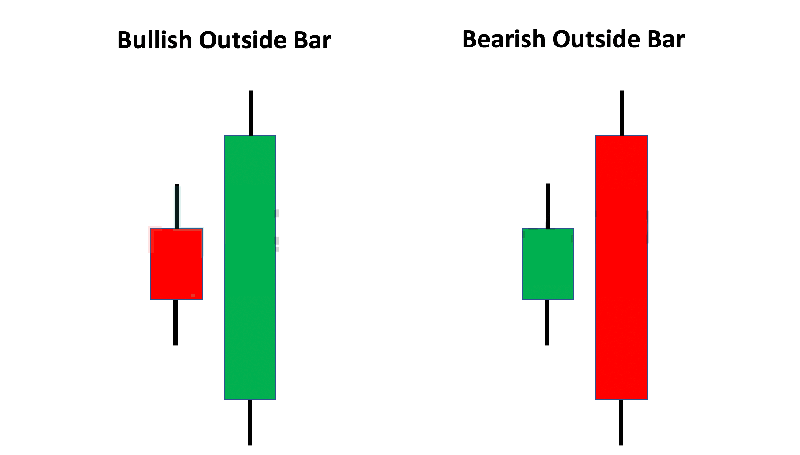

Mẫu hình nến đơn Inverted Hammer và Shooting Star

Mẫu hình nến đơn Inverted Hammer hay còn gọi tiếng Việt là mô hình nến búa ngược và mô hình nến Shooting star hay còn gọi là mô hình nến sao băng.

Đây cũng là hai mẫu hình của cùng một kiểu nến nhưng chỉ khác nhau ở hoàn cảnh xuất hiện của nó trong biểu đồ.

Hai mẫu hình này chính là nến ngược lại so với hai mẫu hình nến trên, tức là nó cũng là một cây nến Pin bar nhưng ngược chiều so với nến hammer và hanging man. Cụ thể mô phỏng mẫu hình này như sau:

Nến Inverted Hammer và nến Shooting star là nến có phần thân nhỏ khá giống vói nến Spining top, nhưng ở đây chúng ta phải so sánh tương quan với các chân nến của nó.

Vì đôi khi thân nến không hẳn là hẹp nhưng so tương quan với đuôi nến thì đuôi nến dài hơn nhiều lần so với thân nến thì cũng là một nến Inverted Hammer hoặc nến Shooting star.

Quy chuẩn hoá để xác định một nến là Inverted Hammer và nến Shooting star như sau:

- Đuôi nến dưới rất nhỏ hoặc có thể không có, thường thì nó không nến dài quá so với thân nến.

- Đuôi nến trên phải dài ít nhất gấp 2 lần so với thân nến, tốt nhất là từ 3 lần trở lên.

- Thân nến không quan trọng là nến tăng hay nến giảm.

Sau đây sẽ là chi tiết từng mẫu hình nến một để các bạn hiểu rõ cũng như là giải nghĩa việc áp dụng các mẫu hình nến trong giao dịch với Price Action.

Mô hình nến Inverted Hammer

Sau đây là một ví dụ thực tế trong một biểu đồ để các bạn dễ hình dung

Nến Inverted Hammer là một nến xuất hiện tại đáy một con sóng và nó là sự chuyển giao giữa con sóng giảm thành sóng tăng, tương tự như vị trí xuất hiện của nến Hammer nhưng đây là cây nến đảo ngược lại cho nên gọi là nến inverted hammer.

Như vậy thì ta có thể mô phỏng mẫu hình nến inverted hammer này cụ thể như sau:

Giải nghĩa về giao dịch với nến Inverted Hammer:

Khi mà thị trường đang trong một con sóng giảm mạnh với các nến giảm liên tiếp thì xuất hiện một cây nến Inverted Hammer, điều đó có nghĩa rằng thế lực mua đã bắt đầu nhập cuộc vì họ cho rằng giá đã quá thấp hoặc là những người đang giữ lệnh bán có thể chốt lời và giá đi ngược lại.

Nhưng bên bán dường như đang cố gắng níu kéo hy vọng và cố gắng đẩy giá xuống trở lại. Kết quả là đến khi kết thúc phiên giờ của cây nến này thì nó đóng cửa ở mức giá gần với mức giá mở cửa chứ bên bán vẫn chưa thể thắng thế trong cuộc chiến với bên mua.

Điều này cho thấy là lực bán đã không còn mạnh như trước và đã bắt đầu có sự can thiệp của bên mua vào thị trường. Đây là một tín hiệu để chúng ta chú ý và nếu muốn giao dịch thì chúng ta phải chờ đợi một cây nến tín hiệu tiếp theo.

Giống như ví dụ thực tế mà ta đã xem ở trên thì cây nến sau nến Inverted Hammer là một nến tăng và cho thấy sự thắng thế của bên mua, vì vậy nếu có thế một số yếu tố hỗ trợ nữa thị các bạn hoàn toàn có thể đặt lệnh mua ở vị trí này.

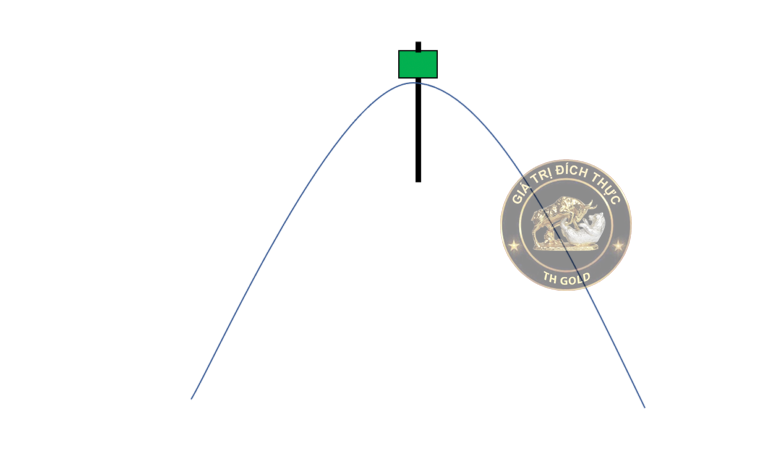

Mô hình nến Shooting Star

Một ví dụ về mô hình nến Shooting star như sau:

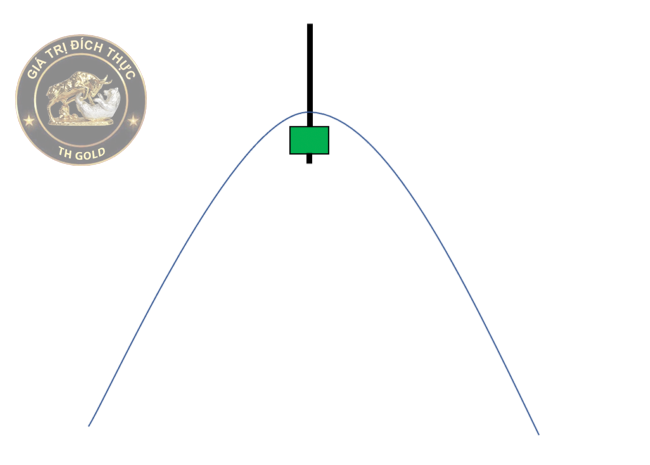

Như vậy nến Shooting star sẽ xuất hiện trong một hoàn cảnh tương tự như nến Hanging man nhưng là cây nến đảo ngược lại.

Nến Shooting star là mẫu hình nến ở đỉnh của một con sóng và có thể coi là nơi kết thúc của một sóng tăng và bắt đầu của một sóng giảm.

Ta có thể mô phỏng lại mô hình nến shooting star cụ thể như sau:

Ta có thể giải nghĩa về việc giao dịch với mẫu hình nến Shooting star như sau:

Ở trong một con sóng đang tăng mạnh thì xuất hiện một nến Shooting star, với một đuôi nến trên dài điều đó cho thấy là có một thế lức bán đã nhập cuộc và nhảy vào thị trường.

Lúc đầu thì bên mua vẫn còn mạnh và đang tiếp tục đà tăng giá của thị trường nhưng khi mà gần kết thúc thời gian của cây nến thì bên bán đã chính thức vào cuộc và đẩy giá xuống thấp, kết quả là hình thành nên một đuôi nến trên dài.

Lúc này có thể nhiều người nghĩ rằng giá đã quá cao và có thể những người đang giữ hàng cũng sẽ bán ra để chốt lời hoặc người chưa vào lệnh thì bán xuống vì tin rằng giá đang ở mức cao.

Đây mới chỉ là một cây nến tín hiệu để chúng ta xem xét chờ tín hiệu tiếp theo thì mới có thể vào lệnh, nếu như cây nến sau là một nến giảm thì nó như là một tín hiệu xác nhận độ tin cậy cho nến shooting star là cao hơn.

Nhưng nếu bạn giao dịch thì cũng nên xem xét thêm một vài yếu tố hỗ trợ nữa để có thể vào lệnh như là ngưỡng hỗ trợ kháng cự, ngưỡng Fibonacci hay pivot point…

Lời kết cho mẫu hình nến đơn

Trên đây là chi tiết về 4 loại mẫu hình nến đơn lẻ thường áp dụng trong giao dịch với Price Action. Về cơ bản thì đây là các nến có rất nhiều tín hiệu giả dù cho chúng ta thấy rất nhiều điểm đảo chiều có xuất hiện cây nến này.

Nhưng thực ra có rất nhiều vị trí có sự xuất hiện của các mẫu hình nến đơn này nhưng sau đó thị trường lại không đảo chiều.

Cho nến khi giao dịch với các mẫu hình nến này thì chúng ta cần thiết phải kết hợp thêm nhiều yếu tố khác nữa nhằm bổ trợ cho tín hiệu giao dịch thêm chắc chắn và khả năng thắng cao hơn.