Việc đặt stop loss là việc cần thiết và quan trọng nhất đối với một lệnh giao dịch và nó còn quan trọng hơn cả việc đặt điểm chốt lời, vì bảo toàn vốn vẫn là ưu tiên hàng đầu. Sẽ rất thiếu sót nếu không dành một bài nói về Stop loss chuyên sâu và quan trọng là chúng ta đặt stop loss theo Price Action.

Tổng quan về stop loss

Lệnh dừng lỗ là lệnh đặt để giới hạn rủi ro thua lỗ của chúng ta khi thị trường đi ngược lại dự đoán.

Người ta thường không coi trọng việc đặt dừng lỗ, trên phương tiện truyền thông và mạng internet cũng rất ít những bài viết nói về vấn đề này.

Một phần lý do bởi vì người ta không bao giờ thích cũng như chấp nhận việc thua lỗ, nó không tốt cho việc kinh doanh hoặc là cho chính cái tôi của họ.

Nếu chúng ta còn giữ thái độ đó thì chúng ta sẽ lại mắc càng nhiều sai lầm, tuổi thọ tài khoản của bạn sẽ càng ngắn hơn.

Dĩ nhiên, Chẳng ai thích bị thua lỗ, không ai muốn bị mất tiền cả nhưng điểm khác nhau ở cách họ chấp nhận rủi ro và thua lỗ.

Thua lỗ là một phần trong giao dịch, những cao thủ họ có thể thử một lệnh để thăm dò thị trường. Cũng như trong binh pháp người ta gọi là thả con săn sắt bắt con cá rô.

Trong giao dịch hãy để thua lỗ một cách đúng đắn và số lượng nhỏ.

Vậy thua lỗ như thế nào thì gọi là đúng đắn và với số lượng nhỏ?

Thua lỗ đúng được xem là một phần không thể thiếu trong giao dịch và chúng ta phải hiểu nó như một xác xuất tự nhiên.

Thua lỗ nhỏ chỉ sự tương đối trong tỉ lệ lời lỗ của bạn hay còn gọi risk:reward. Nếu bạn đánh với tỉ lệ lời/lỗ là 2:1 thì khi bạn lỗ, số tiền mất sẽ nhỏ hơn số tiền lời, và tỉ lệ càng cao thì số tiền bạn mất càng nhỏ.

Tuy nhiên đi theo đó là tỉ lệ thắng sẽ giảm. Chúng ta cần nâng cao các kỹ năng giao dịch, phân tích để từ đó tăng khả năng chính xác khi vào lệnh và giảm dần số lệnh thua.

Stop loss ban đầu

Khả năng thắng của một giao dịch là khả năng mà thị trường sẽ đạt đến điểm take profit trước khi dính stop loss.

Stop loss có vai trò quan trọng trong việc tìm kiếm một giao dịch có chất lượng. Chúng ta cần tìm được một stop loss ban đầu cho mỗi cơ hội giao dịch.

Vậy một stop loss đáng tin cậy là như thế nào?

Chẳng hạn trong một giao dịch ở vị thế mua, một stop loss đáng tin cậy là một mức giá mà thị trường khả năng cao sẽ ở trên điểm đó.

Ngược lại, với lệnh bán thì stop loss tin cậy khi thị trường khả năng cao sẽ ở dưới điểm đó. Thêm nữa, một stop loss tin cậy là một stop loss mà có thể chứng minh được phân tích của chúng ta sai khi giá dính stop loss.

Chúng ta thường đặt stop loss dưới cây nến tín hiệu 1 pip (lệnh mua) hay trên cây nến tín hiệu 1 pip (lệnh bán). Đó là vì mỗi setup chúng ta dự đoán về một lực mua và lực bán, nếu stop loss bị hít nghĩa là lực mua và lực bán chúng ta dự đoán lúc đầu không còn đúng nữa.

Do đó, mà một stop loss tin cậy cũng phụ thuộc vào chất lượng của setup mà chúng ta giao dịch. Sự phân tích xu hướng thị trường và tìm setup giao dịch được giới thiệu ở các bài học trước sẽ giúp chúng ta tìm kiếm được một setup đáng tin cậy.

Tìm kiếm một setup giao dịch tốt sẽ cho chúng ta điểm vào lệnh đẹp nhưng quan trọng hơn là một stop loss đáng tin cậy.

Để tìm kiếm một điểm đặt stop loss tin cậy hãy tìm những setup giao dịch chất lượng và cùng với xu hướng hiện tại.

Dời stop loss

Đối lập với những người đặt stop loss một cách bị động chẳng hạn giá đi được một khoảng thì dời stop loss ban đầu về bảo vệ vốn.

Một số người giao dịch có kinh nghiệm thì dời stop loss một cách chủ động. Họ điều chỉnh stop loss căn cứ theo hành động giá mở ra sau khi họ vào lệnh để cải thiện chất lượng giao dịch của họ.

Dời stop loss được hiểu như là sự di chuyển stop loss theo cùng hướng với giao dịch của bạn. Bạn mua thì dời stop loss lên cao dần còn bán thì dời stop loss xuống thấp dần.

Bạn có thể di chuyển stop loss sát điểm vào lệnh để giảm rủi ro thua lỗ và cũng có thể di chuyển stop loss để bảo vệ lợi nhuận nếu như thị trường đi ngược lại sau khi đã có một lượng lợi nhuận nhất định.

Tuy nhiên các bạn đừng bao giờ dùng công cụ trailing stop sẵn có của phần mềm MT4. Đây là một công cụ bị động và đa phần những người dùng công cụ này đều để khoảng trailing gần khiến cho stop loss rất nhanh chóng bị hít.

Còn nếu bạn để xa thì thường phần lợi nhuận bạn đạt được ít hơn khi bạn để cố định mức chốt lời nào đó mà bạn muốn.

Phương pháp dời stop loss Thgold trình bày với các bạn dựa trên việc trong quá trình giá di chuyển theo hướng có lợi cho lệnh giao dịch hiện tại của chúng ta thì chúng sẽ tiếp tục hình thành các setup khác.

Mà khi một setup được hình thành cũng đồng nghĩa với việc nó sẽ mở ra cho ta một điểm đặt stop loss mới. Bên cạnh đó các bạn cũng được học thêm cách dời stop loss dựa trên một vài yếu tố khác nữa.

Có một điều khuyên các bạn đó là việc dời stop loss nên được thực hiện với những người giao dịch có kinh nghiệm lâu năm và đã chứng mình được khả năng giao dịch có lợi nhuận của họ.

Còn với những ai chưa đủ kinh nghiệm thì tốt nhất là hãy có một mức take profit cố định và chốt lời dứt khoát, chỉ dời stop loss để bảo vệ vốn khi giá đã đi được một khoảng nhất định.

Với những người giao dịch có kinh nghiệm thì mới có khả năng kiếm thêm nhiều lợi nhuận hơn từ việc dời stop loss và phân tích ngưỡng hỗ trợ, kháng cự đúng.

Ngược lại với người thiếu kinh nghiệm thì việc dời stop loss thường không hiệu quả và bị dính dừng lỗ rất nhanh sau đó.

Sau đây Thgold sẽ giới thiệu cho các bạn một số kỹ năng dời stop loss phù hợp để các bạn luyện tập.

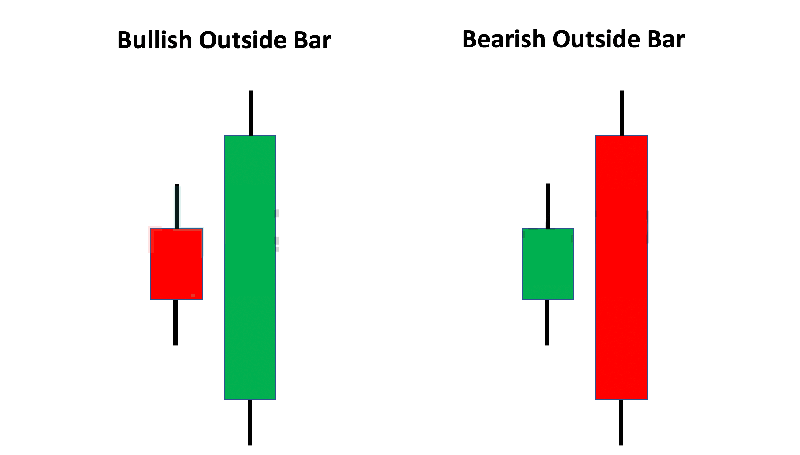

Setup hành động giá

Chúng ta đặt stop loss ban đầu dựa trên các setup hành động giá và khi hình thành các setup khác thì ta điều chỉnh stop loss của setup trước về stop loss của setup sau.

Nếu một setup mua mới được hình thành, khi chúng ta đang giữ vị thế mua thì sẽ dời stop loss hiện tại về ngay dưới setup đó nhằm giảm khoảng thua lỗ, bảo vệ lợi nhuận và ngược lại với vị thế bán thì dịch chuyển stop loss về ngay trên setup mới hình thành.

Xét trên phương diện khác có thể thấy việc dời stop loss cũng giống như việc tăng vị thế với những setup mới hình thành, ta có thể vào thêm lệnh mới và vừa bảo vệ lợi nhuận hiện tại.

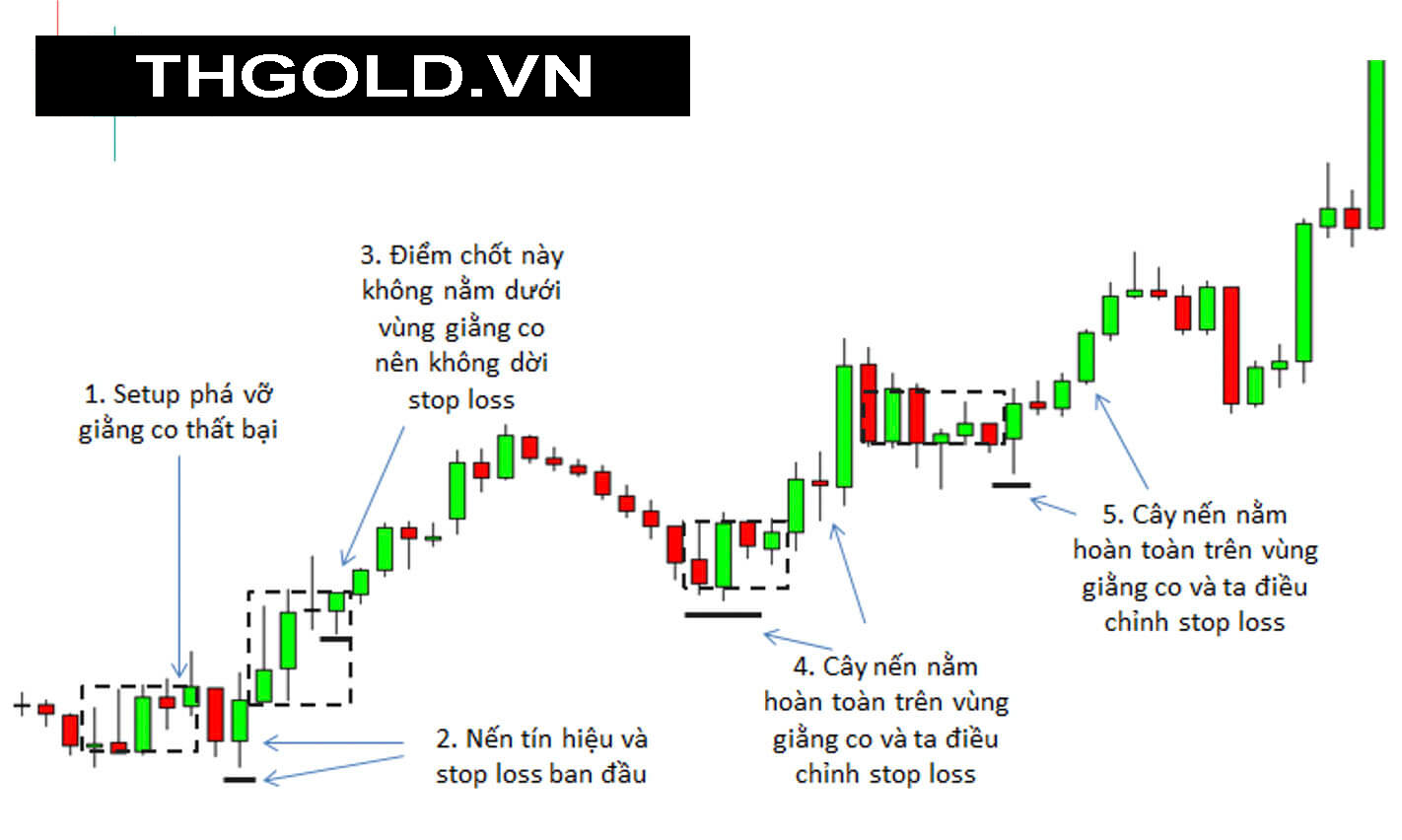

Hình sau sẽ miêu tả một ví dụ về dời stop loss.

Hình 1: Dời stop loss theo setup hành động giá

- Setup giảm dần và ta vào lệnh.

- Stop loss ban đầu dựa vào cây nến tín hiệu.

- Stop loss là an toàn hơn khi đặt trên đường giới hạn của mẫu hình giảm dần. Tuy nhiên, sẽ làm tăng khoảng risk.

- Sau khi lệnh đã có lợi nhuận thì giá hồi nhẹ tạo mẫu hình tăng dần và tiếp đó là giảm mạnh.

- Nếu vẫn còn giữ lệnh thì ta có thể dời stop loss về trên đường giới hạn của mẫu hình tăng dần. Chúng ta có thể dời stop loss về ở trên cây nến giảm mạnh sau đó 1pip, nhưng cây nến này thường sẽ ít người giao dịch nên vị trí đặt stop loss ở đó là thiếu an toàn và tin cậy.

- Sau cú giảm mạnh giá hồi về và gần chạm stop loss điều chỉnh và đi xuống tiếp. Nếu chúng ta đặt stop loss điều chỉnh ở trên cây nến tín hiệu (nến giảm cực mạnh – không giao dịch với setup này) thì sẽ bị dính stop loss.

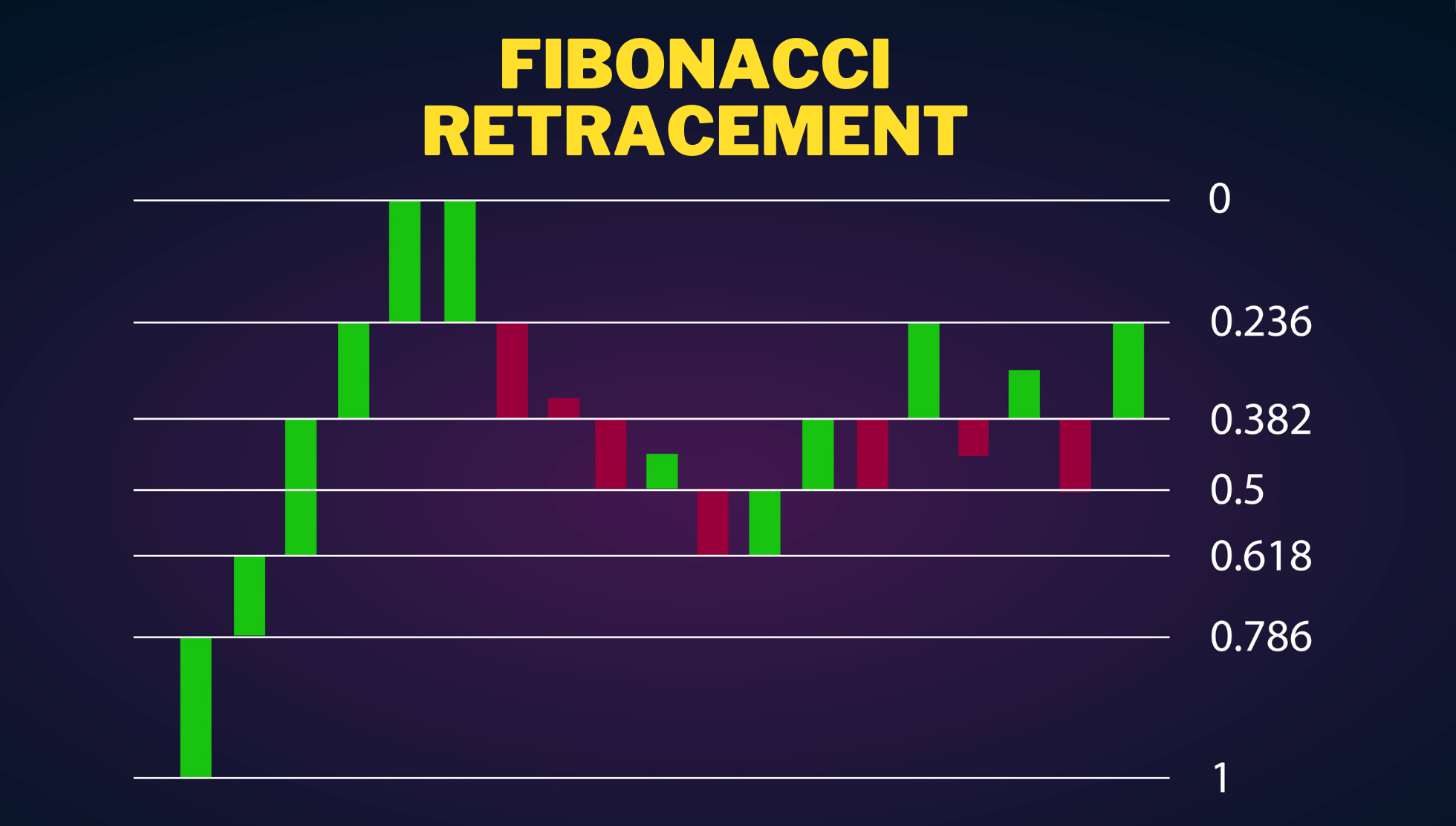

Hỗ trợ và kháng cự

Chúng ta có thể thấy sự hỗ trợ và kháng cự bởi các điểm chốt, đường trendline và vùng giằng co.

Trên lý thuyết thì chúng ta có thể dời stop loss theo các mức hỗ trợ và kháng cự theo từng vị thế giao dịch, mua dời theo hỗ trợ và bán dời theo kháng cự.

Nhưng về cơ bản thì các điểm chốt thứ cấp là không đáng tin cậy để dời stop loss.

Do đó, Thgold khuyến khích theo các hành động giá sau để dời stop loss:

- Điểm chốt vững bền.

- Điểm chốt với vùng giằng co.

Phương pháp đầu tiên thì rất đơn giản khi chúng ta chỉ cần đặt stop loss dưới điểm chốt đáy vững bền 1pip với lệnh mua và trên điểm chốt đỉnh vững bền 1pip với lệnh bán.

Phương pháp thứ hai là một kỹ thuật hiệu quả hơn khi chúng ta dùng vùng giằng co để tìm những điểm chốt đáng tin cậy để đặt stop loss.

Cụ thể hơn đó là, với lệnh mua chúng ta chờ cho giá hình thành nến hoàn toàn nằm trên vùng giằng co rồi sau đó đẩy stop loss lên dưới điểm chốt đáy dưới vùng giằng co.

Ngược lại với lệnh bán, sau khi giá hình thành nến nằm hoàn toàn dưới vùng giằng co thì ta kéo stop loss xuống ở trên điểm chốt đỉnh của vùng giằng co.

Hình sau sẽ ví dụ cho các bạn về sự hiệu quả mà vùng giằng co đem lại cho chúng ta trong việc dời stop loss.

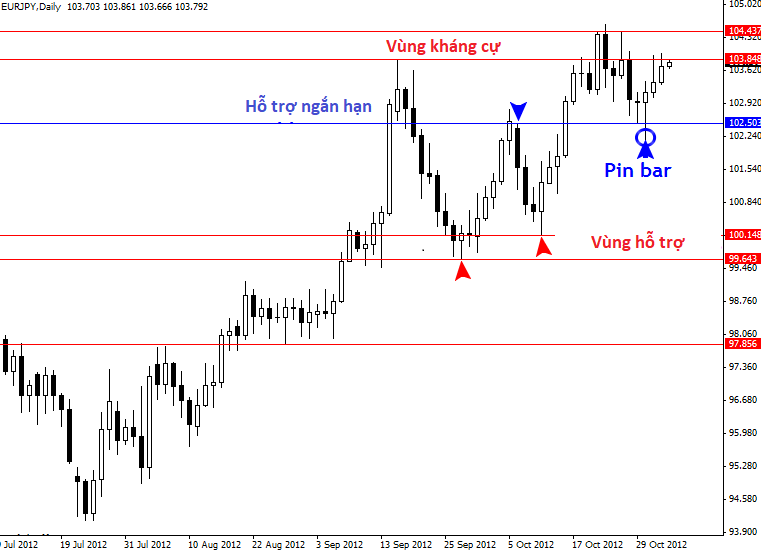

Hình 2: Dời stop loss dựa vào điểm chốt ở vùng giằng co

- Khi hình thành setup phá vỡ vùng giằng co thất bại, ta tiến hành giao dịch với lệnh mua.

- Đặt stop loss ban đầu dựa vào cây nến tín hiệu của setup.

- Sau khi khớp lệnh chờ mua thì 4 cây nến sau đó tạo thành một vùng giằng co, cây nến thứ tư trong vùng này là một nến xuống nên hình thành nên điểm chốt đáy, tuy nhiên điểm chốt này không nằm dưới vùng giằng co mà nằm ở trong. Do đó, ta không dời stop loss với điểm chốt này.

- Giá hồi về tạo đáy và xuất hiện vùng giằng co. Khi hình thành cây nến doji nằm hoàn toàn ở trên vùng giằng co thì ta điều chỉnh stop loss về điểm chốt đáy vừa mới hình thành dưới vùng giằng co.

- Tiếp theo lại là một vùng giằng co. Sau khi hình thành cây nến tăng nằm hoàn toàn trên vùng giằng co thì ta điều chỉnh stop loss. Ta thấy có hai đáy ở dưới vùng giằng co, ta sẽ lấy đáy nào gần vùng giằng co nhất.

Sai lầm khi đặt stop loss

Phần trên ta đã học một số cách điều chỉnh stop loss. Đó là cách đặt stop loss với risk nhỏ nhất có thể và đảm bảo cho giá có một khoảng vừa đủ và hợp lý nếu như nó đi ngược lại với vị thế của chúng ta.

Đảm bảo duy trì lệnh khi thị trường luôn dao động và quan trọng đó là nó có khả năng đảo chiều ngược lại với vị thế của chúng ta khi bị dính stop loss.

Trong giao dịch thực tế, nếu ta không dời stop loss một cách kỹ thuật mà chỉ đặt stop loss quá gần thì dường như chắc chắc stop loss đó sẽ bị hít. Vì vậy, khoảng stop loss và khả năng dính stop loss là hai đại lượng tỉ lệ nghịch với nhau.

Thông thường, những người thiếu kinh nghiệm, yếu tâm lý thì khi lệnh của họ có một lợi nhuận nhất định thì lập túức điều chỉnh stop loss một cách thiếu kỷ luật để nhằm bảo vệ lợi nhuận.

Nhưng sau đó không lâu stop loss sẽ bị hít, sau khi lệnh bị thoát thì giá lại di chuyển theo hướng có lợi cho vị thế trước đó của họ. Vậy là họ lại xuýt xoa tiếc nuối.

Đặt stop loss và điều chỉnh nó chỉ có hai dạng nhà đầu tư. Một là điều chỉnh dựa trên phân tích kỹ thuật và hai là điều chỉnh dựa vào cảm xúc.

Và đương nhiên là hãy làm theo cách thứ nhất, nó giúp bạn làm chủ được tâm lý, làm chủ được lệnh giao dịch của mình.

Kiên định khi sử dụng stop loss

Nếu bạn dời stop loss theo cảm xúc thì chắc chắn là không thể nào kiên định được. Nhưng những người giao dịch sử dụng stop loss theo cách kỹ thuật cũng chưa chắc đã kiên định.

Đôi khi họ đã đặt stop loss rất hợp lý nhưng khi giá quay lại gần hít stop loss thì họ lại dời stop loss đi để mong rằng giá sẽ quay lại theo hướng có lợi cho họ một lần nữa.

Hoặc có thể một vài lần nào đó họ bị dính stop loss sau đó giá lại đi theo hướng có lợi khiến họ tiếc nuối nên những lần sau họ hy vọng rằng sẽ không để xảy ra những trường hợp như thế nữa.

Tuy nhiên không phải trường hợp nào cũng như thế mà sẽ có lúc thị trường thực sự đảo chiều. Khi đó họ dịch stop loss một lần thì rất có thể sẽ còn lần thứ hai, lần thứ ba và hơn nữa.

Thậm chí cuối cùng là bỏ luôn stop loss và chuyện cháy tài khoản là sớm muộn. Hãy học cách chấp nhận thua lỗ, đừng bao giờ ôm lệnh, nó sẽ làm cho bạn cực kỳ mệt mỏi.

Lời kết

Với một setup giao dịch, chúng ta biết được điểm vào lệnh và ra lệnh. Do đó, chúng ta chủ động biết được sẽ mất bao nhiêu tiền khi dính stop loss đó.

Với những người mới bắt đầu thì họ nên có tỉ lệ lời lỗ một cách rõ ràng và đừng nên cố giữ lệnh để ăn tỉ lệ thắng cao. Với những tỉ lệ lời lỗ thấp như 1,5:1 hay 2:1 thì thường là chúng ta chỉ cần dời stop loss bảo toàn vốn là đảm bảo rồi.