Chúng ta đã được học về mẫu hình phá vỡ vùng giằng co thất bại (Conggession zone breakout failure). Opposite Failure

Đây là mẫu hình mà sự phá vỡ vùng giằng co là ngược xu hướng thị trường và sự thất bại là thuận theo xu hướng thị trường, nhờ đó mà các bạn thực hiện được lệnh giao dịch thuận xu hướng với khả năng thắng cao.

Tuy nhiên, trong thực tế có một số trường hợp mà sự phá vỡ nó không xảy ra theo như ý bạn mong muốn, tức là sự phá vỡ vùng giằng co là thuận xu hướng và sự thất bại là ngược xu hướng.

Do đó, nếu vào lệnh những trường hợp như thế thì ta đã đi ngược xu hướng thị trường và Thgold không khuyến khích các bạn vào lệnh ở tình huống này dù có một số trường hợp đã dẫn đến đảo chiều thực sự nhưng xác suất là rất thấp.

Trong thực tế giao dịch ta sẽ nhận thấy rằng luôn có sự giằng co giữa bên mua và bên bán mà đôi khi sự chiếm ưu thế lại thay đổi đột ngột giống như một chiêu bài nhằm đặt bẫy các nhà giao dịch nhỏ lẻ.

Và mẫu hình hôm nay Thgold muốn trình bày với các bạn thể hiện rõ nhất cho điều đó – Mẫu hình Opposite Failure.

Điểm nổi bật trong mẫu hình Opposote Failure

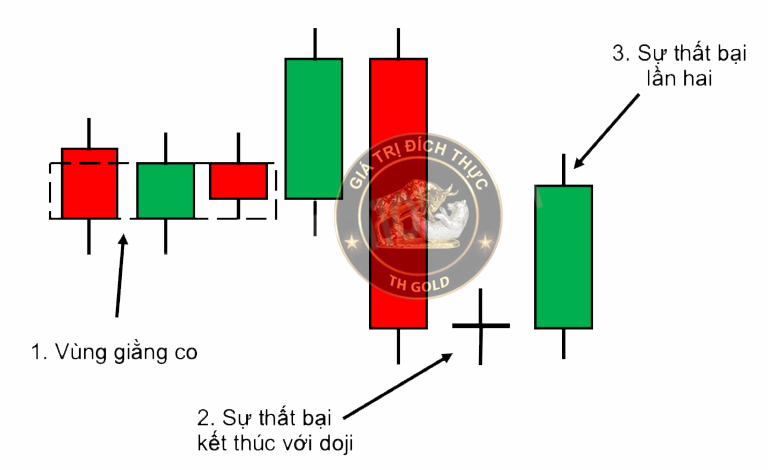

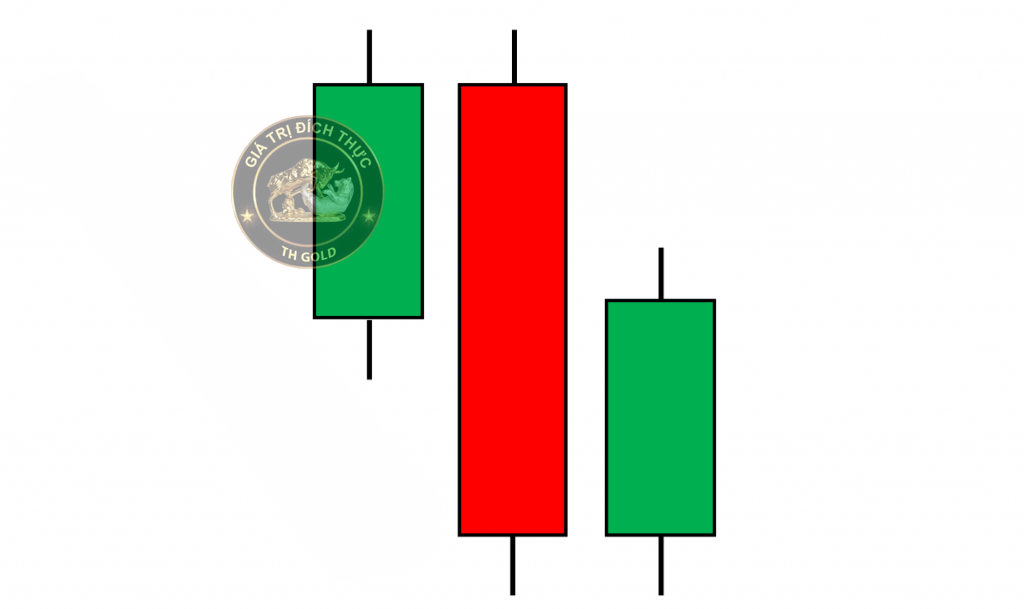

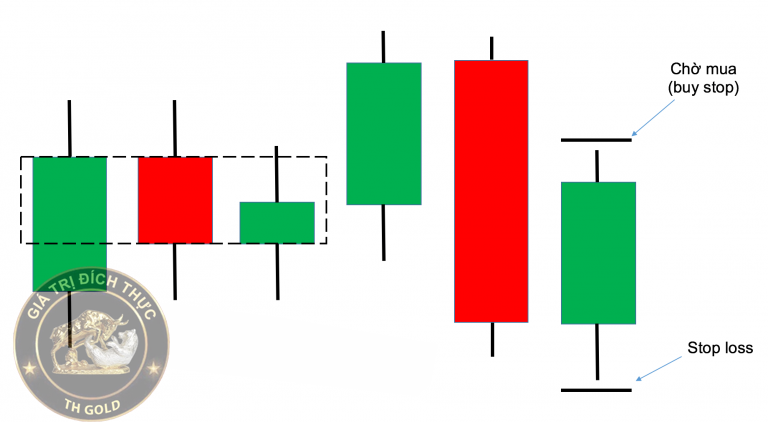

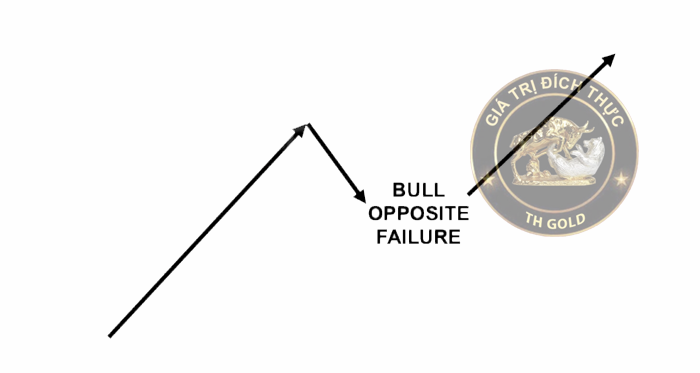

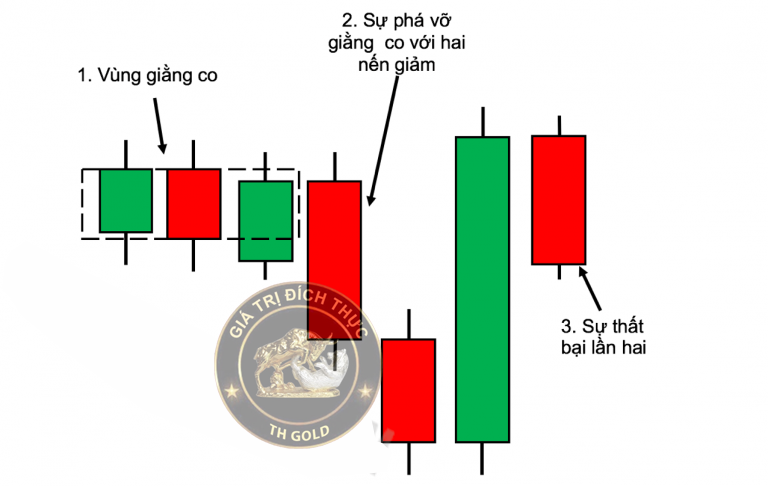

Hình 1: Bull Opposite Failure

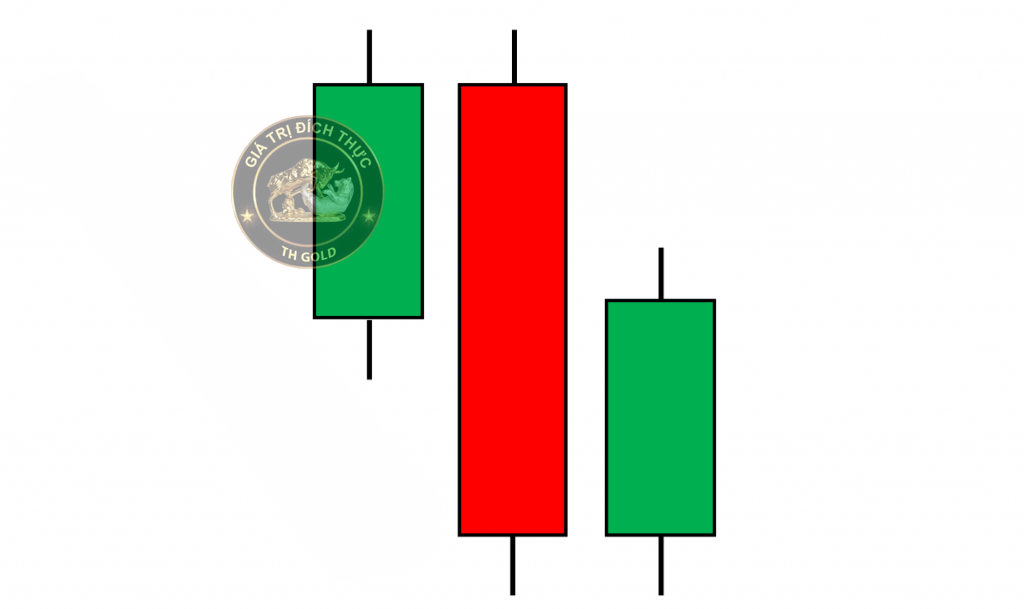

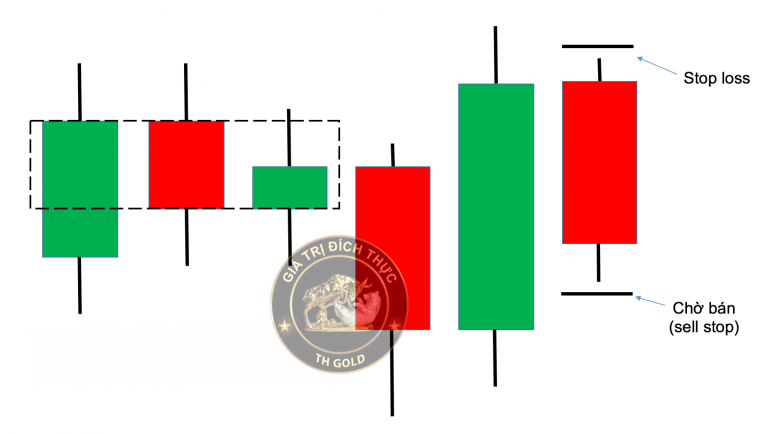

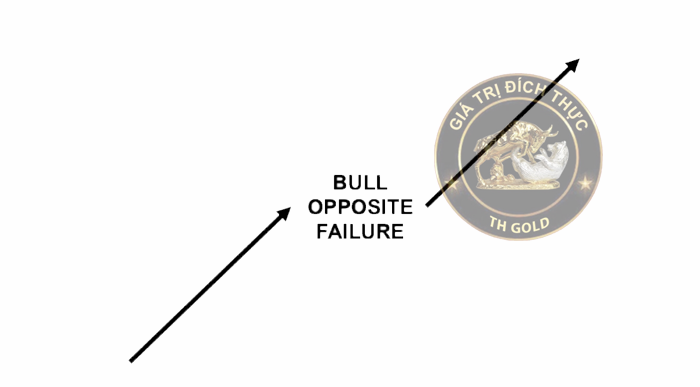

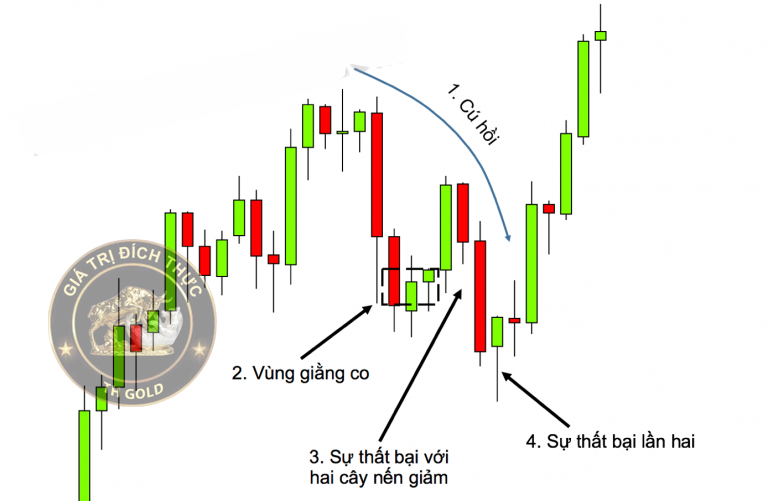

Hình 2: Bear Opposite Failure

Phần sau Thgold sẽ trình bày cấu trúc cụ thể của mẫu hình này còn 2 hình trên chỉ thể hiện điểm nổi bật nhất của mẫu hình đó là gồm ba cây nến trong đó hai cây nến phía ngoài cùng màu và cây nến giữa khác màu.

Cấu trúc mẫu hình Opposite Failure

Bull Opposite Failure

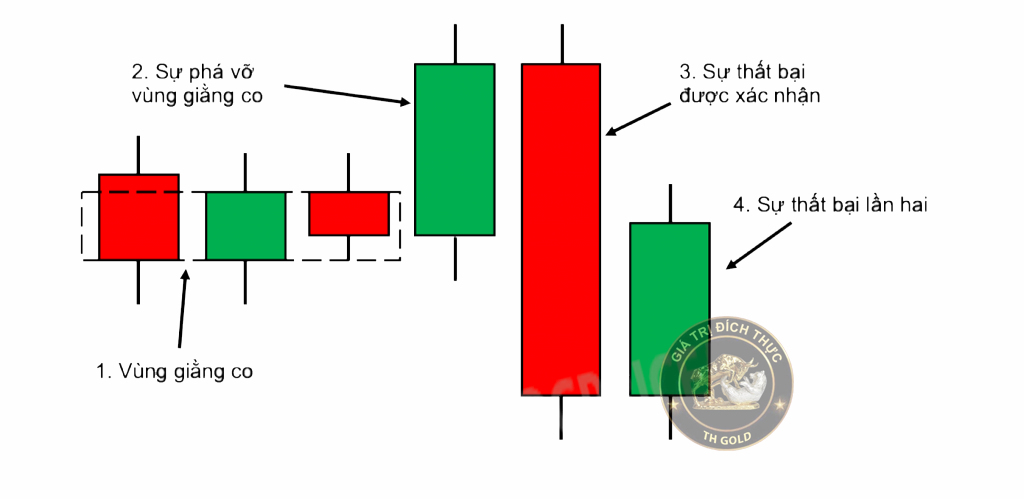

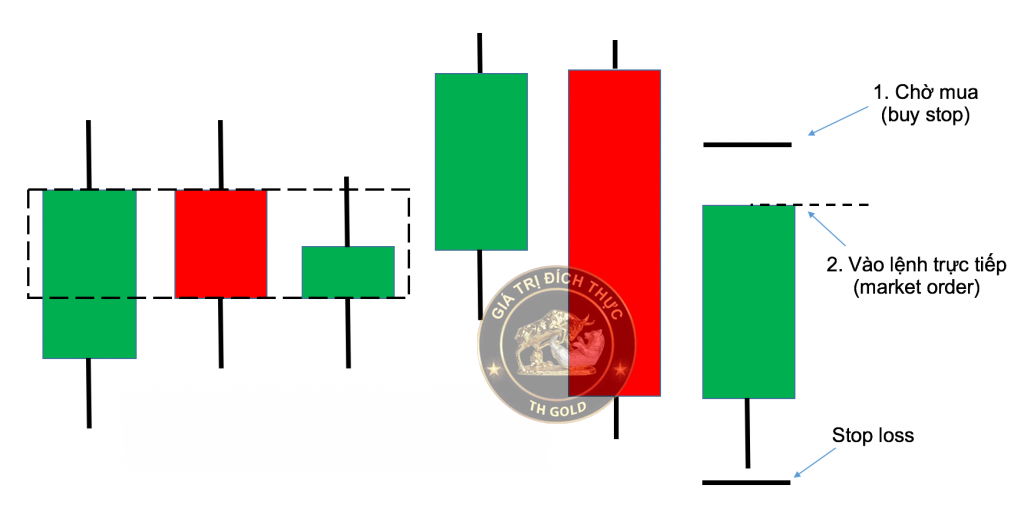

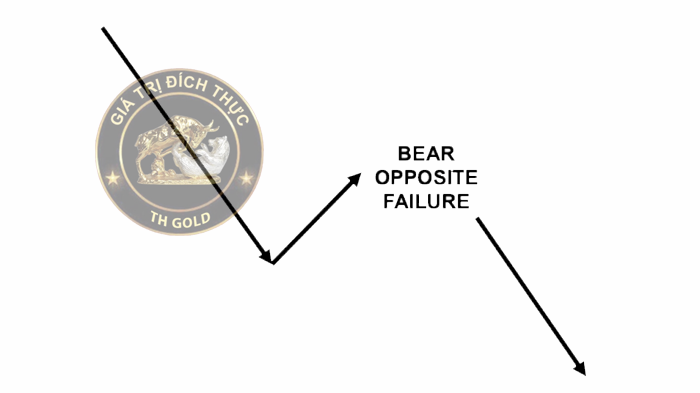

Hình 3: Cấu trúc của mẫu hình Bull Opposite Failure

- Bắt đầu sẽ là vùng giằng co với từ 3 cây nến trở lên.

- Sự phá vỡ lên trên vùng giằng co với một cây nến tăng.

- Ngay sau cây nến tăng phá vỡ là một cây nến giảm mạnh thể hiện sự phá vỡ thất bại lần thứ nhất.

- Sự thất bại lần thứ hai với cây nến tăng ngay sau cây nến giảm mạnh.

Bear Opposite Failure

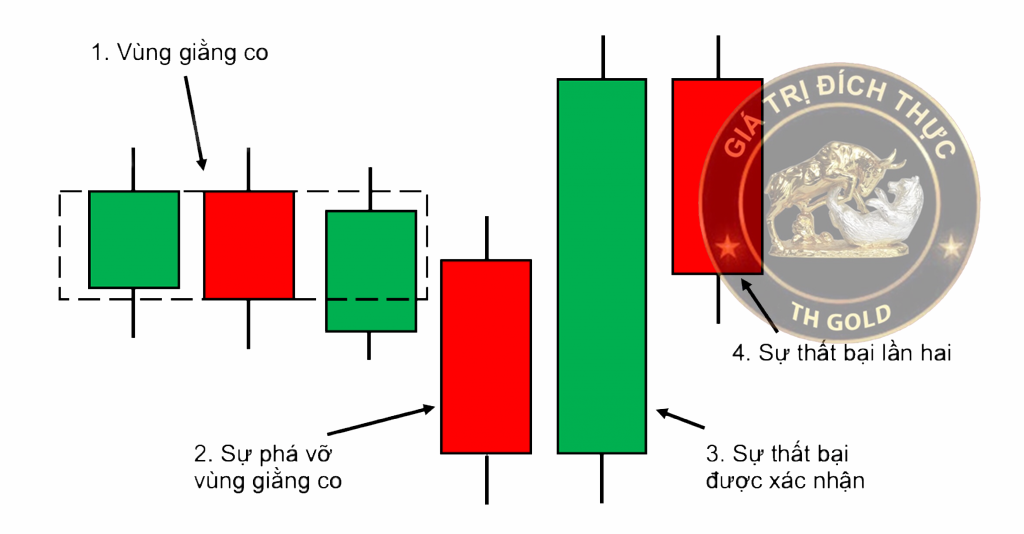

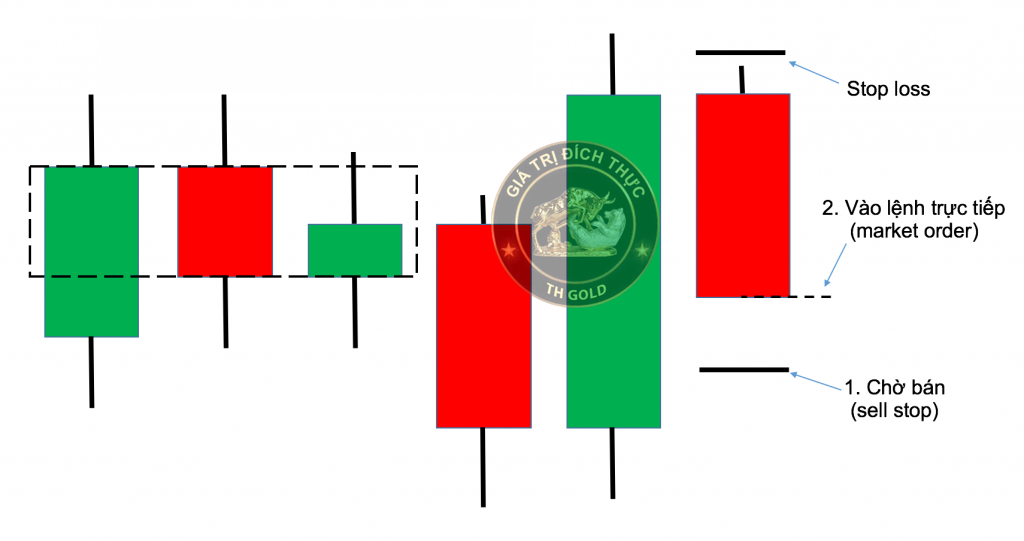

Hình 4: Cấu trúc của mẫu hình Bear Opposite Failure

- Bắt đầu sẽ là vùng giằng co với từ 3 cây nến trở lên.

- Sự phá vỡ xuống dưới vùng giằng co với một cây nến giảm.

- Ngay sau cây nến giảm phá vỡ là một cây nến tăng mạnh thể hiện sự phá vỡ thất bại lần thứ nhất.

- Sự thất bại lần thứ hai với cây nến giảm ngay sau cây nến tăng mạnh.

Cách vào lệnh với Opposite Failure

Lệnh mua

Hình 5: Mua với Opposite failure

Lệnh mua áp dụng đối với Bull Opposite Failure, chúng ta đặt chờ ở trên đỉnh cây nến thất bại lần hai và stop loss ở dưới. Cây nến thất bại lần hai cũng là cây nến tín hiệu để vào lệnh.

Lệnh bán

Hình 6: Lệnh bán với Opposite Failure

Ngược lại, với lệnh bán sử dụng với Bear Opposite Failure, đặt chờ bán ở dưới cây nến thất bại lần hai và stop loss ở trên.

Trường hợp khác của opposite failure

Có một trường hợp đặc biệt như sau

Hình 7: Nến tín hiệu mua không có bóng nến trên

Hình 8: Nến tín hiệu bán không có bóng nến dưới

Với những tình huống như trên thì có hai cách vào lệnh bạn có thể áp dụng, đó là:

- Cách 1: Vào lệnh trực tiếp khi cây nến tín hiệu kết thúc

- Cách 2: Coi như có một bóng nến ảo và đặt lệnh chờ ở khoảng phù hợp.

Hoàn cảnh xuất hiện trong thị trường

Mẫu hình này bình thường bạn có thể gặp rất nhiều với các hoàn cảnh rất khác nhau, thậm chí là bull opposite failure trong một bear trend hoặc bear opposite failure trong một bull trend.

Tuy nhiên, phong cách giao dịch mà Thgold định hướng là luôn thuận xu hướng. Và các bạn nên theo những hoàn cảnh thị trường sau để xác định khi xuất hiện mẫu hình opposite failure thì có nên vào lệnh hay không.

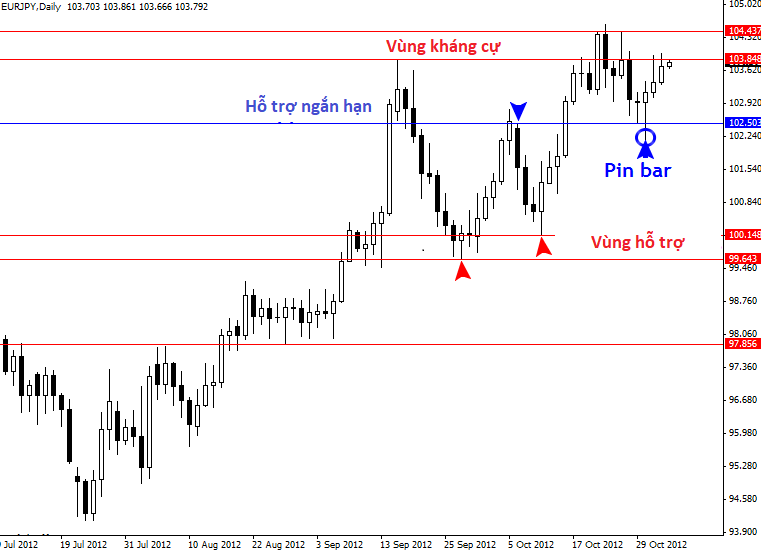

Hình 9: Hoàn cảnh xuất hiện lý tưởng của bull opposite failure

Đây là vị trí mà mẫu hình được hình thành cuối một cú hồi giảm trong xu hướng tăng, chính vì vậy mà khi đó giá đã ở một mức hợp lý đồng thời khả năng mọi người đồng loạt tham gia mua là rất lớn.

Để được chắc chắn hơn thì vị trí xuất hiện của mẫu hình nên ở vị trí ngưỡng hỗ trợ nào đó của các đỉnh, đáy trước, đường trendline hoặc đường MA…

Hình 10: Hoàn cảnh xuất hiện ít lý tưởng hơn của bull opposite failure

Trường hợp này ít lý tưởng hơn do nó nằm ở vị trí tiếp diễn một xu hướng mà hầu như không có sự hồi lại, đến thời điểm mẫu hình xuất hiện thì cũng là lúc mà thị trường đang ở vị trí giá cao.

Tuy nhiên, trong thực tế các bạn sẽ thấy hầu hết sẽ gặp trường hợp này và khả năng thắng lệnh cũng rất cao dù nó được cho là ít lý tưởng hơn so với trường hợp đầu về mặt lý thuyết.

Đôi khi cú hồi nhẹ sẽ được hình thành ở chính những cây nến xác nhận thất bại của lần đầu tiên.

Hình 11: Hoàn cảnh xuất hiện lý tưởng của bear opposite failure

Tương tự như trong một trend tăng. Đây là vị trí mà mẫu hình được hình thành cuối một cú hồi tăng trong xu hướng giảm.

Chính vì vậy mà khi đó giá đã ở một mức hợp lý đồng thời khả năng mọi người đồng loạt tham gia bán là rất lớn.

Để được chắc chắn hơn thì vị trí xuất hiện của mẫu hình nên ở vị trí ngưỡng kháng cự nào đó như của các đỉnh, đáy trước, đường trendline hoặc đường MA…

Hình 12: Hoàn cảnh xuất hiện ít lý tưởng hơn của bear opposite failure

Ở phần dưới sẽ trình bày cho các bạn những ví dụ thực tế mà chưa đưa vào luôn bởi vì nó còn nhiều kiến thức mà các bạn cần hiểu và biết sâu hơn về mẫu hình này.

Tâm lý đằng sau opposite failure

Để suy đoán được tâm lý trong thị trường là mang tính dự cảm và nó muôn màu, muôn vẻ. Tâm lý thị trường được hình thành từ nhiều lý do khác nhau.

Một sự di chuyển nào đó của thị trường có thể hình thành do việc đóng lệnh chốt lời (bởi đóng lệnh mua tức sẽ hình thành một lệnh bán và ngược lại) hoặc là sự vào lệnh ban đầu.

Để giải thích tâm lý giao dịch cho súc tích thì ta có thể gom những người đóng lệnh mua vào phe bán và những người đóng lệnh bán vào phe mua.

Thông thường những mẫu hình phá vỡ giả có sự tham gia và chi phối của các tổ chức lớn rất nhiều bởi họ muốn tạo sự biến động cho thị trường kéo theo sự gia tăng tính thanh khoản cho khối lượng giao dịch của họ.

Tuy nhiên, ở đây chúng ta không nói đến ý đồ của các tổ chức lớn ra sao mà bao hàm vào là tâm lý chung thể hiện đằng sau mỗi cây nến.

Với Bull Opposite Failure: Trong một xu hướng đang tăng thì thị trường chững lại với sự xuất hiện của vùng giằng co, ở đây hai bên mua và bán đang cân bằng và cũng là thể hiện sự lưỡng lự của hai phe.

Sau đó, lượng mua lên áp đảo khiến giá phá vỡ vùng giằng co. Tuy nhiên, phần đông nghĩ rằng giá đã quá cao hoặc tiến hành chốt lời nên tạo một nhịp giảm nhẹ.

Tiếp theo đó, phe mua nghĩ rằng giá đã ở mức thấp phù hợp hơn cho việc vào lệnh và bắt đầu mua lại. Đồng thời chính việc tạo cây nến giảm trong sự xác nhận thất bại chứng tỏ thị trường có một nhu cầu bán và đó là lúc những tổ chức lớn mua vào khiến cho bên bán (những người thích giao dịch ngược xu hướng) bị thua lỗ.

Đó là đặc điểm tâm lý hình thành nên mẫu hình Bull Opposite Failure. Nghe thì có vẻ đơn giản nhưng việc nhận định về tâm lý là rất quan trọng, nó sẽ giúp chúng ta định hướng tốt và làm chủ lệnh giao dịch hơn.

Nếu không có sự đánh giá về mặt tâm lý thì chúng ta sẽ mãi đắn đo, do dự khi đứng trước các tình huống cụ thể của thị trường.

Như các bạn thường thấy thì trong cuộc sống cũng vậy, cái gì đến lần thứ hai cũng sẽ chắc chắn hơn.

Lấy ví dụ ngoài lề như môn bóng đá chẳng hạn, thường bạn chỉ làm động tác giả một lần để đánh lừa đối thủ và khi đã loại bỏ được rồi thì bạn sẽ thực hiện ngay cú sút.

Thị trường cũng vậy và nguyên tắc này cũng được thể hiện trong phương pháp vào lệnh lại (Re-entry).

Tương tự và ngược lại với mẫu hình Bear Opposite Failure, các bạn tự xem xét nhé.

Các biến thể của mẫu hình

Mẫu hình đưa ra ở trên là dạng điển hình và mạnh nhất của mẫu hình nhưng không phải lúc nào thị trường cũng cho ta một mẫu hình đẹp như vậy, để có nhiều cơ hội giao dịch hơn thì chúng ta nên tận dụng các biến dạng khác nhưng về bản chất đều giống nhau. Sau đây là một số biến thể

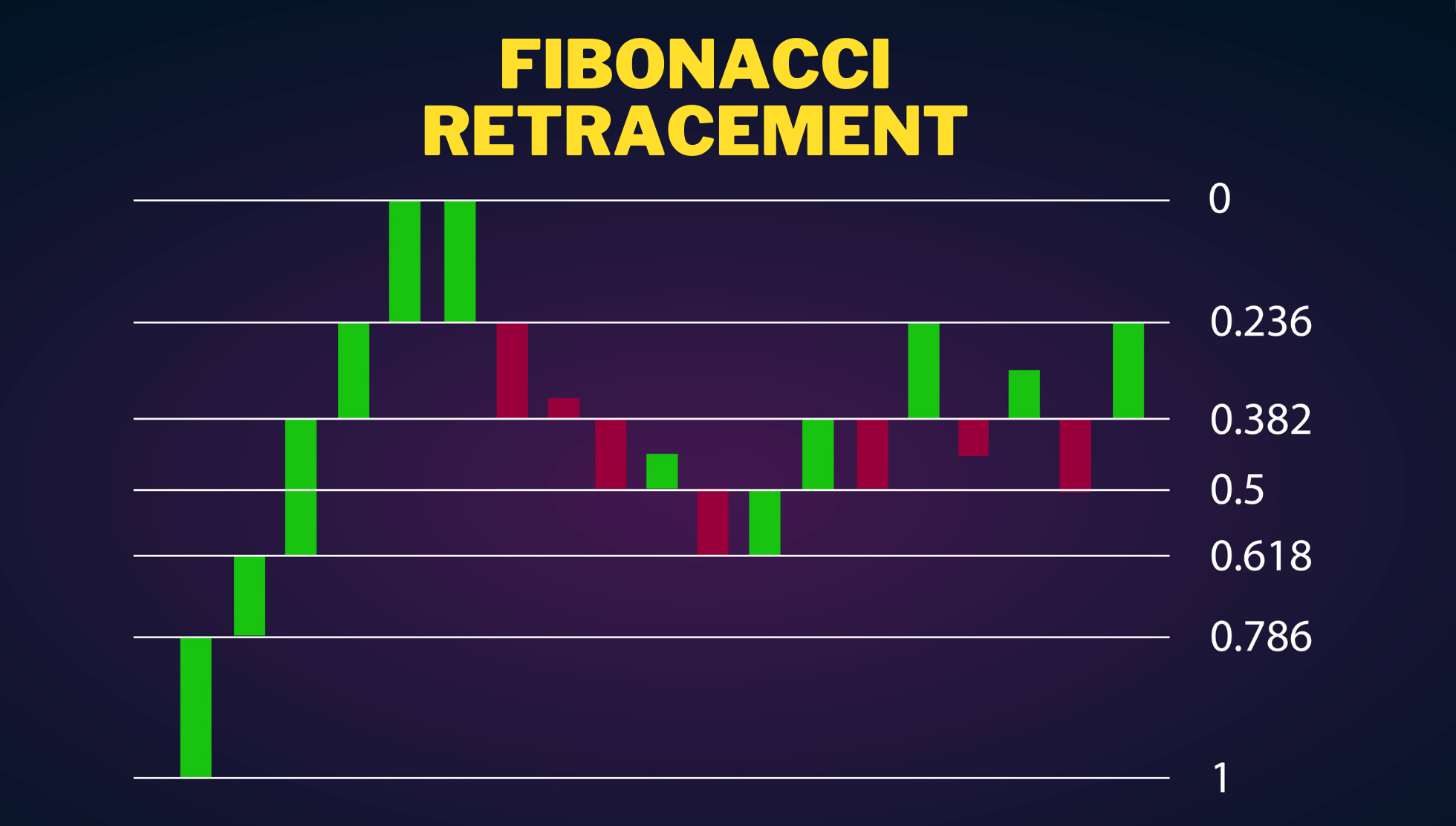

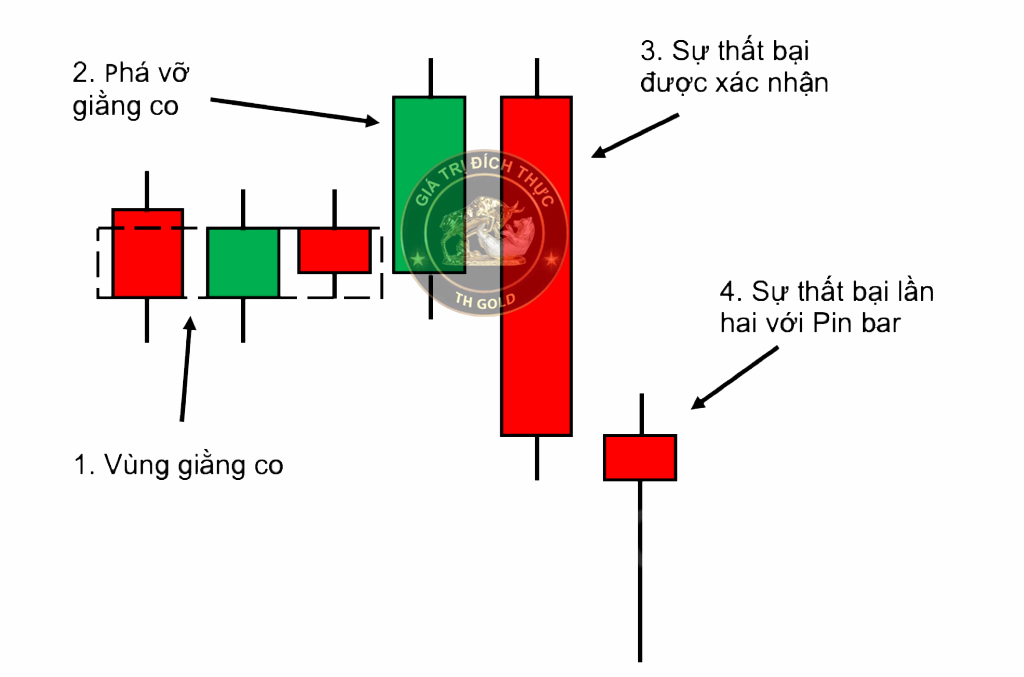

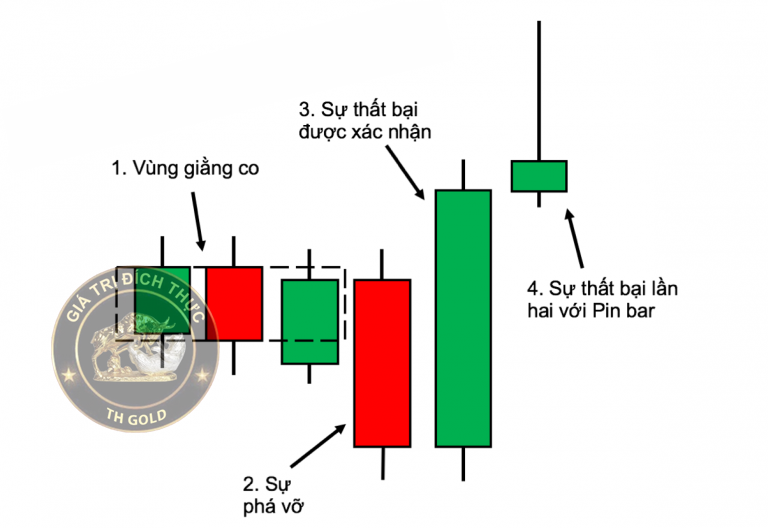

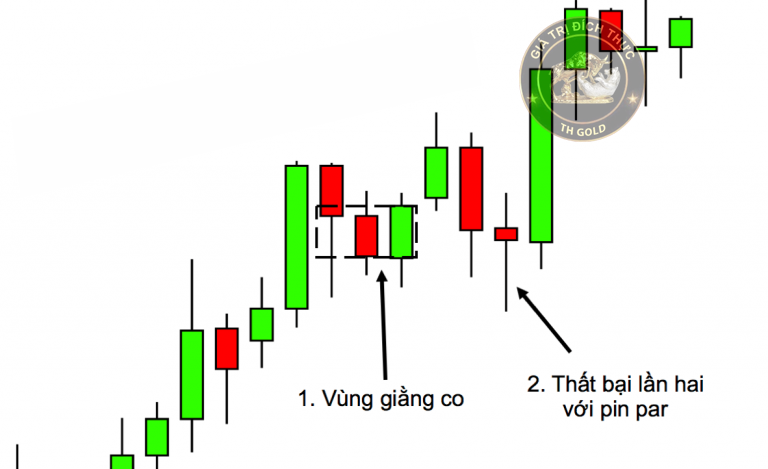

Nến thất bại thứ hai là một pin bar

Hình 13: Bull opposite failure thất bại lần hai với pin bar

Ở dạng này ta không cần cây nến ở lần thất bại thứ hai phải là một nến tăng mạnh và dứt khoát mà thay vào đó là một pin bar (thân tăng hoặc giảm đều được).

Bởi bản thân pin bar đã thể hiện sự từ chối của bên bán và lợi thế cho bên mua. Ta tiến hành vào lệnh với quy tắc của pin bar.

Tương tự sẽ ngược lại với bear opposite failure

Hình 14: Bear Opposite failure với pin bar

Sự thất bại với 2 cây nến trở lên

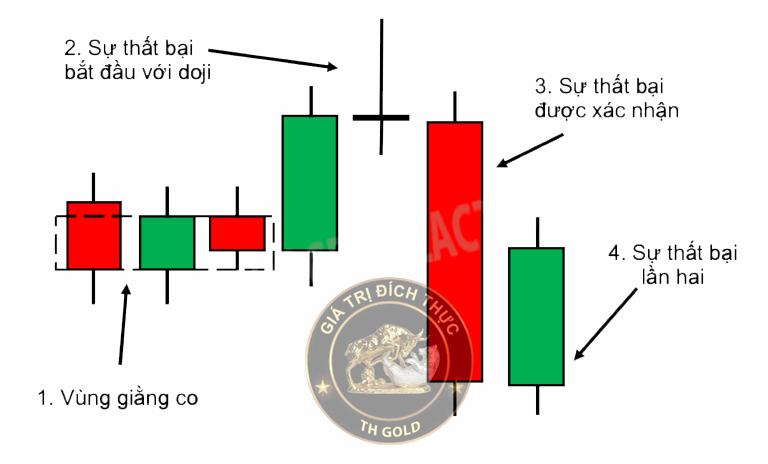

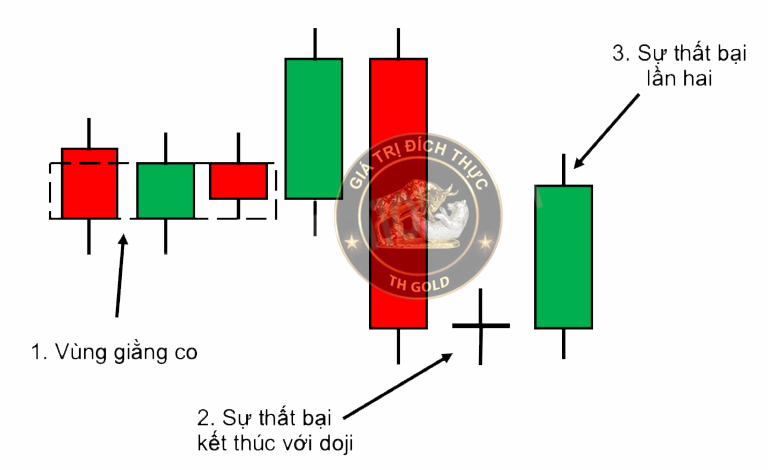

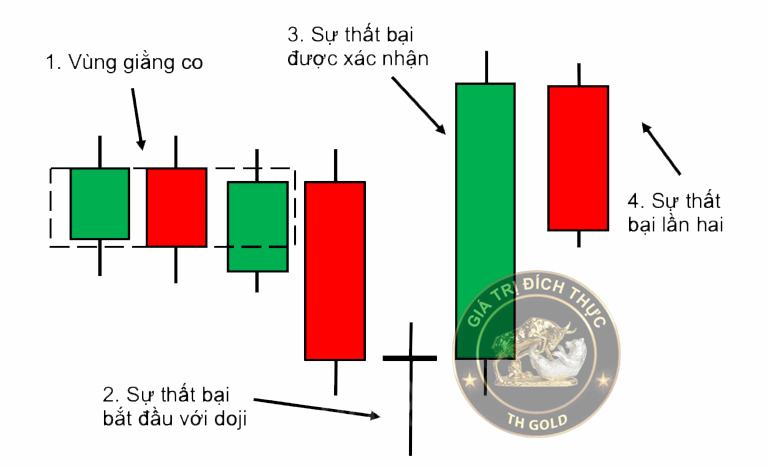

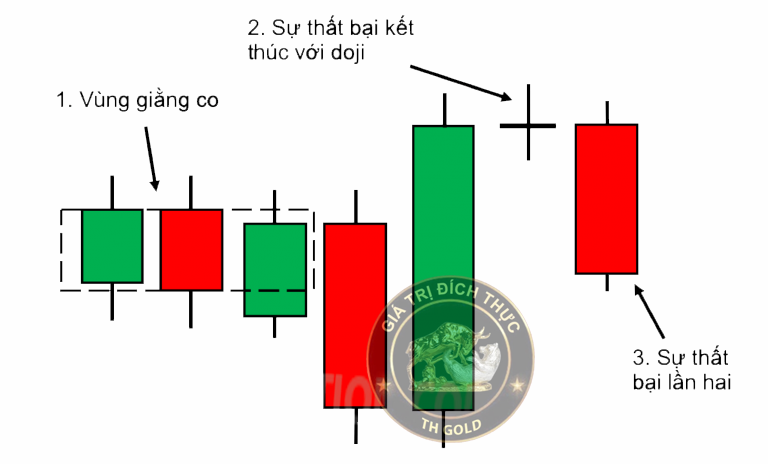

Thất bại lần đầu với 2 cây nến trong đó có 1 nến Doji

Hình 15: Bull Opposite failure hai nến thất bại với nến doji xuất hiện đầu tiên

Hình 16: Bull Opposite failure hai nến thất bại với nến doji xuất hiện sau

Hình 17: Bear Opposite Failure hai nến thất bại với nến doji xuất hiện đầu tiên

Hình 18:Bear Opposite Failure hai nến thất bại với nến doji xuất hiện sau

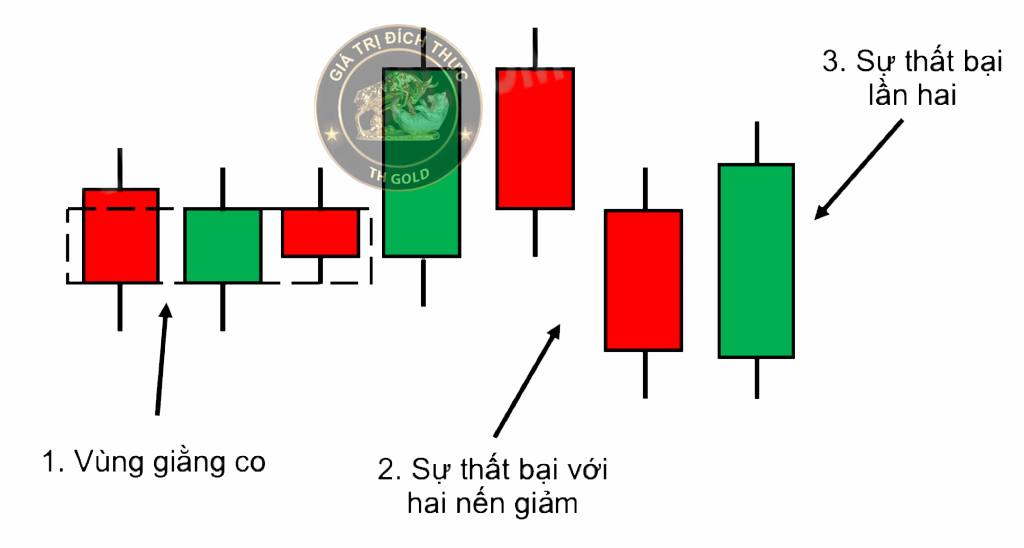

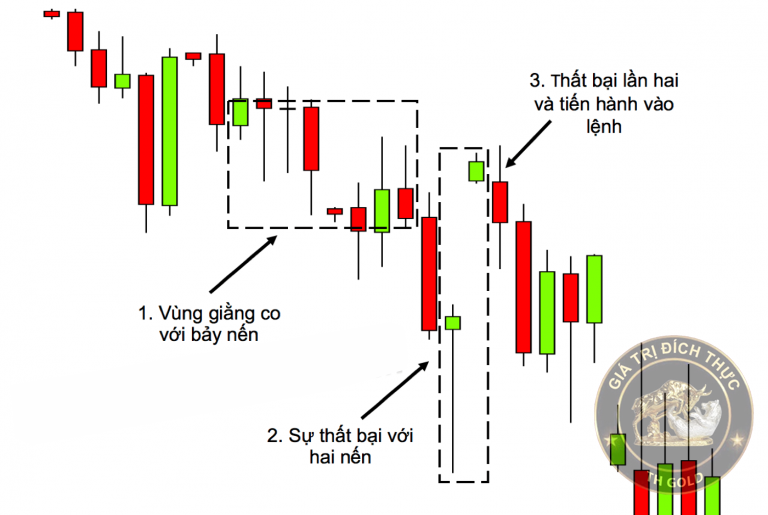

Hình 19: Bull Opposite Failure với sự thất bại là hai nến giảm

Hình 20: Bear Opposite Failure với sự thất bại là hai nến tăng

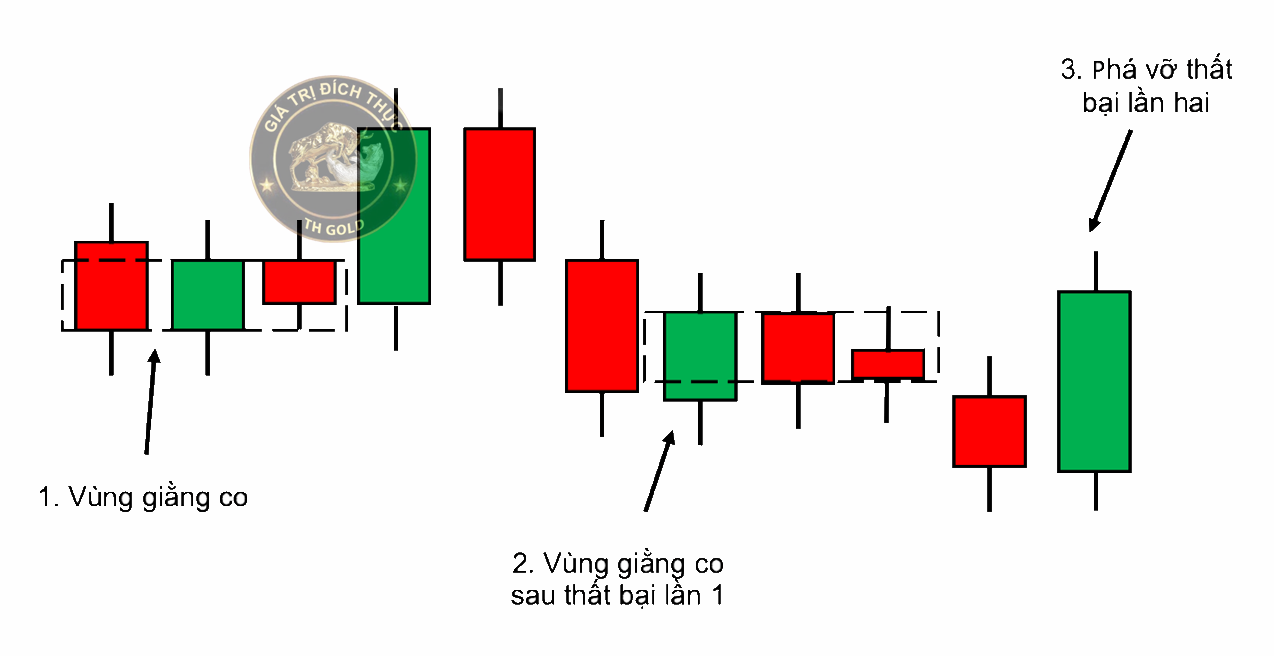

Có một số trường hợp mà sau lần thất bại thứ nhất thì thị trường lại tiếp tục chững lại và hình thành thêm một vùng giằng co nữa sau đó mới xuất hiện lần phá vỡ thất bại thứ hai.

Khi đó, thì ta chỉ giao dịch đơn thuần với mẫu hình phá vỡ vùng giằng co thất bại mà không cần quan tâm đến opposite failure làm gì cả.

Hình 21: Sự giằng co sau lần thất bại 1

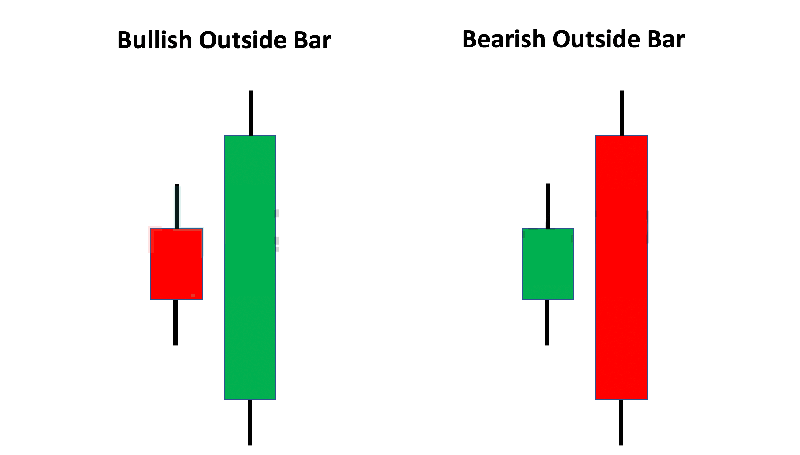

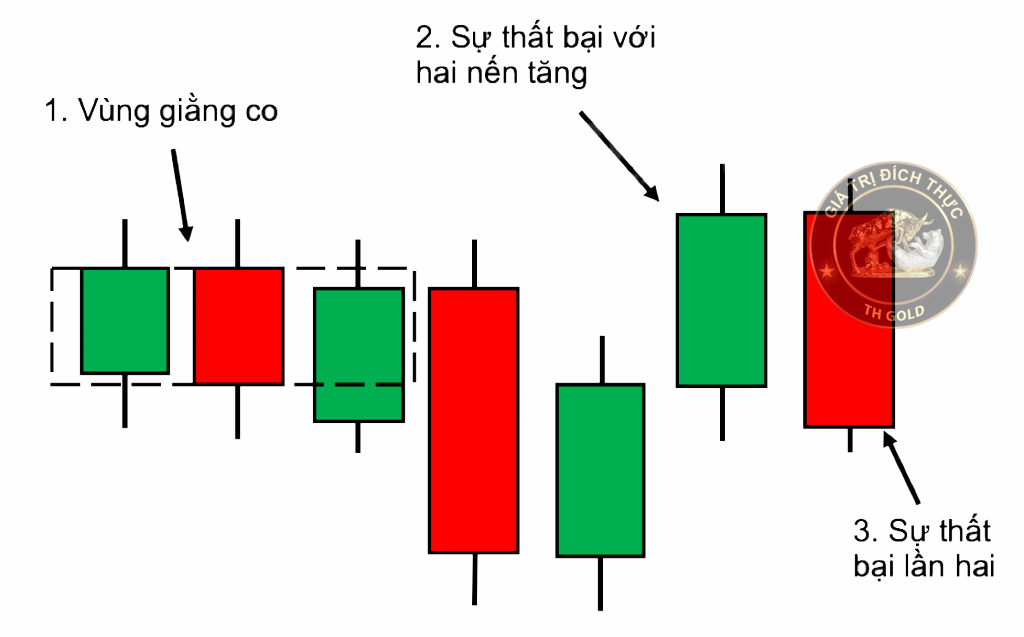

Hai nến phá vỡ vùng giằng co

Hình 22: Sự phá vỡ vùng giằng co với hai nến tăng

Hình 23: Sự phá vỡ vùng giằng co với hai nến giảm

Các bạn lưu ý với dạng này thì để hiệu quả hơn thường cây nến xác nhận sự thất bại phải là một cây nến mạnh và bao phủ toàn bộ hai cây nến phá vỡ trước đó.

Ta chỉ nên dừng lại ở hai cây nến phá vỡ, còn những trường hợp có đến 3 cây nến phá vỡ rồi mới xuất hiện cây nến thất bại là rất ít gặp và nếu có thì hiệu quả cũng không cao.

Các ví dụ thực tế

Hoàn cảnh xuất hiện

- Dạng xuất hiện cuối một cú hồi

Hình 24: Opposite failure ở cuối cú hồi giảm trong xu hướng tăng

- Thị trường giảm điều chỉnh sau một thời gian tăng mạnh

- Vùng giằng co xuất hiện với 3 cây nến

- Sự thất bại lần thứ nhất được xác nhận với hai cây nến giảm mạnh.

- Sự thất bại lần thứ hai được hình thành với cây nến pin bar tuyệt đẹp và tiến hành vào lệnh

Hình 25: Opposite failure ở cuối cú hồi tăng trong xu hướng giảm

- Cú hồi tăng

- Vùng giằng co với 4 cây nến

- Hai lần thất bại quá đẹp theo đúng chuẩn của mẫu hình và sau đó là thị trường giảm rất mạnh.

Opposite failure tiếp diễn

Hình 26: Opposite failure ở vị trí tiếp diễn trong xu hướng tăng

- Vùng giằng co với 4 cây nến

- Sự thất bại với hai cây nến giảm, ở đây ta đã có thể vào lệnh với cây nến giảm thứ hai do nó là nến pin bar đẹp với đuôi nến dưới rất dài. Nếu bạn muốn chắc chắn thì đợi cho chừng nào nến tăng xuất hiện thì mới tiến hành giao dịch và ngay sau đó lại là một nến pin bar rất đẹp nữa nên cơ hội này là không thể bỏ qua.

Nói mẫu hình ở vị trí tiếp diễn ở đây là mang tính tương đối bởi thực chất cây nến xác nhận thất bại có thể tạo ra một nhịp sóng hồi nhỏ (điển hình là ví dụ trên), nhưng vì nó là một phần của cấu tạo nên mẫu hình nên xét chung cả cụm thì chúng ở vị trí tiếp diễn.

Sau đây là một ví dụ Opposite failure trong thị trường giảm

Hình 27: Opposite failure ở vị trí tiếp diễn trong xu hướng giảm

- Vùng giằng co với 3 nến

- Hai thất bại với các nến đẹp theo mẫu chuẩn và không có lý do gì ta bỏ qua cơ hội này

Các biến thể của mẫu hình

Hình 28: Opposite failure có hai nến thất bại

- Một vùng giằng co đặc biệt với 7 nến.

- Sự xác nhận thất bại với hai nến tăng đặc biết. Nến thứ nhất là một nến pin bar có đuôi nến dưới rất dài thể hiện sự từ chối bên bán, sau cây nến này giá nhảy một khoảng Gap khủng nhưng lại chỉ tạo nên một cây nến tăng rất nhỏ, sau đó là cây nến giảm và ta có thể vào lệnh.

- Cây nến tín hiệu để vào lệnh

Vị trí xuất hiện của mẫu hình trên là ở dạng tiếp diễn.

Ví dụ tiếp theo

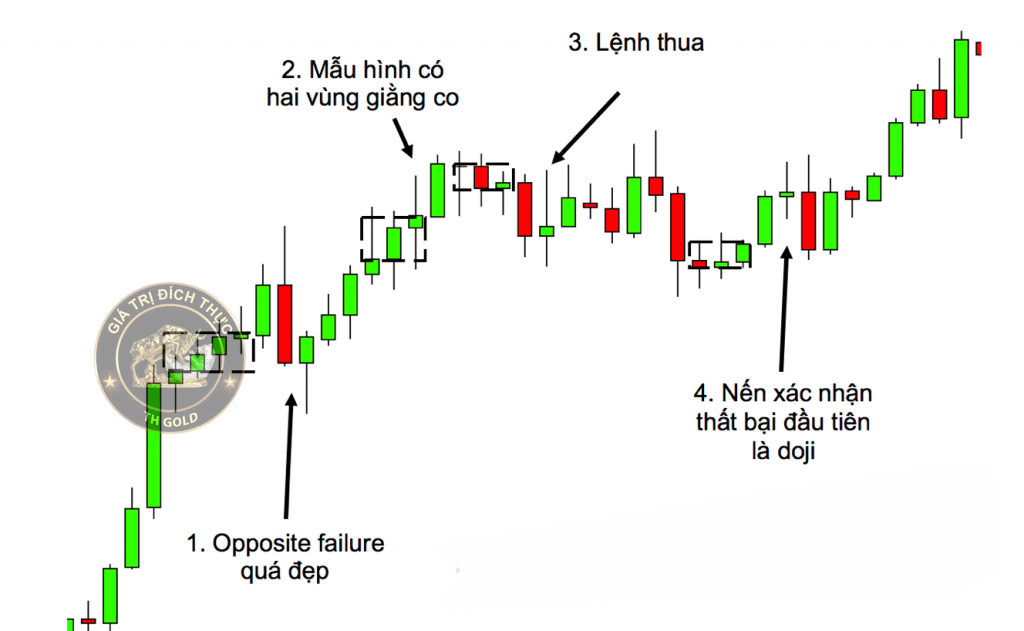

Hình 29: Opposite failure với hai vùng giằng co

- Vùng giằng co thứ nhất với ba nến

- Sự phá vỡ vùng giằng co

- Thị trường thể hiện sự phá vỡ thất bại và chững lại với một vùng giằng co nữa.

- Sự phá vỡ thất bại lần hai thuận theo hướng vào lệnh cùng xu hướng.

Vị trí xuất hiện của mẫu hình trên là ở dạng tiếp diễn. Các bạn có thể chỉ giao dịch theo mẫu hình phá vỡ giằng co thất bại khi không nhận ra được mẫu hình opposite failure.

Ví dụ tiếp theo

Hình 30: Opposite failure với thất bại thứ hai là Pin Bar

Trường hợp trên là sự xuất hiện của nến pin bar khá đẹp ở vị trí thất bại lần hai nên ta có thể vào lệnh ngay cây nến này mà không cần phải chờ đến một cây nến tăng xác nhận nữa. Vị trí xuất hiện của mẫu hình trên là ở dạng tiếp diễn.

Hình 31: Sự xuất hiện liên tiếp các Opposite failure

- Mẫu hình Opposite failure chuẩn và đặc biệt là kết thúc bằng một nến pin bar nên rất mạnh.

- Mẫu hình có hai vùng giằng co nhưng nếu như vào lệnh với mẫu hình này thì chúng ta thua lỗ.

- Cây nến tín hiệu nhưng sẽ thua lỗ nếu như ta vào lệnh.

- Mẫu hình với nến thất bại đầu tiên gần như là nến Doji

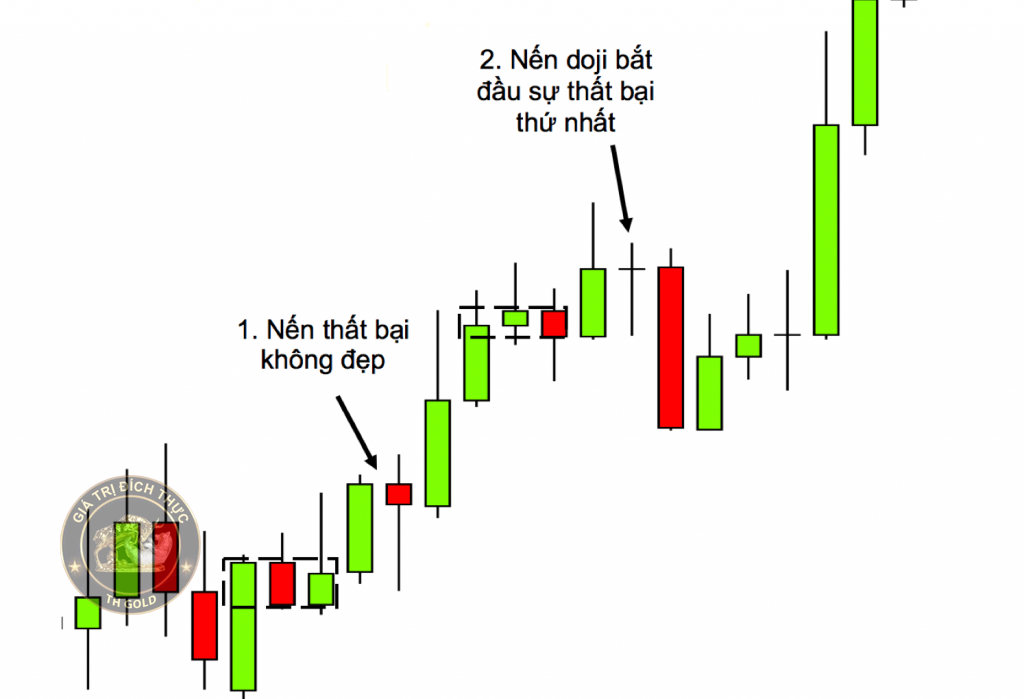

Hình 32: Các trường hợp khác của opposite failure

- Mẫu hình đầu tiên có cây nến xác nhận thất bại với thân quá nhỏ, không có thân bao phủ phần lớn cây nến tăng phía trước cho nên dù cây nến sau là cây nến tăng đẹp theo đúng cấu tạo của mẫu hình nhưng ta vẫn không nên vào lệnh.

- Mẫu hình thứ hai có nến xác nhận thất bại đầu tiên là nến doji

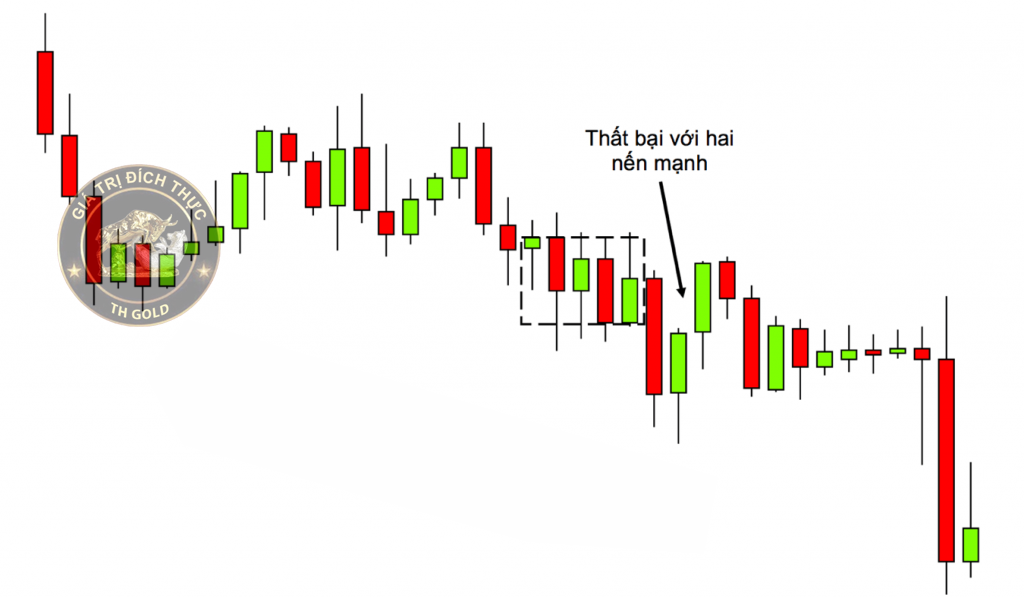

Hình 33: Sự hình thành thất bại với hai nến tăng mạnh

Một vài lưu ý khi sử dụng mẫu hình

- Mẫu hình opposite failure khác hoàn toàn so với việc giao dịch với vùng giằng co đơn thuần. Giao dịch với vùng giằng co thì chúng ta phải có cây nến vượt lên hoặc xuống hoàn toàn so với vùng giằng co rồi chờ các mẫu hình nến căn bản xuất hiện ở gần vùng giằng co khi giá hồi về thì mới tiến hành giao dịch. Trong khi, mẫu hình opposite failure thì dựa vào các sự thất bại xảy ra gần như ngay lập tức, vùng giằng co chỉ đóng vai trò cấu tạo nên mẫu hình.

- Khi giao dịch với opposite failure thì chủ yếu là ta dựa vào mẫu hình giao dịch mà không cần xem xét nhiều đến các yếu tố khác như trendline, vùng giằng co, ngưỡng kháng cự, hỗ trợ… lý do là bởi cấu tạo cô đặc, chắc chắn của một cụm các nến cùng tính chất đặc biệt trong mẫu hình này. Điều chúng ta cần là trước khi xuất hiện mẫu hình thị trường phải có một xu hướng lên xuống rõ ràng mà ta có thể nhận thấy được, từ đó xác định được mẫu hình có cho ta hướng vào lệnh đúng theo xu hướng hay không?

- Điểm khó khi giao dịch với mẫu hình này là các bạn phải luyện kỹ năng quan sát cho thật nhiều và thật nhuần nhuyễn, bởi trong thực tế khi giao dịch thì các bạn phải chạy theo biểu đồ đang hình thành cho nên nếu không nhanh nhạy thì sẽ không thể nhận thấy mẫu hình.

- Khung thời gian giao dịch tốt nhất với mẫu hình này nên là các khung thời gian H1, H4 và D1.

Trên đây là toàn bộ các kiến thức về mẫu hình opposite failure. Hy vọng rằng sẽ củng cố thêm cho các bạn một công cụ mạnh mẽ trong quá trình giao dịch.