Trong bài viết này Thgold gửi đến các bạn một khái niệm rất mới đó là Điểm chốt thị trường. Đây là khái niệm mới mà chưa từng ai đề cập trước đó. Vậy thì điểm chốt thị trường là gì chúng ta hãy cùng Thgold tìm hiểu chi tiết trong bài viết này.

Khái quát chung về các loại điểm chốt thị trường

Điểm chốt thị trường hay nói cách khác là các điểm đảo chiều. Điểm chốt sóng thị trường như là một vùng quan trọng mà giá thường phản ứng xoay quanh chúng không ít thì nhiều.

Điểm chốt là nơi mà sóng tăng đảo chiều thành sóng giảm, và ngược lại sóng giảm đảo chiều thành sóng tăng.

Có một điểm lưu ý là điểm chốt thị trường mà Thgold đề cập không hẳn giống như Pivot Point, mà nó sẽ có nhiều khác biệt. vậy nên chúng ta cần chú ý điều này.

Chúng ta đã học cách xác định thời điểm sóng bắt đầu và kết thúc ở bài viết sóng trong price action.

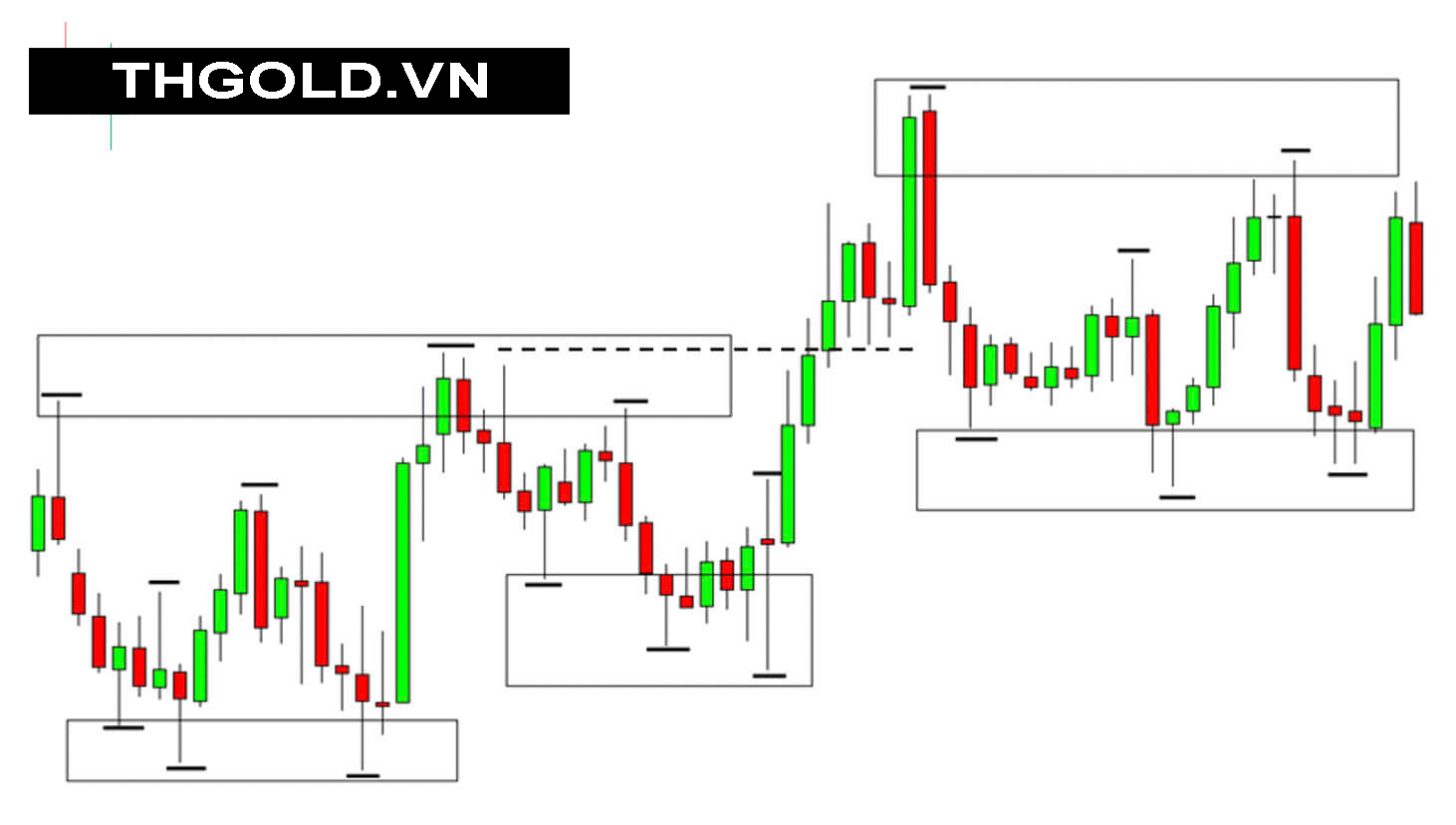

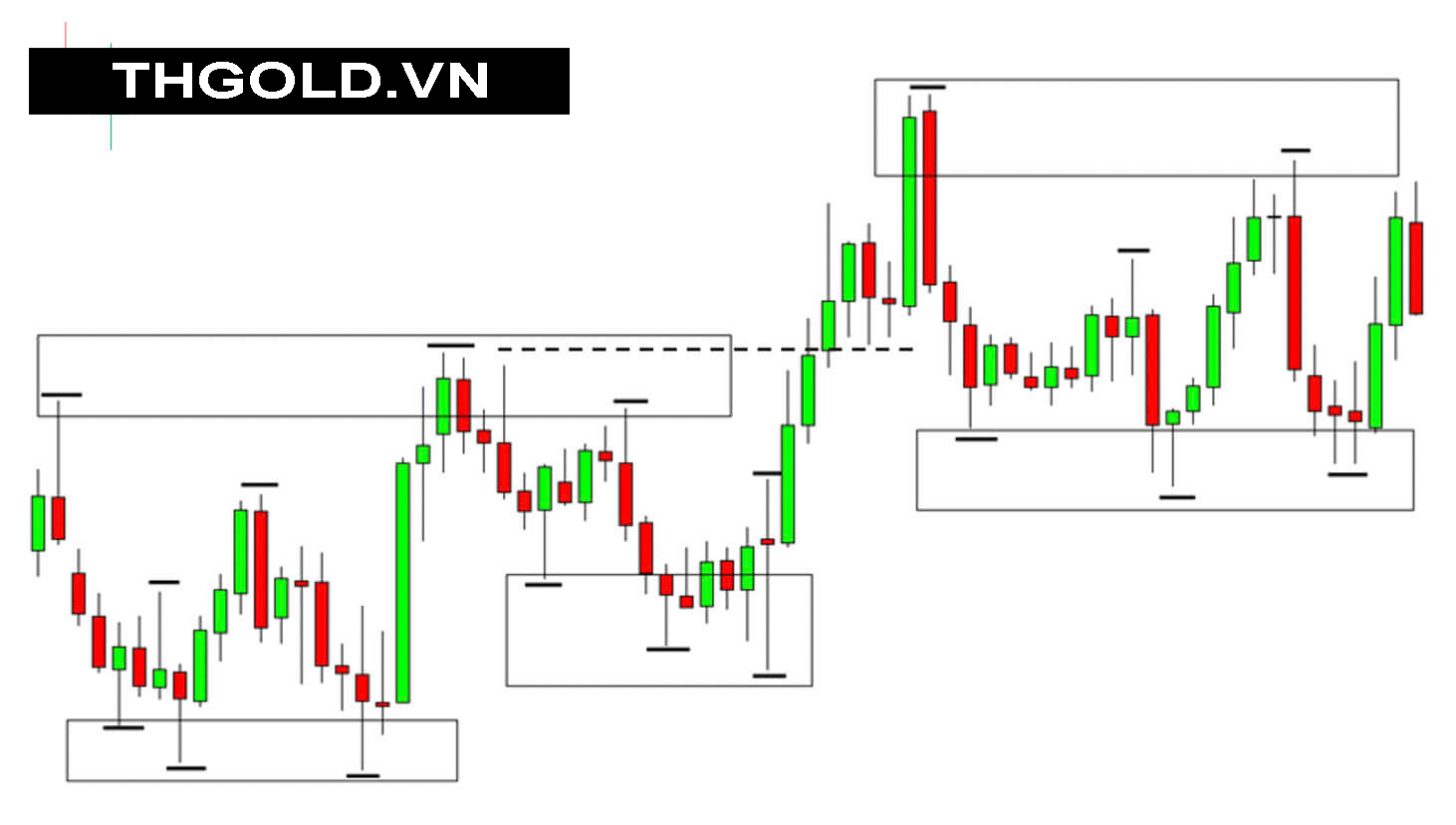

Do đó, các bạn có thể đánh dấu ra các điểm chốt sóng một cách dễ dàng. Ví dụ sau Thgold sẽ thể hiện cho các bạn các điểm sóng

Hình 1: Các điểm sóng đảo chiều

Vậy tại sao các điểm chốt lại quan trọng như vậy?

Các điểm chốt sóng là điểm mà giá đảo chiều xu hướng của thị trường. Các điểm này không phải ngẫu nhiên mà có. Chúng thể hiện sự thay đổi về cung cầu. Điểm đỉnh là bên mua không thể đẩy thị trường lên thêm nữa.

Điều đó xảy ra có nghĩa rằng vào thời điểm đó không ai sẵn sàng mua ở vị trí mà người ta nghĩ rằng nó đã quá cao. Ngược lại với điểm đáy là bên bán không thể đẩy giá xuống thấp hơn nữa.

Do đó, theo một thói quen thông thường, thị trường tăng thì các điểm sóng cao sẽ như một vùng kháng cự và ngược lại với thị trường đi xuống, điểm sóng thấp đóng vai trò như một vùng hỗ trợ.

Về mặt tâm lý, phần đông sẽ muốn bán khi giá đến điểm sóng cao và muốn mua khi giá đến điểm sóng thấp.

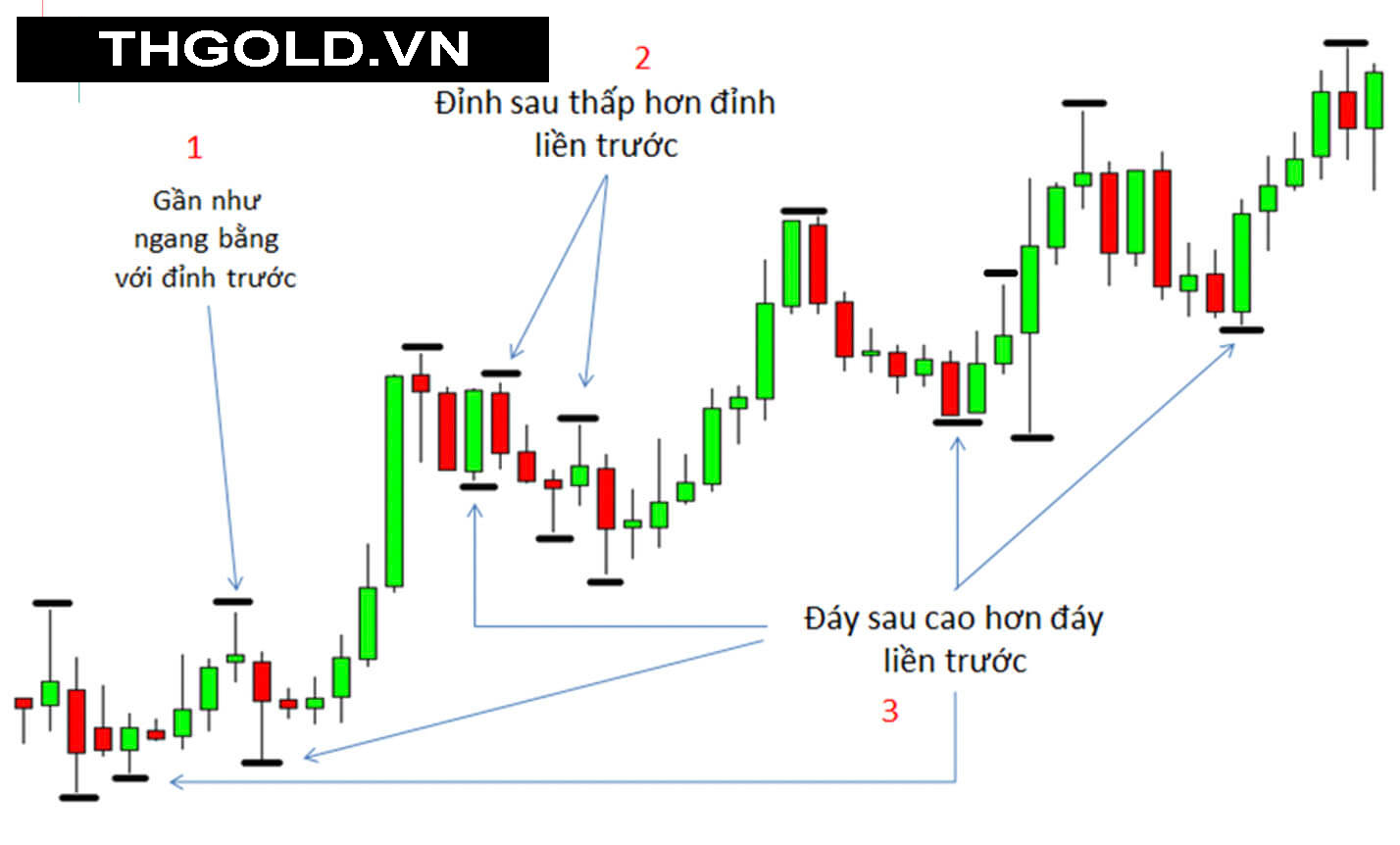

Dưới đây là một số ví dụ về điểm sóng cao sẽ đóng vai trò một vùng kháng cự và điểm sóng thấp đóng vai trò như một vùng hỗ trợ.

Hình 2: Các điểm sóng tạo thành vùng kháng cự và hỗ trợ

Đương nhiên là chúng ta không thể tuyệt đối mọi thứ. Trong hình trên, Thgold đã đánh dấu đường đứt doạn và thể hiện giá phá vỡ lên khỏi vùng kháng cự của sóng cao trước đó.

Vấn đề là chúng ta có thể thấy rằng giá phá vỡ kháng cự thì sẽ hình thành vùng hỗ trợ và các bạn có thể thấy đấy, giá quay lại vùng tương đương với đường gạch đứt Thgold đánh dấu và đảo chiều đi lên.

Khi vùng kháng cự bị phá vỡ thì có tiềm năng trở thành vùng hỗ trợ và ngược lại khi vùng hỗ trợ bị phá vỡ thì trở thành vùng kháng cự.

Sau đây là một số ví dụ nhé.

Hình 3: vùng hỗ trợ trở thành vùng kháng cự

Hình 4: Vùng kháng cự bị phá vỡ trở thành vùng hỗ trợ

Trên đây, Thgold mới nói đến vấn đề cơ bản về điểm chốt. Phần trình bày sau đây sẽ rất quan trọng, đó là việc phận loại các điểm chốt và sử dụng chúng như thế nào. Bây giờ chúng ta sẽ đến với phần tiếp theo nhé.

Các loại điểm chốt thị trường

Trong phần này sẽ giúp chúng ta nhận định chắc chắn và hiểu rõ các dạng điểm chốt thị trường. Bạn sẽ có thể nhìn bất kỳ một biểu đồ nào phát hiện ra những điều ẩn chứa đằng sau nó.

Trước khi bắt đầu phần này các bạn phải chắc chắn đã xem những kiến thức ở bài viết sóng trong price action rồi mới tiếp tục nhé.

Đầu tiên Thgold sẽ giới thiếu tới các bạn về 3 mức độ điểm chốt sóng:

- Điểm chốt cơ bản

- Điểm chốt thứ cấp

- Điểm chốt vững bền

Các loại điểm chốt trên được sắp xếp theo thứ tự tăng dần độ mạnh, độ giá trị của các điểm chốt sóng. Điểm chốt vững bền là có sức mạnh cao nhất.

Sau đây là hướng dẫn các bạn cách xác định cũng như giải thích trong ví dụ là một xu hướng tăng.

Thứ nhất, thị trường cố gắng đẩy giá xuống thấp, sau đó nó dừng lại mà không chạm đến vùng của điểm chốt đáy trước và thị trường tăng trở lại. Như vậy điểm đảo chiều của giá ở đó được gọi là điểm chốt cơ bản (hay đáy cơ bản).

Thứ hai, thị trường đẩy giá xuống một cách mạnh mẽ và đẩy xuống thấp hơn cả điểm chốt đáy liền trước (có thể là cơ bản hoặc là chính điểm chốt thứ cấptrước), sau đó giá đừng lại và tiếp tục tăng thì điểm đảo chiều đó là điểm chốt thứ cấp (hay đáy thứ cấp).

Thứ ba, thị trường đẩy giá mạnh mẽ xuống thấp hơn cả điểm chốt đáy liền trước (điểm chốt thứ cấp) nhưng sau đó chững lại và đảo chiều tăng.

Giá phá vỡ tất cả các ngưỡng kháng cự để tạo ra mức giá mới cao hơn. Lúc này điểm chốt thứ cấp sẽ trở thành điểm chốt vững bền (hay đáy vững bền).

Hành động giá luôn luôn thay đổi và không trường hợp nào giống trường hợp nào còn các điểm chốt sóng nêu trên là được xác định một cách thống nhất và phân biệt rõ ràng.

Như trên đã giải thích với xu hướng tăng chúng ta có thể phân biệt một cách nhất quán và rõ ràng từng loại sóng giảm cũng như loại điểm chốt và giá trị của chúng trong một thị trường đang tăng.

Về cơ bản thì điểm chốt vững bền sẽ đem lại cho ta nhiều ý nghĩa hơn điểm chốt thứ cấp và điểm chốt thứ cấp sẽ có giá trị hơn điểm chốt cơ bản.

Tiếp theo chúng ta hãy đi sâu vào việc xác định và phân loại các điểm chốt nêu trên nhé.

Để làm được điều đó, trước tiên chúng ta cần đặt vào mối so sánh tương quan với điểm chốt sóng liền trước, cũng giống như chúng ta đặt mỗi cây nến trong mối quan hệ với cây nến trước để xác định nến lên hay xuống, inside hay outside.

Chúng ta sẽ nhìn biểu đồ và trả lời các câu hỏi như sau:

- Điểm chốt đáy đó cao hơn, thấp hơn hay ngang bằng so với điểm chốt đáy liền trước nó?

- Điểm chốt đỉnh cao hơn, thấp hơn hay ngang bằng so với điểm chốt đỉnh liền trước nó?

| Điểm chốt | Điểm chốt đỉnh | Điểm chốt đáy |

| Cơ bản | Thấp hơn hoặc bằng | Cao hơn hoặc bằng |

| Thứ cấp | Cao hơn | Thấp hơn |

| Vững bền | Cao hơn và giá phá vỡ giá thấp nhất trong một xu hướng giảm | Thấp hơn và giá phá vỡ giá cao nhất trong một xu hướng tăng |

Bảng 1: Các loại điểm chốt sóng và cách xác định

Bảng trên chỉ cho chúng ta cách làm thế nào để phân biệt và xác định mỗi loại điểm chốt sóng.

Chẳng hạn, như điểm chốt đỉnh thứ cấp phải cao hơn đỉnh cơ bản hoặc đỉnh thứ cấp trước, đáy thứ cấp phải thấp hơn đáy cơ bản hoặc đáy thứ cấp trước.

Điểm chốt cơ bản và thứ cấp có mối quan hệ mật thiết với nhau và đơn giản để xác định, chỉ có điểm chốt vững bền là phức tạp hơn một chút.

Điểm chốt vững bền được hình dung như một dạng đặc biệt của điểm chốt thứ cấp và rất hữu ích cho việc xác định xu hướng của thị trường.

Chắc chắn các bạn sẽ chưa thể hình dung được những gì mà Thgold nói ở trên và chưa thể phân biệt được các loại điểm chốt.

Bảng trên chỉ là cự mô tả chung và để hiểu được nó các bạn cần đến với phần trình bày tiếp theo với các ví dụ chứng minh cho mỗi loại điểm chốt sóng.

Việc xác định các loại điểm chốt sẽ hỗ trợ các bạn vô cùng mạnh trong việc phân tích. Nào chúng ta cùng đi đến phần tiếp theo.

Điểm chốt cơ bản

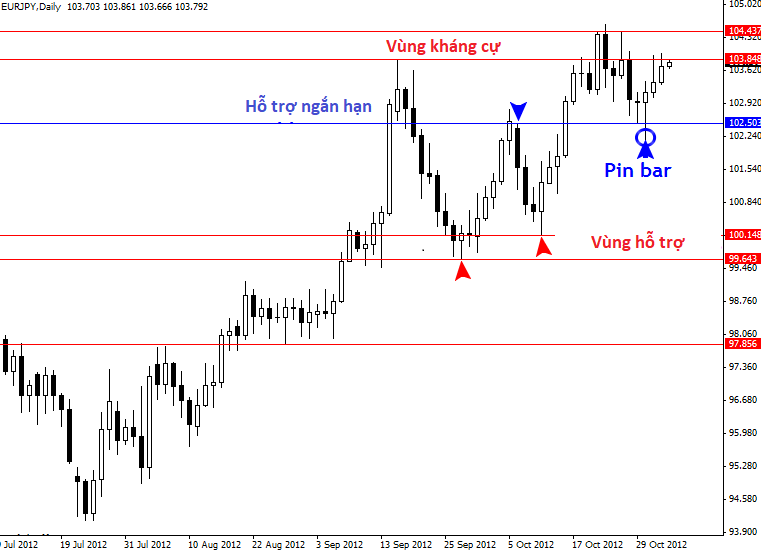

Điểm chốt cơ bản có thể là một đáy cao hơn hoặc một đỉnh thấp hơn. Vai trò của nó là cung cấp cho chúng ta ngưỡng hỗ trợ và kháng cự cơ bản và giúp chúng ta nhận định hướng đi của thị trường. Sau đây là ví dụ:

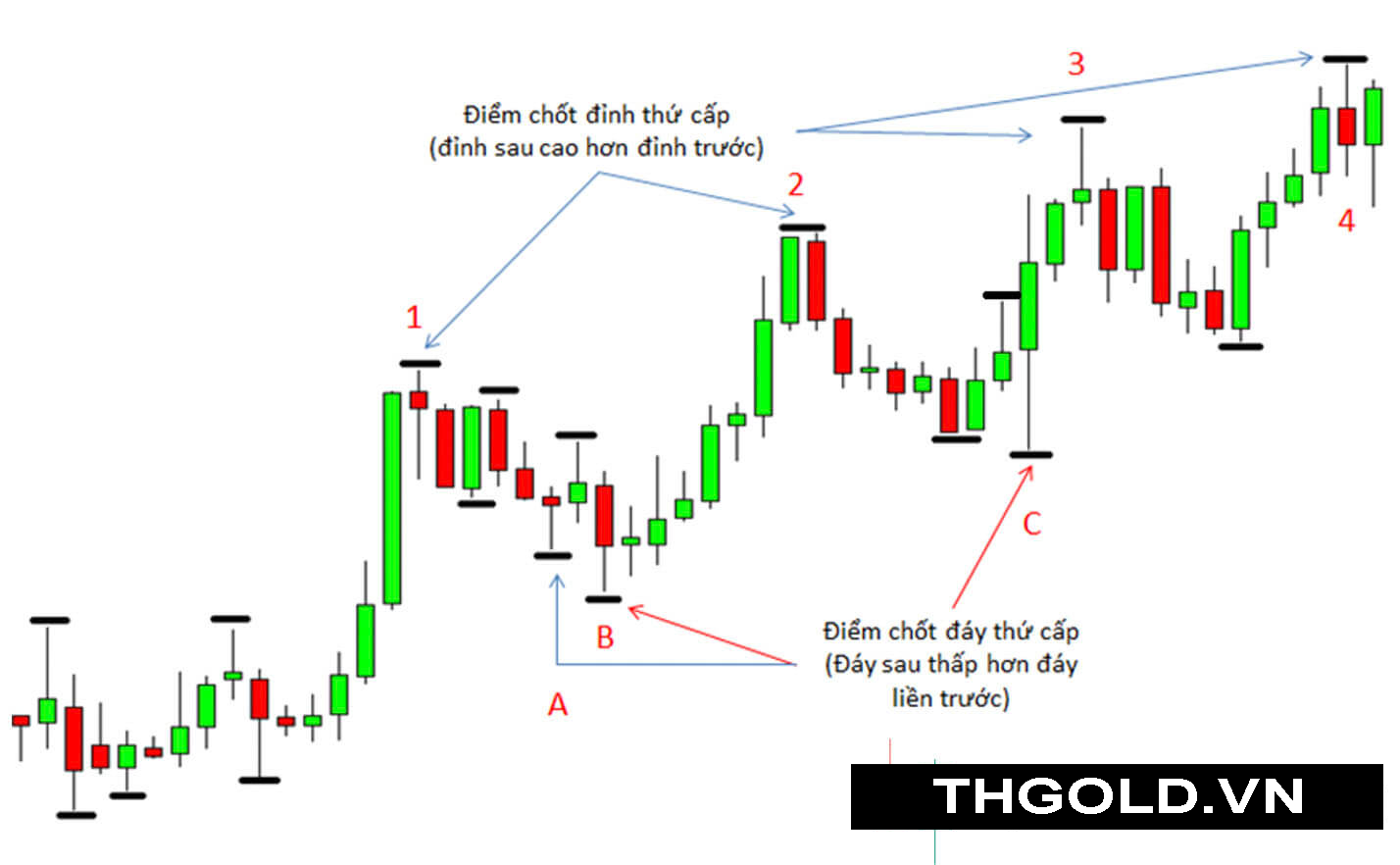

Hình 5: Các điểm chốt đỉnh cơ bản và đáy cơ bản

Ở ví dụ trên đã được đánh dấu mũi tên tất cả những điểm chốt cơ bản của thị trường.

Vị trí số 1 có giá ngang bằng với điểm chốt đỉnh trước nên là một điểm chốt đỉnh cơ bản.

Vị trí số 2 chỉ các điểm chốt đỉnh sau thấp hơn điểm chốt đỉnh trước nên chúng đương nhiên là những điểm chốt đỉnh cơ bản.

Vị trí số 3 chỉ các điểm chốt đáy cơ bản, chúng là những điểm chốt đáy cao hơn điểm chốt đáy liền trước.

Trong quá trình phân tích hãy luôn chú ý đến sự hình thành điểm chốt cơ bản trước tiên để đi theo dòng chảy của thị trường. Những điểm chốt cơ bản này cũng là dạng kháng cự và hỗ trợ yếu nhất trong cấu trúc thị trường.

Điểm chốt thứ cấp

Điểm chốt thứ cấp là một cấp độ cao hơn điểm chốt cơ bản. Nó là những đỉnh cao hơn và đáy thấp hơn so với điểm chốt liền trước.

Như phần trước đã nói thì điểm chốt cơ bản hỗ trợ chúng ta xác định dòng chảy thị trường thì điểm chốt thứ cấp có thể coi là một phần củng cố thêm cho điểm chốt cơ bản cũng như là xu hướng thị trường.

Chẳng hạn, khi xu hướng tăng thì các điểm chốt thứ cấp có đỉnh cao hơn điểm chốt cơ bản trước đó sẽ cho ta một sự củng cố xu hướng tăng vì tạo ra một đỉnh mới.

Để chứng minh điều này thì ta sẽ tiếp tục lấy biểu đồ ở ví dụ trước cho các bạn dễ hình dung và phân biệt so với điểm chốt cơ bản.

Hình 6: Điểm chốt thứ cấp

Ví dụ trên chỉ ra cho các bạn những điểm chốt thứ cấp gồm có 4 đỉnh thứ cấp và 3 đáy thứ cấp. Chúng là những đỉnh sau cao hơn đỉnh trước và đáy sau thấp hơn đáy trước. Những điểm chốt thứ cấp luôn rất quan trọng vì chúng thể hiện sự phá vỡ các vùng hỗ trợ và kháng cự.

Các bạn hãy chú ý những điểm chốt đáy mà đánh dấu chỉ mũi tên màu đỏ là những điểm chốt mà sau này sẽ trở thành điểm chốt vững bền. Chúng ta sẽ thảo luận ở phần sau.

Mỗi điểm chốt thứ cấp đánh dấu một sự phá vỡ mới, nó hình thành nên đỉnh cao hơn đỉnh trước hoặc đáy thấp hơn đáy trước.

Vì thế mà dựa vào tính chất của sự phá vỡ đó (thành công hay không, mạnh hay yếu…) chúng ta có thể nhận định được xung lượng (momentum) của thị trường.

Phân tích xung lượng thị trường với điểm chốt thứ cấp

Để nhận định về xung lượng của giá, chúng ta cần chú ý đến ba khía cạnh sau của mỗi điểm chốt thứ cấp.

- Giá đi bao xa so với điểm phá vỡ rồi quay đầu?

- Giá đóng cửa trên hay dưới điểm phá vỡ?

- Giá có vượt qua hoàn toàn so với điểm chốt trước hay không? (Hình thành cây nến nằm hoàn toàn trên (dưới) điểm chốt đỉnh (đáy) trước hay không?)

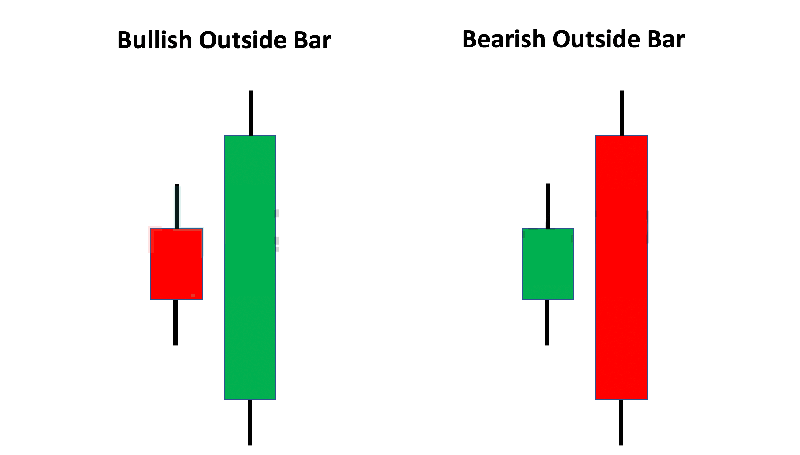

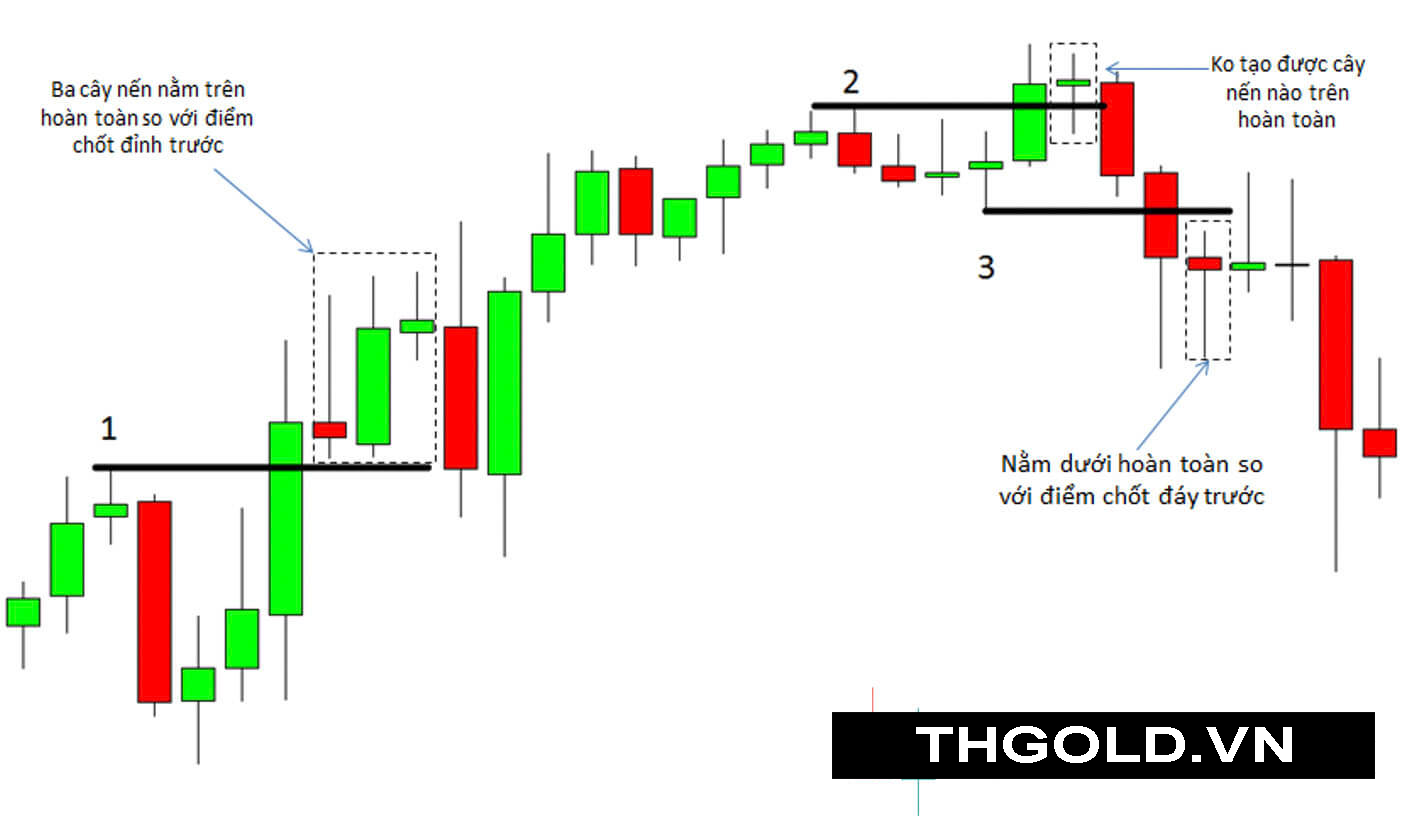

Trong 3 câu hỏi trên có một khái niệm cần làm rõ với các bạn đó là “giá vượt qua hoàn toàn”.

Giá vượt hoàn toàn lên trên một mức giá nào đó tức là thị trường phải hình thành ít nhất là một cây nến nằm hoàn toàn trên mức giá đó hay nói ngắn gọn là cây nến đó có giá thấp nhất cao hơn điểm chốt đỉnh trước.

Ngược lại, với xu hướng giảm thì thị trường phải hình thành một cây nến nằm hoàn toàn dưới điểm chốt đáy trước hay nói cách khác là cây nến đó có giá cao nhất thấp hơn điểm chốt đáy trước.

Trong ví dụ sau đây Thgold sẽ thể hiện rõ hơn cho các bạn dễ hiểu trên biểu đồ thực tế.

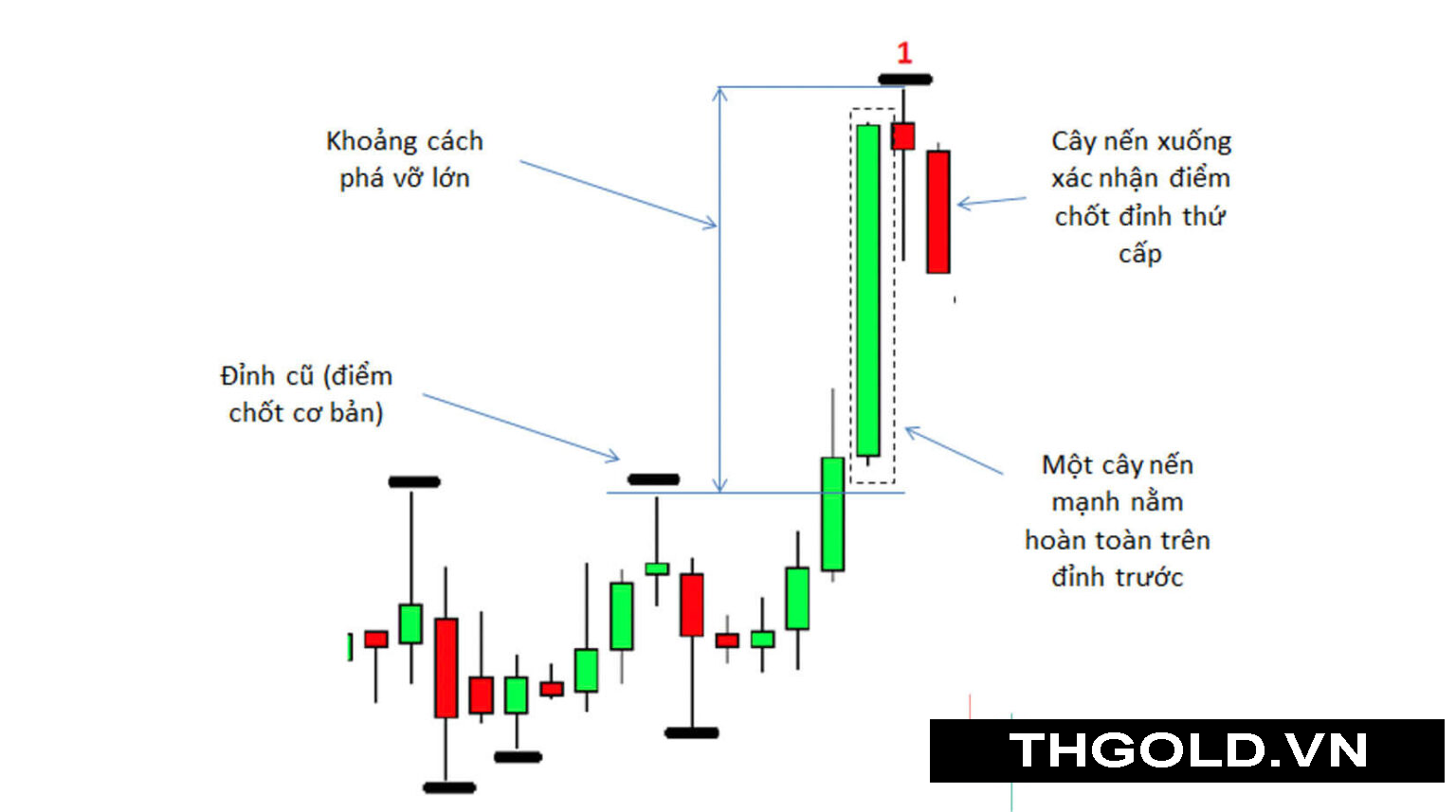

Hình 7: Giá vượt qua hoàn toàn

Trong ví dụ trên chúng ta giả sử rằng điểm đánh dấu số 1 là điểm chốt đỉnh cơ bản, các bạn có thể thấy điểm chốt đỉnh 1 bị phá vỡ và sau đó hình thành ba cây nến toàn bộ nằm trên mức đỉnh này.

Cho thấy một xung lượng của thị trường tốt và giá tiếp tục tăng mạnh. Khi giá đã vượt qua được điểm chốt đỉnh cơ bản thì sẽ hình thành nên điểm chốt đỉnh thứ cấp.

Tiếp tục đến điểm chốt đỉnh số 2, ở điểm chốt số 2 lúc này đã là điểm chốt đỉnh thứ cấp và sau đó giá tiếp tục đẩy lên cao hơn để hình thành lên điểm chốt đỉnh thứ cấp mới.

Tuy nhiên, đỉnh số 2 bị phá vỡ mà không có cây nến nào nằm hoàn toàn trên nó cả, cho ta thấy một xung lượng yếu của thị trường và lực mua đã không còn mạnh như trước.

Sau đó ở vị trí đánh dấu số 3 đó là điểm chốt đáy cơ bản gần nhất, khi giá phá vỡ xuống dưới đáy này sẽ hình thành điểm chốt đáy thứ cấp và như chúng ta thấy trên đồ thị giá ở trên, nó đã hình thành một cây nến nằm hoàn toàn dưới mức giá của đáy số 3 và thị trường đã đi xuống mạnh sau đó.

Ghi nhớ:

- Để giá phá vỡ lên trên rõ ràng, thị trường phải hình thành ít nhất một cây nến nằm hoàn toàn trên mức giá đó

- Để giá phá vỡ xuống dưới rõ ràng, thị trường phải hình thành ít nhất một cây nến nằm hoàn toàn dưới mức giá đó

Bây giờ chúng ta hãy thực hành ngay trên ví dụ đã đưa ra ở hình 6 nhé. Hãy trả lời 3 câu hỏi nếu ra ở trên. Sau đó chúng ta sẽ giải thích cụ thể ở các trang tiếp theo

Hình 8: điểm chốt đỉnh thứ cấp 1

Đỉnh số 1: Giá vượt lên trên đỉnh trước với một khoảng rất xa, hình thành một cây nến tăng mạnh nằm hoàn toàn trên mức đỉnh cũ (hiển nhiên đóng cửa ở trên) và nhiều cây nến sau đó. Thể hiện thị trường tăng mạnh.

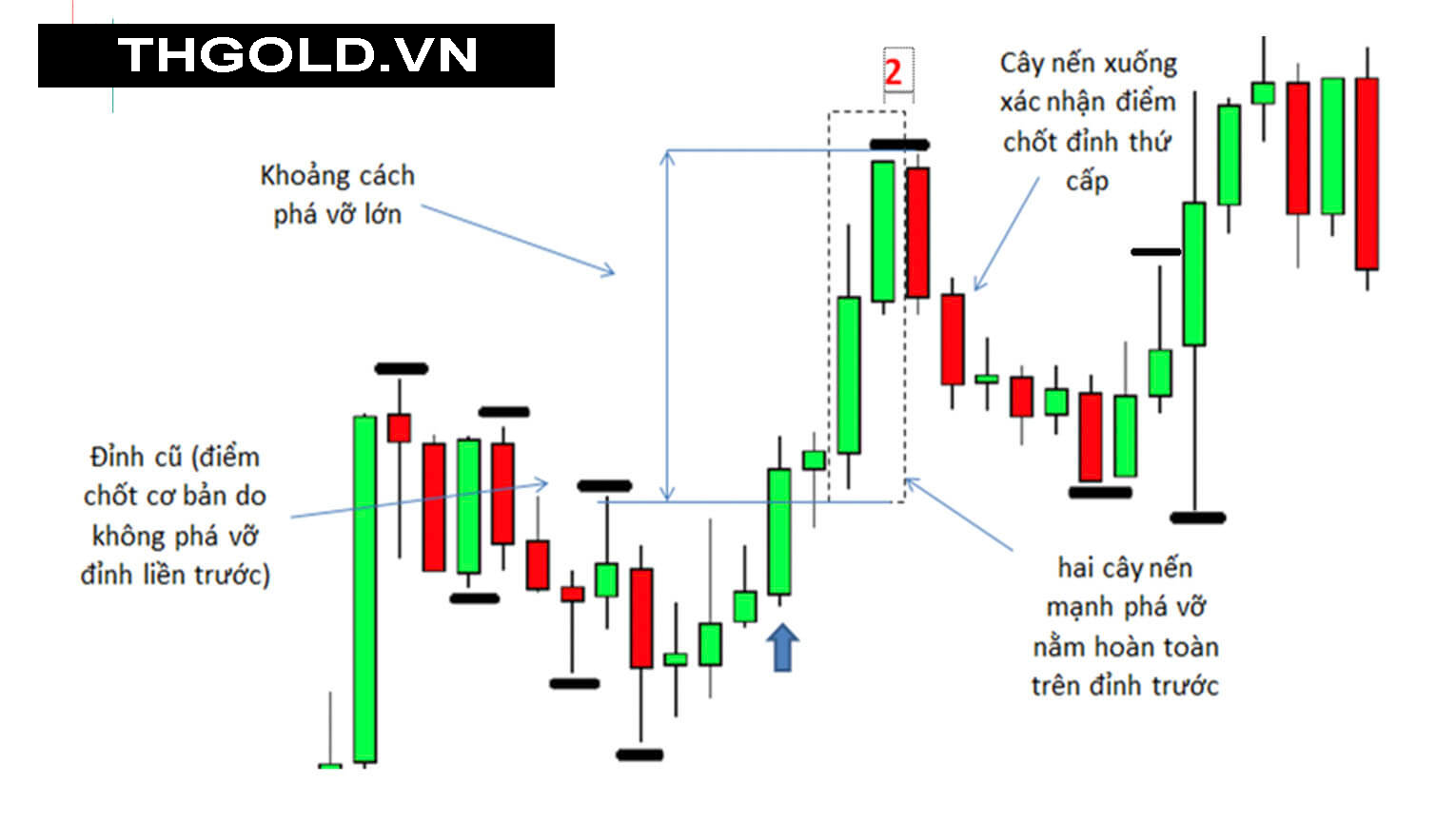

Hình 9: Điểm chốt đỉnh thứ cấp 2

Ở điểm chốt đỉnh thứ cấp số 2 chúng ta thấy là giá đã phá vỡ điểm chốt đỉnh cơ bản liền trước một khoảng giá rất xa và đóng cửa ở trên đỉnh đó (cây nến chỉ mũi tên).

Như đã đánh dấu trong hình chữ nhật đứt đoạn thì giá đã đi lên trên hoàn toàn với hai cây nến tăng mạnh cùng nhiều cây nến khác sau đó.

Hình 10: Điểm chốt đỉnh thứ cấp 3

Với điểm chốt đỉnh thứ 3, cây nến a đã phá vỡ vùng đỉnh trước (điểm chốt đỉnh thứ cấp) nhưng giá không thể đóng cửa ở trên và trở thành một sự phá vỡ không thành công, phải đến cây nến b thì giá mới chính thức đóng cửa trên đỉnh trước, và tiếp theo là một cây nến nằm hoàn toàn ở trên.

Một điều chúng ta để ý ở đây là điểm chốt đỉnh thứ 1 giá phá vỡ rất mạnh và một cây nến tăng cực lớn vượt lên trên đỉnh trước, đến điểm chốt đỉnh thứ 2 thì hai cây nến tăng có độ lớn nhỏ hơn, và điểm chốt đỉnh thứ 3 là một nến shooting star có thân nhỏ, bóng nến trên lớn.

Điều đó có thể cho chúng ta thấy một điều rõ ràng rằng xu hướng tăng đang yếu dần hay xung lượng thị trường đang giảm dần, thể hiện qua các nến vượt lên trên. Và tương tự chúng ta thấy khoảng cách phá vỡ so với đỉnh trước cũng giảm dần.

Thật ý nghĩa đúng không các bạn. Sẽ không nhiều người chú ý đến vấn đề này hay nói đúng hơn là không biết để chú ý vì họ không được trang bị kiến thức.

Với kiến thức mà Thgold chia sẻ, chắc chắn sẽ giúp ích cho các bạn rất nhiều trong việc phân tích, nhận định xu hướng của thị trường.

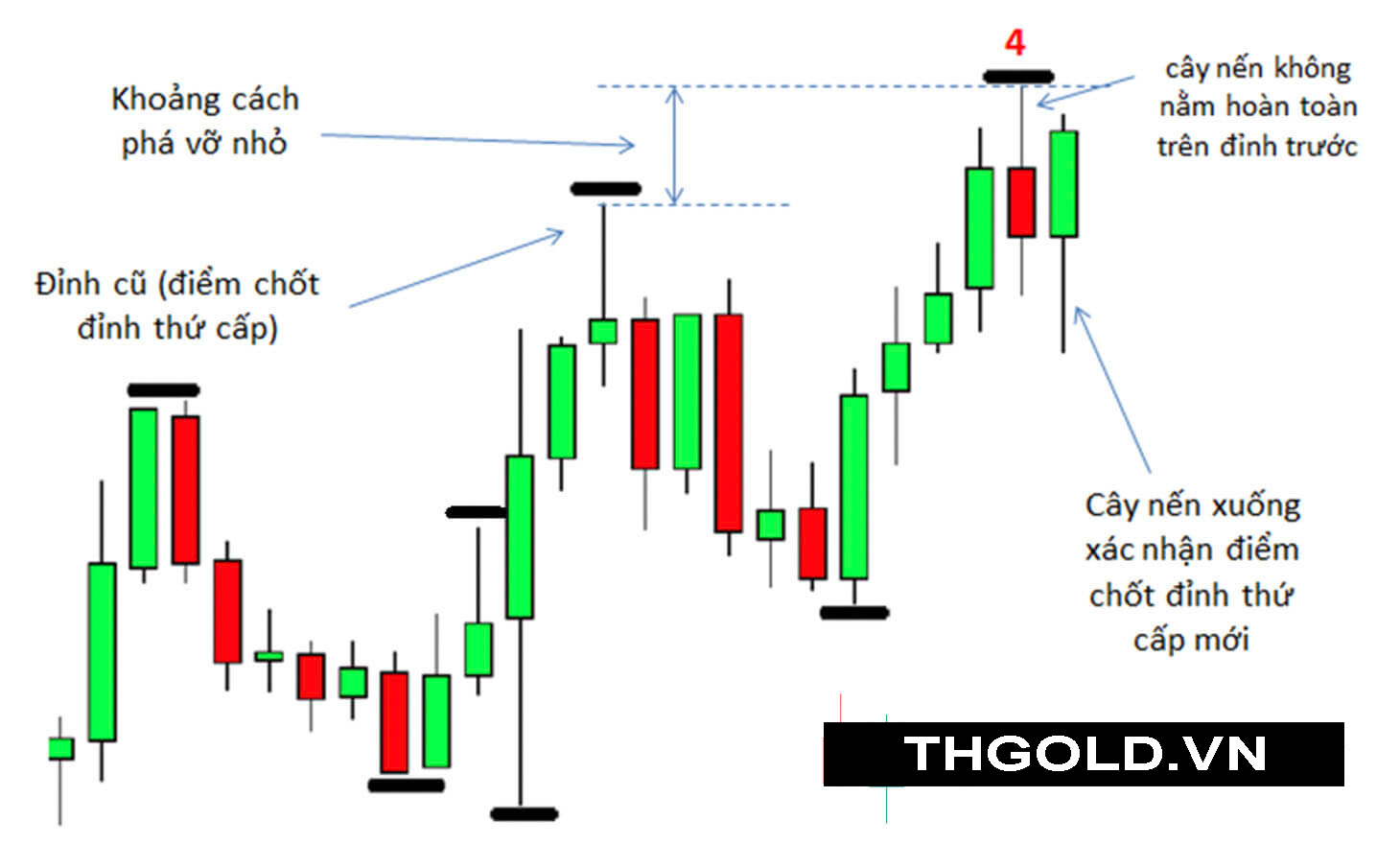

Hình 11: Điểm chốt đỉnh thứ cấp 4

Đến điểm chốt đỉnh thứ cấp 4 chúng ta thấy giá phá vỡ một khoảng cách rất nhỏ và không tạo được cây nến nào nằm hoàn toàn trên đỉnh trước.

Một cây nến tăng phá vỡ và đóng cửa trên mức đỉnh trước nhưng ngay sau đó là một nến giảm mạnh với bóng nến trên dài, cho thấy phần lớn các nhà đầu tư nghĩ rằng mức giá này đã quá cao và không muốn mua ở thời điểm này nữa.

Chúng ta đã đi qua hết 4 điểm chốt đỉnh thứ cấp và giờ tiếp tục thực hành với ba điểm chốt đáy thứ cấp.

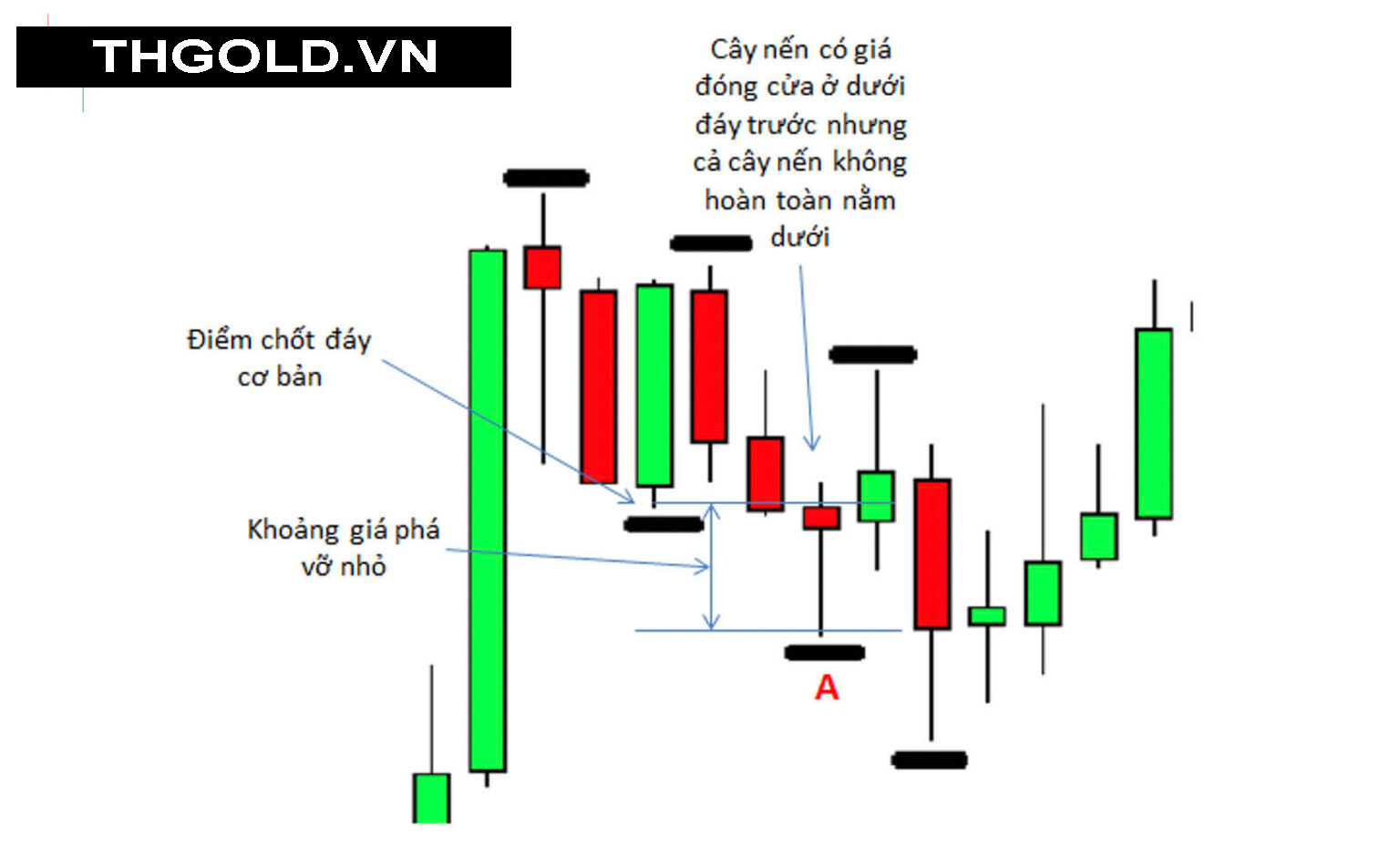

Hình 12: Điểm chốt đáy thứ cấp A

Điểm chốt đáy thứ cấp A cho thấy một xung lượng yếu trong xu hướng giảm thông qua việc trả lời 3 câu hỏi đã nêu.

Thứ nhất, giá phá vỡ một khoảng rất ngắn sau đó đi lên và xác nhận hình thành điểm chốt đáy thứ cấp.

Thứ hai, không hình thành được một cây nến nằm hoàn toàn phía dưới đáy trước chúng ta chỉ được một tiêu chí đó là giá đóng cửa phía dưới.

Nhưng có thể thấy được sự ảnh hưởng của ngưỡng hỗ trợ tạo thành bởi điểm chốt đáy cơ bản liền trước khi mà cây nến này có một bóng nến dưới dài thể hiện áp lực mua lên.

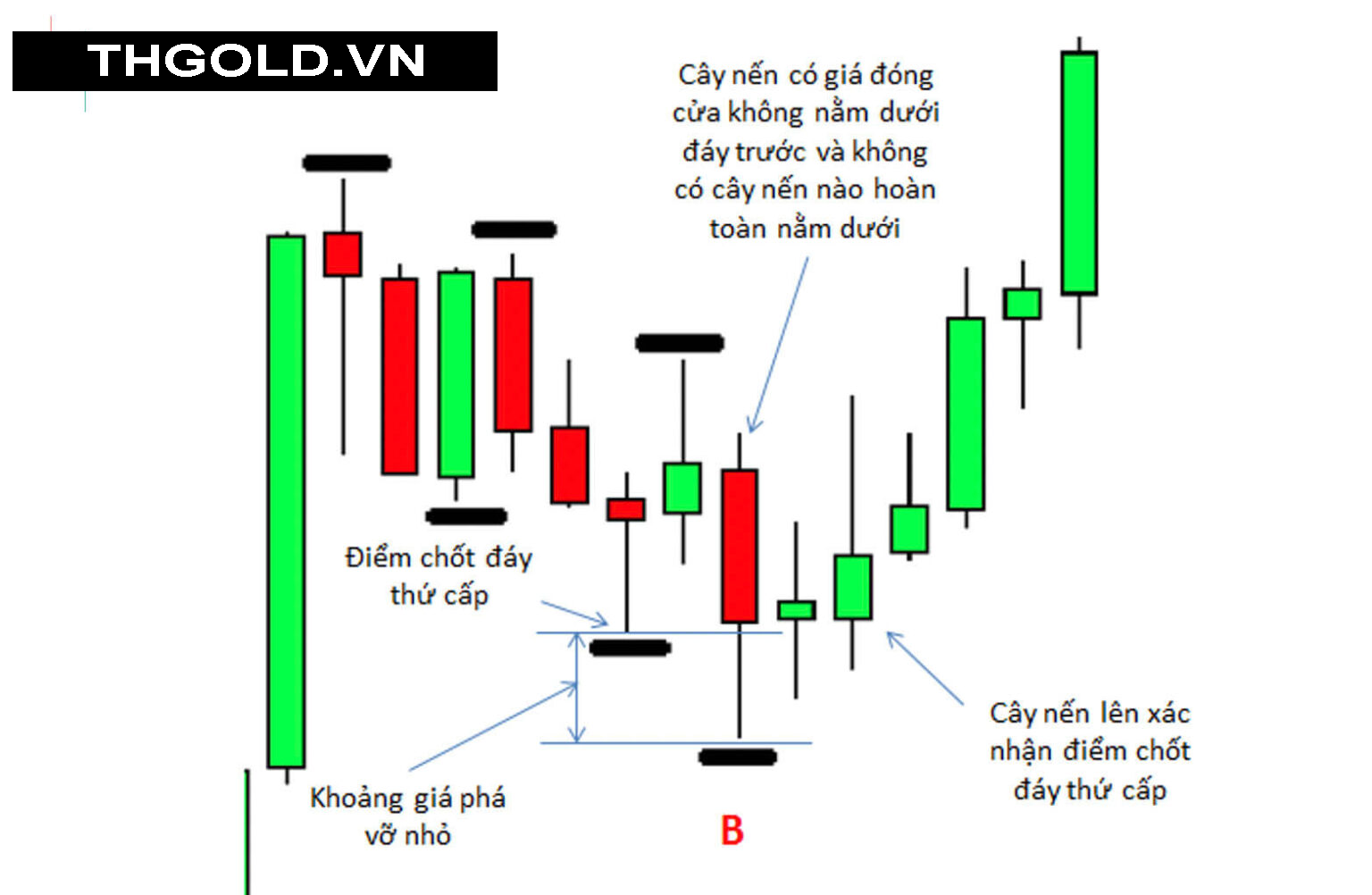

Hình 13: Điểm chốt đáy thứ cấp B

Điểm chốt đáy thứ cấp B không đạt được một tiêu chí nào trong 3 câu hỏi mà chúng ta đưa ra. Có thể thấy rõ rằng sau đó giá tăng rất mạnh.

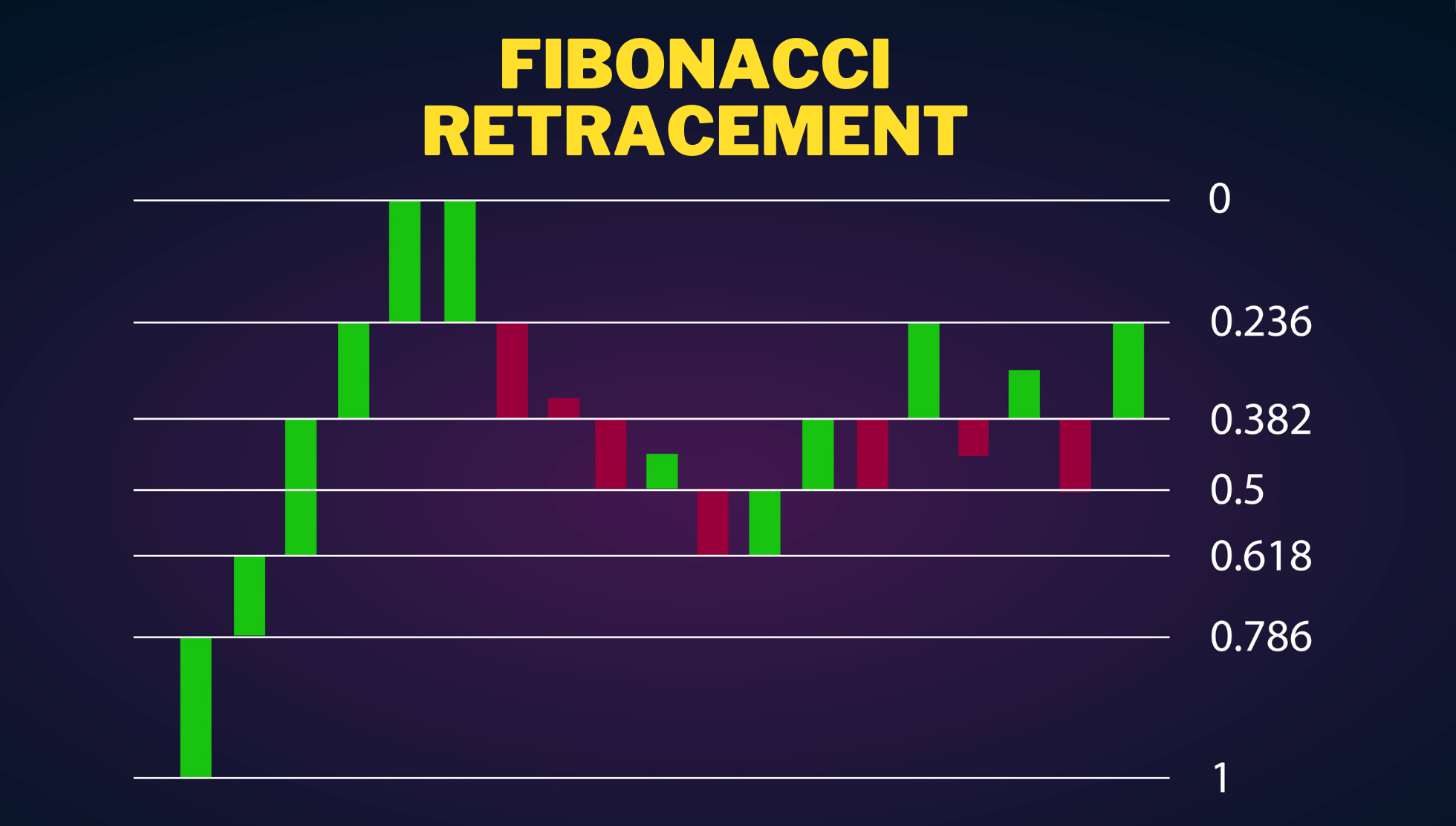

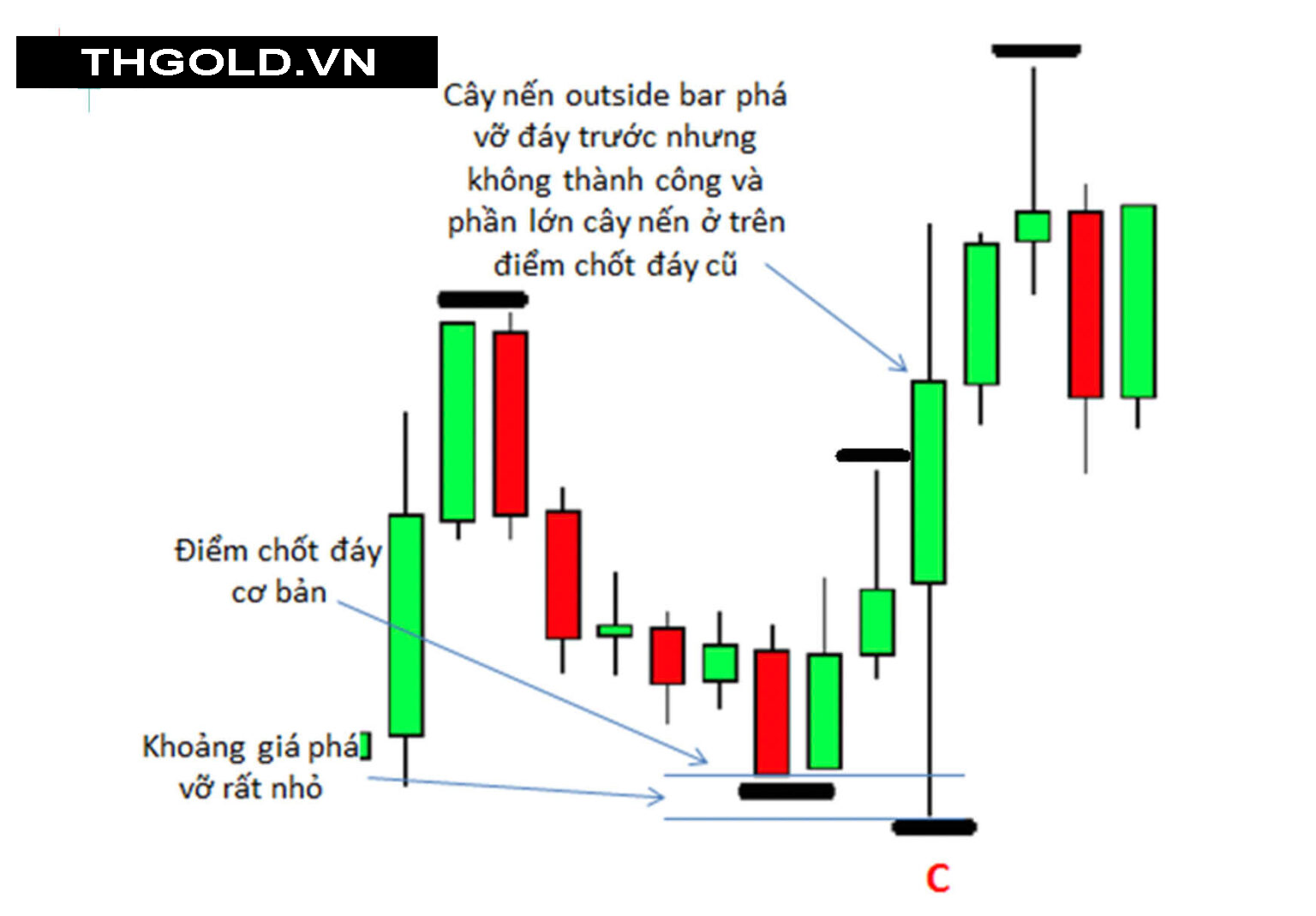

Hình 14: Điểm chốt đáy thứ cấp C

Điểm chốt đáy thứ cấp C cũng không đạt được tiêu chí nào, và điểm chốt này được tạo bởi cây nến outside bar, vì giá thấp nhất của cây nến này phá vỡ đáy cũ trước đó nên chúng ta vẫn phải xác định đó là một đáy mới.

Trong trường hợp này ta vẫn sẽ xác định rằng lực bán quá yếu và thị trường tăng mạnh.

Như vậy thông qua ví dụ về 4 điểm chốt đỉnh thứ cấp và 3 điểm chốt đáy thứ cấp trong một xu hướng tăng có thể kết luận rằng:

Trong xu hướng tăng thì các điểm chốt đỉnh thứ cấp sẽ phá vỡ rất mạnh lên so với đỉnh trước và nếu độ mạnh này giảm dần cũng cho ta thấy xung lượng thị trường đang yếu đi.

Với các điểm chốt đáy thứ cấp trong xu hướng tăng thì chúng đa phần là yếu và hiếm khi thỏa mãn hết 3 câu hỏi chúng ta đưa ra, thể hiện rằng lực bán xuống hay xung lượng giảm là rất yếu.

Chúng ta hoàn toàn có thể dựa vào xung lượng của thị trường qua cách đánh giá sự hình thành các điểm chốt thứ cấp như trên để giao dịch ngay. Ta lấy ví dụ trước tiên với chính biểu đồ chúng ta dùng phân tích ở trên.

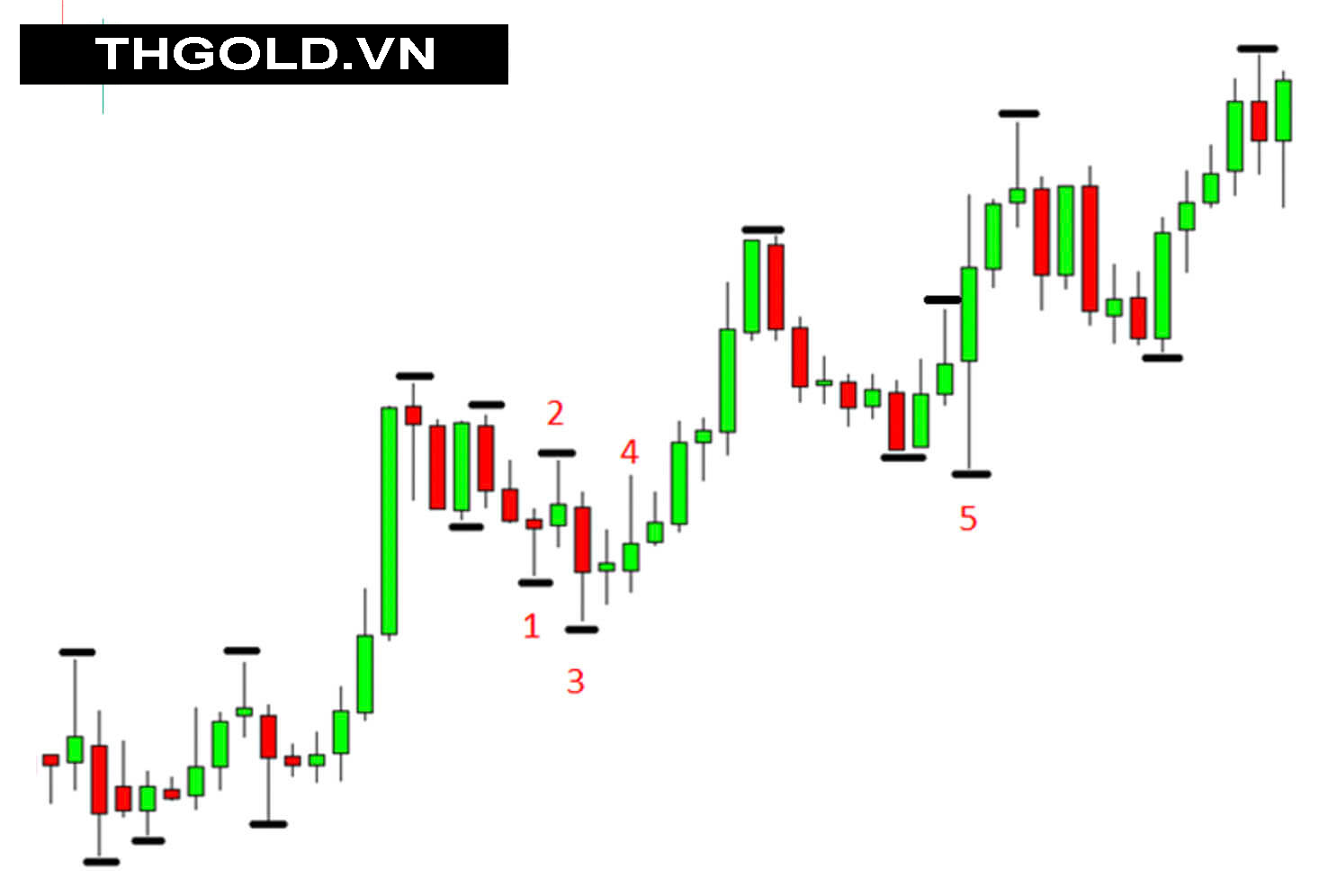

Hình 15: Giao dịch với việc sử dụng điểm chốt thứ cấp

Như phân tích ở trên thì cây nến tăng mạnh và tạo điểm chốt đỉnh thứ cấp đã xác nhận xu hướng tăng tiếp theo và nhiệm vụ của chúng ta là chờ giá hồi về sau đó có tín hiệu thì mua lên.

Cây nến số 1 phá vỡ đáy trước với một xung lượng rất yếu sau đó hình thành cây nến lên số 2.

Sẽ tuyệt vời hơn nếu nến số 2 có một thân tăng lớn nhưng chúng ta vẫn có thể giao dịch với cây nến này bằng cách đặt chờ mua trên đỉnh và chốt lỗ dưới đáy cây nến này.

Cuối cùng lệnh này không được khớp và tiến hành hủy bỏ sau khi thị trường hình thành cây nến xuống số 3 sau đó.

Với sự phá vỡ đáy trước nhưng cây nến số 3 không đạt được tiêu chí nào đề ra cho ta thấy một xung lượng bán yếu và nếu sau đó không hình thành cây nến nào nằm hoàn toàn ở dưới thì chúng ta chờ xuất hiện một cây nến lên để vào lệnh.

Cây nến số 4 là thứ chúng ta cần và các bạn thấy đấy chúng ta ăn đậm.

Điểm chốt đáy trước cây nến số 5 và cây nến số 5 dường như là một nhịp hồi về nhằm test lại điểm vào lệnh của chúng ta. Cần nói thêm ở đây là cây nến số 5 cũng có thể giao dịch được do nó là một tín hiệu tăng mạnh.

Tuy nhiên, cây nến này quá lớn vì thế mà khi đặt lệnh chúng ta phải có khoảng dừng lỗ rộng, rủi ro cao, thêm vào đó là điểm chốt đỉnh thứ cấp đang yếu dần cho thấy khả năng thị trường khó tiếp tục đi xa được nữa.

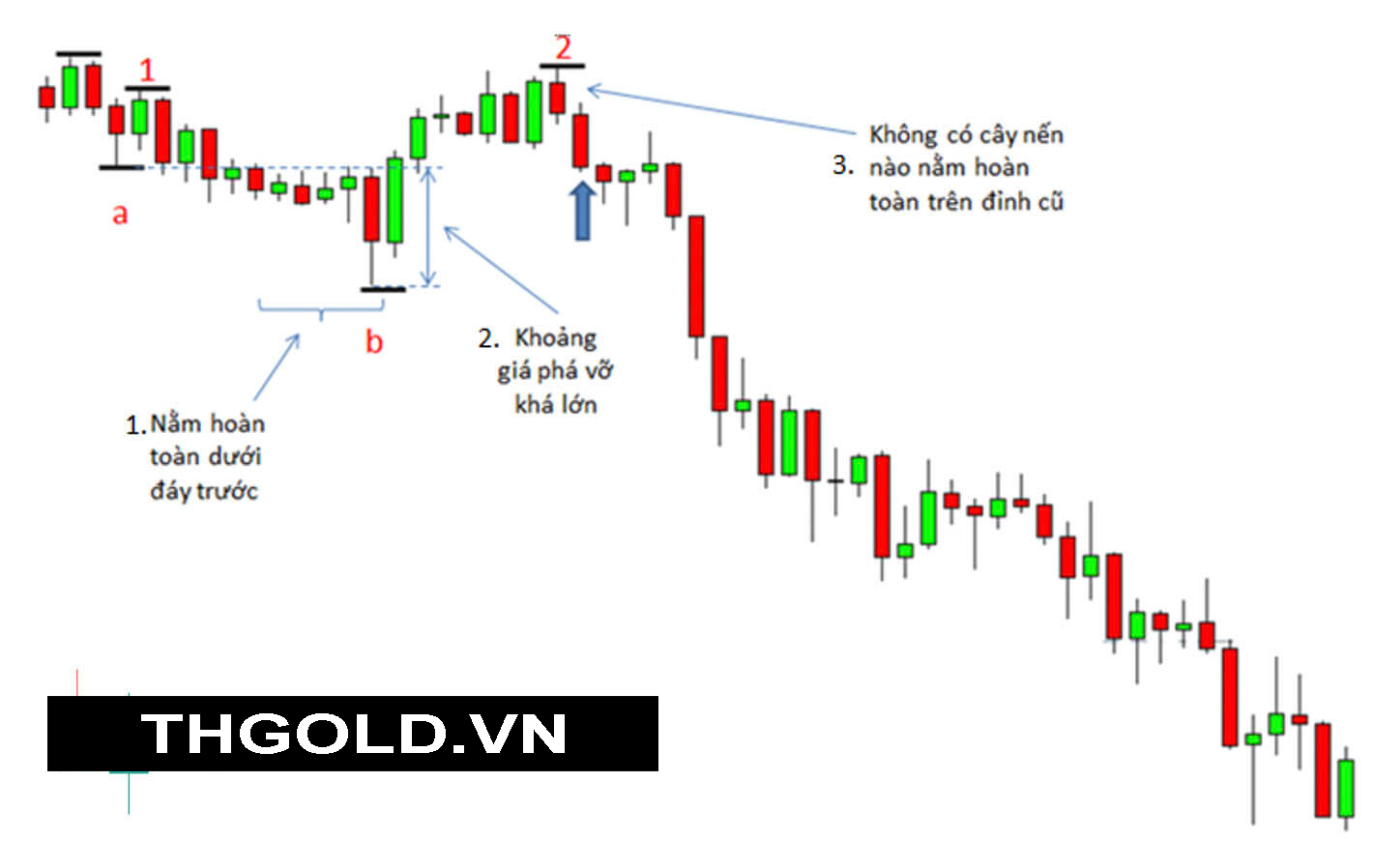

Chúng ta lấy thêm một ví dụ trong thị trường giảm.

Hình 16: Giao dịch sử dụng điểm chốt thứ cấp

- Đỉnh số 1 là một đỉnh cơ bản, giá vượt xuống dưới đáy a một khoảng giá khá lớn, hình thành điểm chốt đáy thứ cấp và tạo ra 5 cây nến nằm dưới hoàn toàn so với đáy trước.

- Khoảng giá phá vỡ tương đối lớn thể hiện xung lượng giảm mạnh.

- Đến đỉnh thứ hai chúng ta thấy không có cây nến nào nằm hoàn toàn trên đỉnh 1 và giá phá vỡ một khoảng rất nhỏ, sau đó đỉnh này được xác nhận bởi một cây nến xuống sau đó (đánh mũi tên) và chúng ta có thể giao dịch ngay với cây nến này, đặt chờ bán dưới điểm thấp nhất và dừng lỗ trên đỉnh cây nến nhưng tin cậy hơn nên là trên đỉnh số 2.

Trên đây là bài viết về các điểm chốt trong thị trường. Vì kiến thức rất nhiều nên Thgold chỉ trình bày được hai loại điểm chốt thị trường là cơ bản và thứ cấp trong phần 1 này.

Trong phần 2 các bạn sẽ tiếp tục được học đến dạng điểm chốt thị trường quan trọng nhất đó là điểm chốt vững bền.

Với các kiến thức được trình bày rất chi tiết ở trên, hy vọng sẽ đem lại nhiều điều bổ ích và quan trọng hơn là giúp các bạn có thêm được các công cụ mới nhằm phục vụ cho việc giao dịch tốt hơn.