Bài trước chúng ta đã tìm hiểu về khối lượng giao dịch phù hợp với quy tắc quản lý vốn của bạn rồi, một trong các yếu tố để xác định khối lượng giao dịch đó chính là điểm Stop loss và khoảng dừng lỗ. Vậy thì Stop loss là gì? Và chúng ta có những cách xác định stop loss như thế nào hãy cùng THGOLD tìm hiểu trong bài viết này

Stop loss là gì?

Stop loss chính là khoảng dừng lỗ từ điểm bạn vào lệnh đến một mức giá nào ở ở hướng ngược lại với lệnh giao dịch của bạn. Stop loss giúp bảo vệ vốn cho tài khoản giao dịch tránh gặp phải thua lỗ quá nhiều trong trường hợp phân tích của chúng ta sai và giá không đi theo như chúng ta mong muốn.

Stop loss có lẽ là thứ mà không ai muốn nó sẽ hoạt động nhưng vẫn phải sử dụng đến. Một người giao dịch có kế hoạch và phương pháp chặt chẽ sẽ luôn luôn phải có một điểm dừng lỗ khoa học.

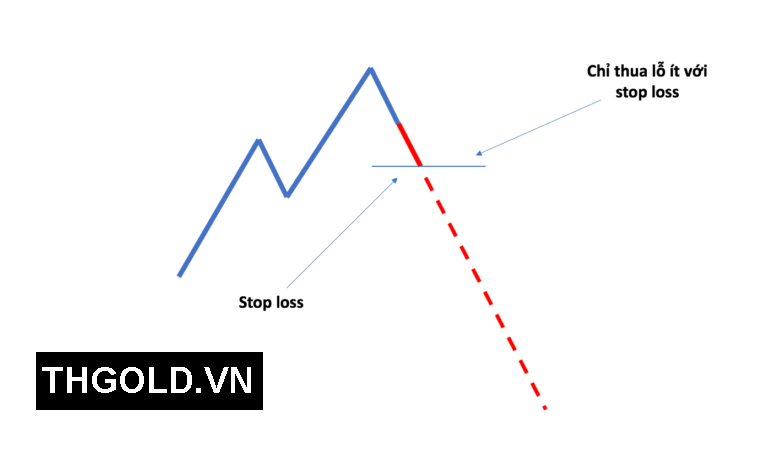

Sau đây sẽ là hình ảnh minh hoạ về Stop loss là gì cũng như là hình ảnh minh hoạ ví dụ về sự khác biệt giữa có Stop loss với không có stop loss là như thế nào.

Khi chúng ta vào một lệnh thì chúng ta sẽ luôn luôn kỳ vọng rằng giá sẽ đi như dự đoán để có lợi nhuận, chẳng hạn ở trên là ví dụ việc bạn đặt một lệnh Buy, bạn sẽ muốn sau đó giá tăng vu vù với một lợi nhuận khủng.

Thế nhưng đời lại không như là chúng ta luôn mơ mộng

Sau khi chúng ta vào lệnh thì giá lại cắm đầu lao dốc bởi đơn giản điểm chúng ta vào lệnh vì chúng ta cho rằng đó là chân của một con sóng hồi trong xu hướng tăng giá, nhưng tiếc rằng đó lại là điểm khởi đầu của một xu hướng giảm.

Và đương nhiên đây là chuyện thường trong việc giao dịch mà không ai là không gặp phải. Chính những lúc như vậy là lúc mà Stop loss sẽ phát huy tác dụng của mình.

Khi bạn có stop loss thì mọi chuyện sẽ nhẹ nhàng với bạn hơn nhiều

Khoản thua lỗ của bạn giờ đây chỉ là một số pip rất nhỏ trong tầm kiểm soát và chấp nhận rủi ro của bạn.

Những phương pháp đặt Stop loss thường gặp

Trong giao dịch tài chính nói chung và giao dịch Forex nói riêng thì chúng ta có các kiểu đặt stop loss như sau:

- Đặt stop loss theo tỷ lệ %

- Đặt stop loss theo độ biến động của giá

- Đặt stop loss theo biểu đồ giá (chúng ta sử dụng phương pháp này vì theo hành động giá)

- Đặt stop loss theo thời gian.

Chúng ta sẽ đi vào giải thích từng cách cụ thể về đặt stop loss ở trên:

Đặt stop loss theo tỷ lệ %

Cụ thể là chúng ta sẽ đặt Stop loss theo % số vốn mà chúng ta sẵn sàng chấp nhận rủi ro thua lỗ.

Giả sử chúng ta chấp nhận thua lỗ 2% vốn trên mỗi lệnh giao dịch.

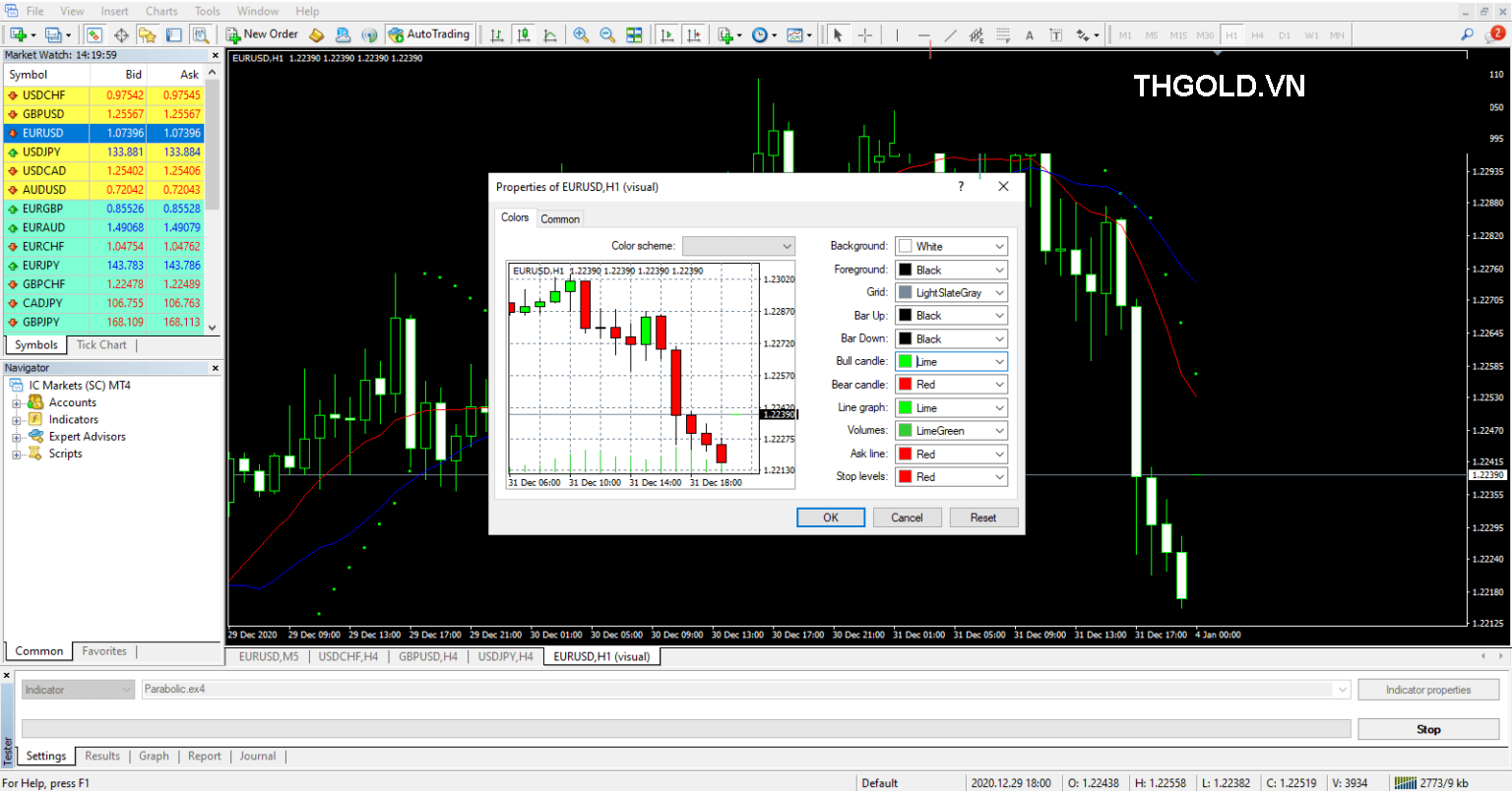

Khi này chúng ta thường sẽ vào lệnh với khối lượng cố định là bao nhiêu đó, chẳng hạn như 0.1 Lot, sau khi đã vào lệnh thì chúng ta sẽ sử dụng công cụ đo đạc giá trị của phần mềm giao dịch để xác định điểm dừng lỗ dựa theo % số vốn.

Tuy nhiên đây là một cách đặt Stop loss theo lý thuyết mà chúng ta có thể thực hiện còn trong thực tế thì không nên áp dụng vì nó không phải là điểm dừng lỗ khoa học, nó chỉ đơn giản là điểm dừng lỗ tính toán theo số vốn bạn có mà lại mặc kệ những yếu tố khách quan khác.

Khi đó chúng ta sẽ làm cho giao dịch thật sự máy móc, lạc lõng và xa rời thực tế.

Ví dụ như trường hợp sau:

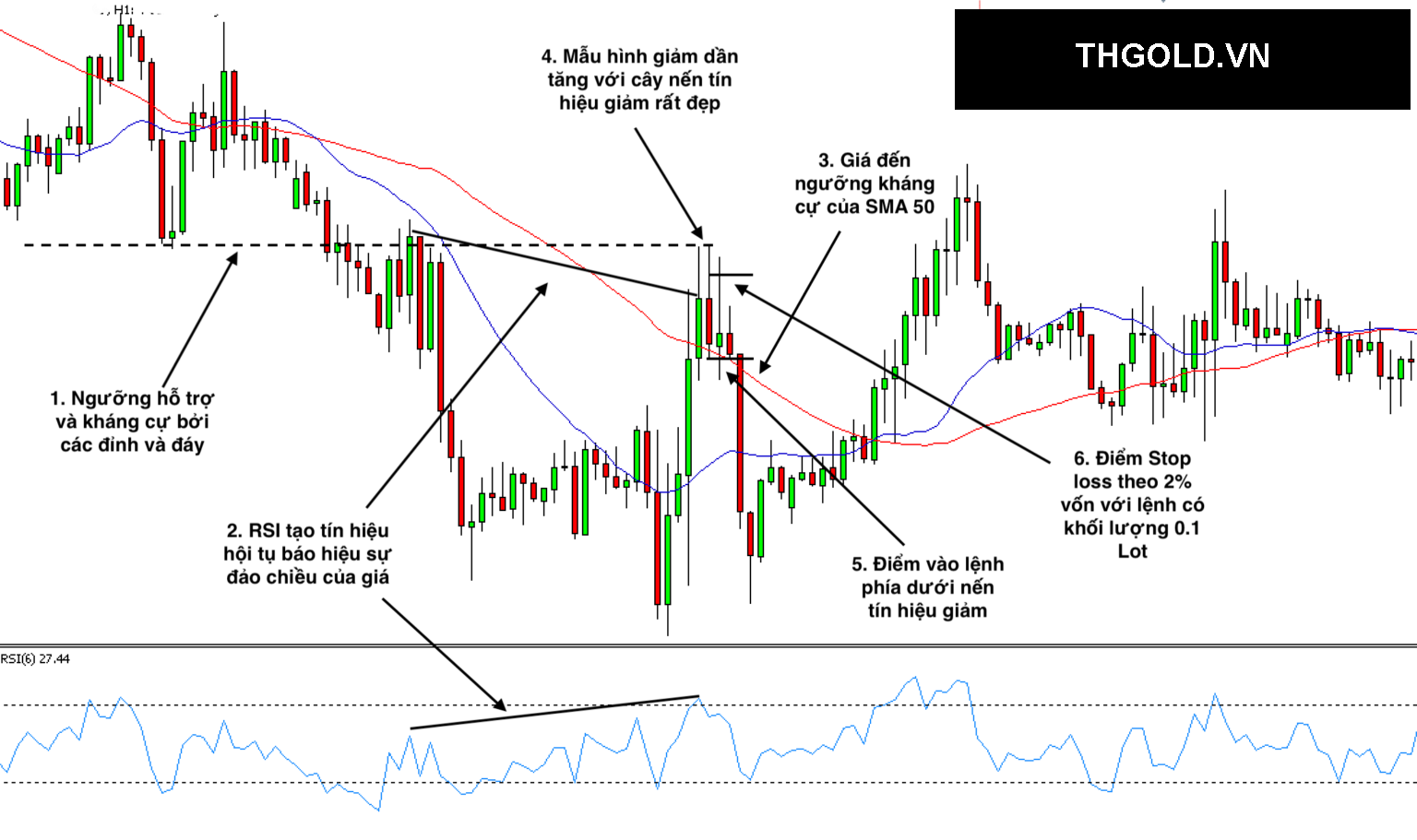

Trên đây là một tình huống giao dịch rất đẹp nhưng mọi thứ là vô nghĩa khi chúng ta tiến hành đặt Stop loss theo tỷ lệ vốn chấp nhận rủi ro.

Hoàn cảnh thị trường được phân tích cụ thể như sau:

- Chúng ta thấy rằng giá đã về ngưỡng hỗ trợ và kháng cự của nhiều đỉnh đáy trước đó, ngay cả các cây nến về khu vực này cũng cho thấy sự phản ứng với giá khi mà có các bóng nến trên rất dài.

- Chỉ báo RSI cũng đã cho tín hiệu hội tụ khi mà biểu đồ giá cho đỉnh sau thấp hơn đỉnh trước nhưng RSI lại có đỉnh sau cao hơn đỉnh trước.

- Vùng giá này cũng chính là vùng ngưỡng kháng cự động SMA 50, đây là một trong những ngưỡng kháng cự tin cậy và nó còn mạnh hơn rất nhiều so với đường SMA 20 (màu xanh).

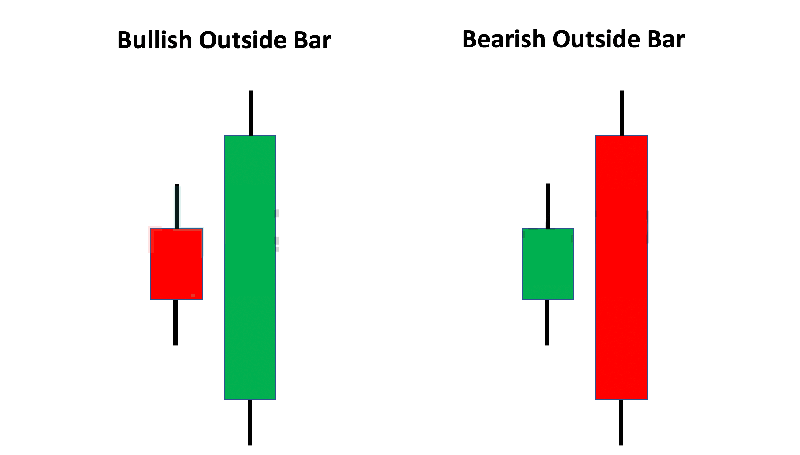

- Điểm quan trọng cuối cùng đó là nó đã xuất hiện tín hiệu vào lệnh với mô hình nến là giảm dần tăng, với một cây nến tín hiệu vô cùng đẹp.

- Chúng ta sẽ không thể bỏ qua cơ hội này và đặt một lệnh chờ bán ở dưới cây nến tín hiệu.

- Nhưng nếu như đặt điểm Stop loss với tỷ lệ rủi ro 2% vốn thì mọi thứ lại không tốt đẹp như bạn nghĩ khi mà ở trên chúng ta đã thấy nó bị hit stop loss khi giá vẫn chưa giảm một cách liền mạch.

Các bạn cũng lưu ý rằng trong trường hợp này cũng có thể bạn sẽ không bị dính Stop loss nếu như lệnh của chúng ta chưa được khớp mà giá hồi về qua điểm dừng lỗ trước rồi mới giảm xuống và khớp lệnh.

Đặt stop loss theo động lượng của thị trường

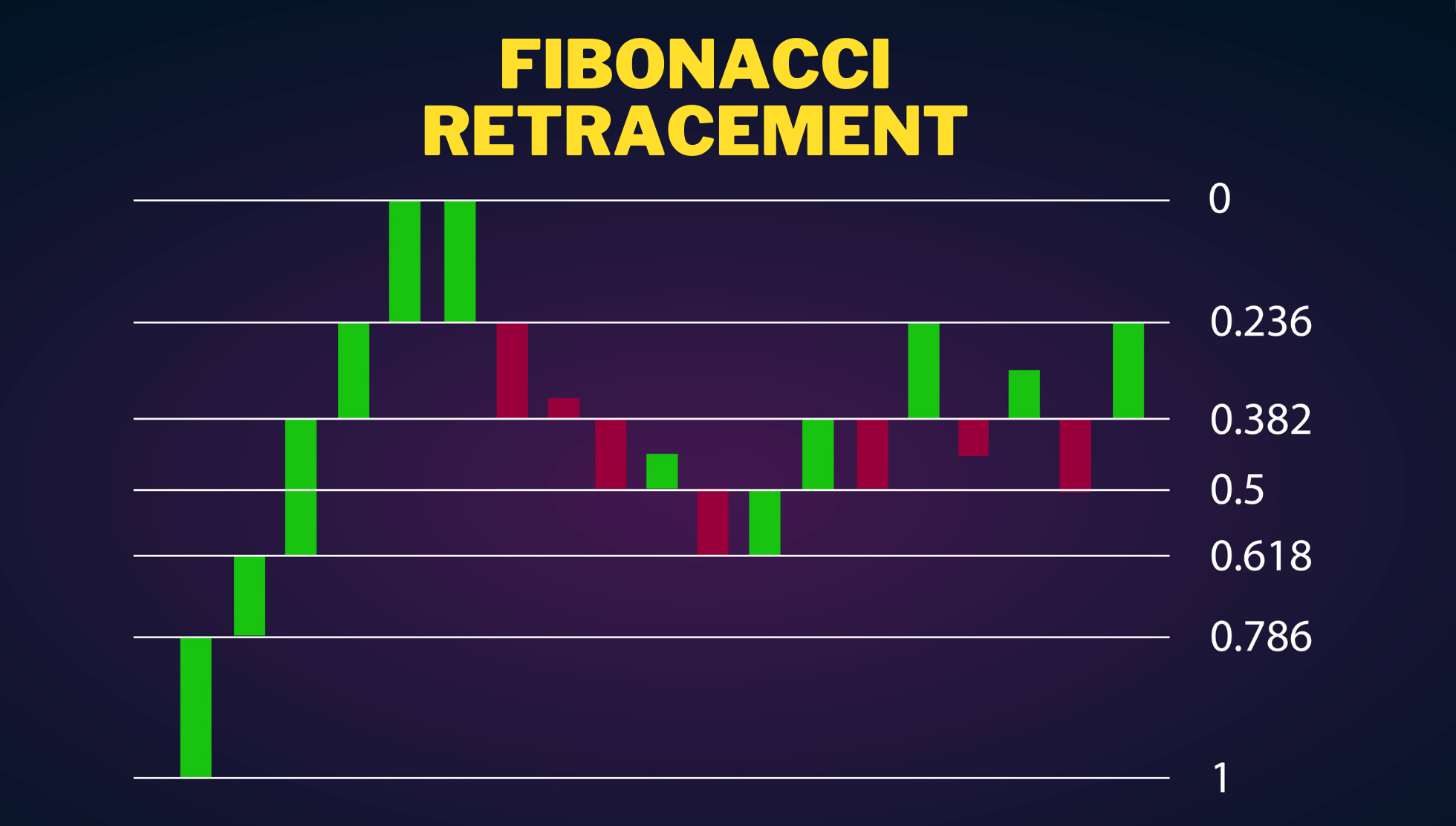

Đặt stop los theo độ biến động của thị trường đó là chúng ta sẽ dựa vào thống kê số Pip biến động trong một ngày của cặp tiền tệ nào đó để đặt stop loss theo mức trung bình.

Nếu như đặt lệnh ở khung thời gian nhỏ hơn thì chúng ta sẽ dựa vào độ trung bình biến động của các khung thời gian nhỏ hơn, chẳng hạn như là H1, H4….

Tuy nhiên có thể chúng ta không cần phải tính toán như vậy mà cách đặt stop loss như này thì thường là chúng ta sẽ sử dụng công cụ chỉ báo để hỗ trợ. Cụ thể đó là những chỉ báo đo lường độ biến động.

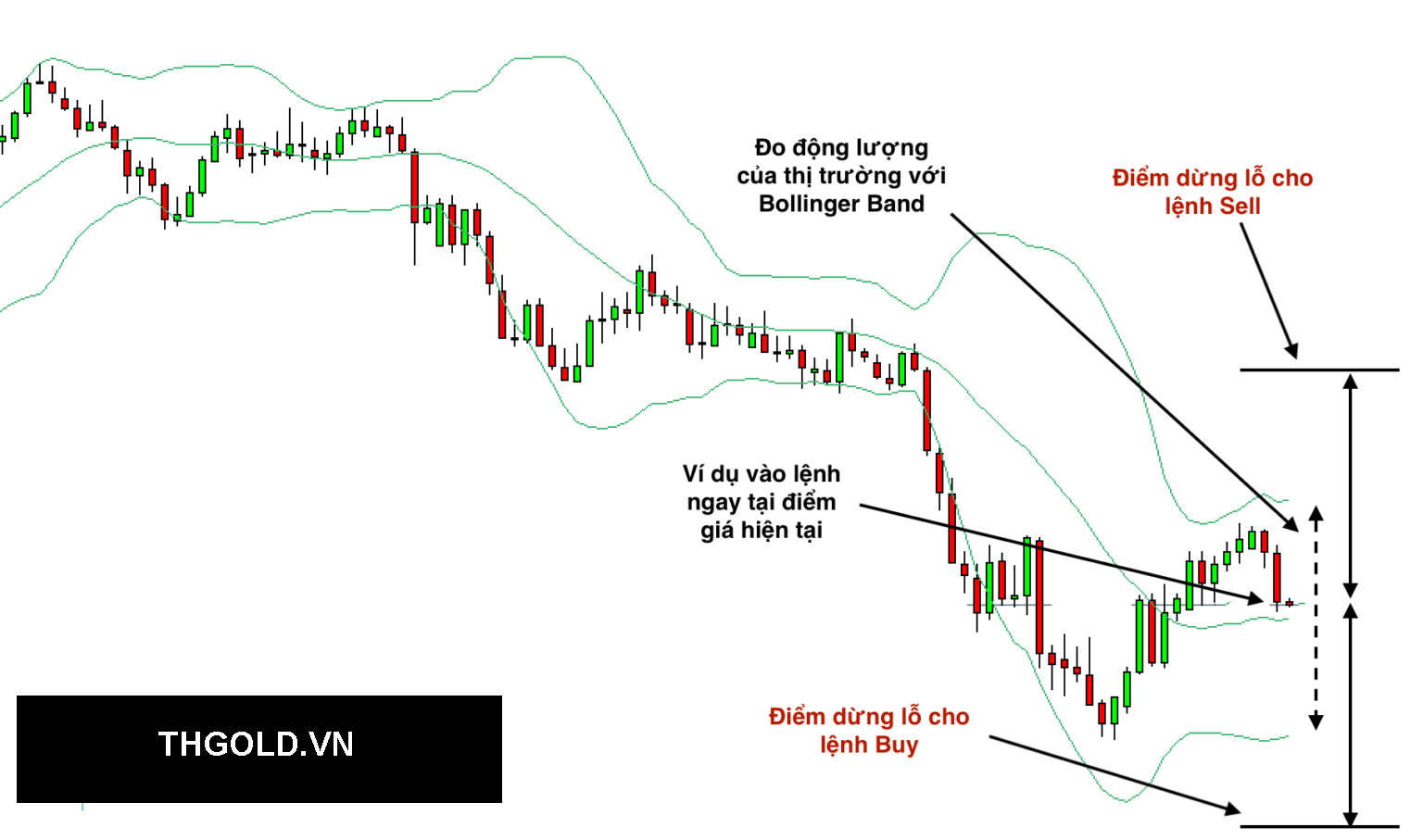

Ví dụ với chỉ báo thường dùng nhất đó là Bollinger Band

Giả sử với điểm vào lệnh đã có thì lúc này chúng ta sẽ đo độ rộng của hai dải biên Bollinger Band và lấy khoảng rộng đó là độ lớn cho điểm dừng lỗ.

Nhược điểm của phương pháp này đó là nó sẽ cho khoảng dừng lỗ rất rộng, không có cơ sở chặt chẽ và ưu điểm duy nhất lại chính là dựa trên nhược điểm, đó chính là khiến cho lệnh có thể tồn tại lâu hơn và có thể có cơ hội quay đầu đem về lợi nhuận.

Đây là cách đặt Stop loss mà THGOLD cũng không khuyến khích sử dụng và nó chỉ là lý thuyết chúng ta tìm hiểu mà thôi.

Stop loss theo thời gian

Stop loss theo thời gian thì thực chất là cách gọi khác của việc bạn đóng lệnh giao dịch thủ công hoặc là hẹn giờ để đóng lệnh.

Ví dự như bạn giao dịch trong ngày theo kiểu Day trading thì bạn sẽ đóng hết các lệnh vào cuối ngày mà không để nó duy trì đến ngày hôm sau.

Khi đó thì bạn đặt lệnh giao dịch không sử dụng điểm dừng lỗ cụ thể mà sẽ thả nổi và đến cuối ngày chúng ta sẽ đóng lệnh dù lời lỗ thế nào,

Và kiểu dừng lỗ này cũng là không khoa học và không khuyến khích bạn sử dụng.

Vì dù có giao dich trong ngày đi chăng nữa thì chúng ta cũng cần có điểm dừng lỗ cụ thể và rõ ràng để bảo toàn vốn trong mức mà quy tắc quản lý chúng ta đã đề ra. Đến cuối ngày thì các lệnh còn mở (chưa dính stop loss hoặc là take Profit) thì cũng đều được đóng lại.

Điểm dừng lỗ dựa trên biểu đồ giá

Đây chính là cách đặt stop loss mà THGOLD sử dụng trong hầu hết các ví dụ vì nó là điểm dừng lỗ dựa trên hành động giá và có cơ sở rõ ràng.

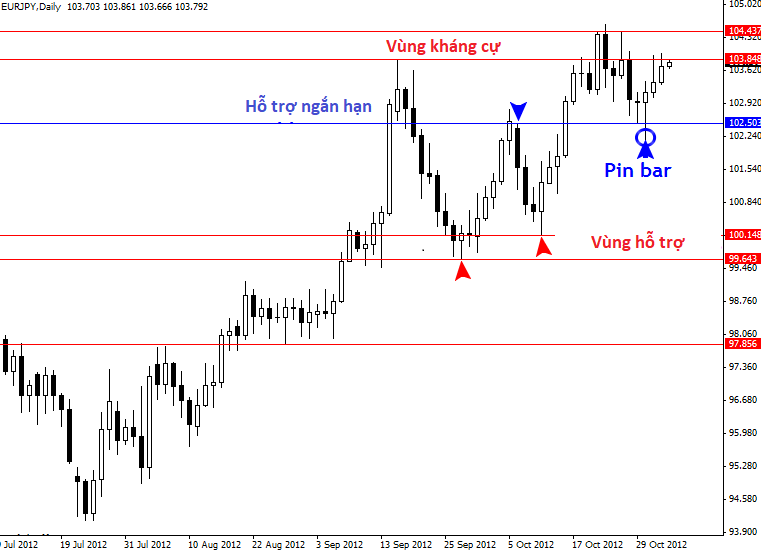

Thường thì chúng ta sẽ đặt điểm dừng lỗ ở trên ngưỡng kháng cự (trên đỉnh của một con sóng) và dưới ngưỡng hỗ trợ (dưới đáy của một con sóng).

Hoặc là với phương pháp hành động giá thì chúng ta sẽ đặt điểm Stop loss theo chính các cây nến vào lệnh.

Lại lấy ví dụ với trường hợp mà chúng ta đặt stop loss theo % vốn. Bây giờ nếu chúng ta đặt Stop loss theo biểu đồ nến thì mọi chuyện tốt đẹp hơn rất nhiều.

Ở trên chúng ta có điểm dùng lỗ ở trên cây nến tín hiệu giảm, đây cũng chỉnh là đỉnh của con sóng trước đó cho nên nó là một ngưỡng kháng cự đáng tin cậy để chúng ta đặt điểm Stop loss một cách khoa học và rất lý tưởng.

Với cách đặt Stop loss này là tối ưu nhất và nó vừa cho chúng ta điểm dừng lỗ hẹp nhất có thể vừa là mức giá tin cây để khả năng nó chạm đến stop loss thì có nghĩa là chúng ta đã sai trong phân tích và giao dịch ở lệnh đó.

Những sai lầm thường gặp khi đặt Stop loss

Trong việc đặt stop loss cũng thường có rất nhiều sai lầm phải trả giá để chúng ta dần ngộ ra nhiều điều. Sau đây THGOLD sẽ liệt kê ra một số điểm sai lầm thường gặp nhất của một trader đối với việc lựa chọn và đặt điểm dừng lỗ.

Đặt stop loss quá hẹp

Bạn biết rằng giá bao giờ cững là những có sóng biến động lên xuống và nó có biên độ của nó. Ở đây chúng ta khi đặt stop loss thì cũng có nghĩa là chúng ta ngoài việc chọn một mức giá Stop loss phù hợp và khoa học thì nó cũng phải đủ một khoảng trống chừa ra để cho giá còn có dư địa biến động.

Điều này chúng ta cũng từng gặp trong một số ví dụ ở bài học trước mà THGOLD có chia sẻ đến các bạn. Với những trường hợp chúng ta vào lệnh theo tín hiệu Price Action nhưng cây nến tín hiệu rất nhỏ, chẳng hạn như với mấu hình nến Harami thì nến tín hiệu luôn nhỏ.

Trường hợp như vậy thì chúng ta không nên đặt Stop loss theo nến tín hiệu mà nên đặt theo đỉnh đáy nơi xuất hiện mẫu hình nến đó.

Chẳng hạn với trường hợp trên thì chúng ta xuất hiện một mẫu hình Bullish Engulfing, hoặc cũng có thể coi 3 nến với mẫu hình Morning Star không hoàn hảo.

Với cây nến tín hiệu tăng tương đối nhỏ cho nên nếu đặt stop loss theo cây nến này thì khoảng dừng lỗ là rất hẹp, kết quả chúng ta cũng thấy đó là nếu đặt stop loss như vậy thì chúng ta đã thua lỗ một cách rất đáng tiếc.

Nhưng nếu chúng ta đặt lệnh Stop loss ở dưới cây nến Pin bar thì mọi chuyện sẽ rất ổn và khoảng dừng lỗ như vậy cũng khiến chúng ta cảm thấy ổn hơn so với điểm dứng lỗ ở trên.

Sử dụng cố định stop loss

Đó là kiểu chúng ta đặt Stop loss một cách cố định là bao nhiêu Pip so với điểm vào lệnh, và bên cạnh đó thì thường là chúng ta cũng sẽ đặt cố định về khối lượng giao dịch của lệnh.

Chẳng hạn như khối lượng giao dịch luôn là 0.1 Lot và khoảng dừng lỗ cố định là 50 Pips.

Rõ ràng việc rập khuôn trong giao dịch không bao giờ là một điều tốt mà chúng ta cần phải linh hoạt, cũng giống như việc đặt lệnh dừng lỗ với ví dụ ta nêu ở trên thì khi thấy nó quá hẹp chúng ta cần phải nới rộng nó ra với điểm dừng lỗ phù hợp.

Đặt dừng lỗ quá rộng

Đúng như câu nói cái gì quá cũng không tốt, khi đặt Stop loss quá hẹp thì nó cũng không tốt mà đặt dừng lỗ quá rộng thì lại càng không tốt.

Cho nên với cách đặt Stop loss theo Bollinger Band chẳng hạn thì nó thường có một khoảng dừng lỗ rất lớn và thiếu căn cứ logic và cơ sở vững chắc.

Những quy tắc cần nhớ với Stop loss

Sau đây là những quy tắc bạn nên nhớ để đặt stop loss cũng như bảo vệ vốn giao dịch hiệu quả.

Dịch chuyển stop loss

Khi mà giá đã đi theo đúng hướng mà chúng ta muốn nhưng chưa chạm đến Stop loss thì chúng ta cũng nên nghĩ đến việc dịch chuyển điểm dừng lỗ nhằm bảo toàn lợi nhuận.

Chúng ta cần có quy tắc cụ thể cho bản thân mình với việc dịch chuyển stop loss này, chẳng hạn như khi giá đi được tỷ lệ là 1:1 thì chúng ta dịch chuyển stop loss về điểm hoà vốn.

Hoặc có thể sử dụng Tradling stop cũng là một cách hay để chúng ta có thể bảo toàn lợi nhuận.

Trailing stop là công cụ giữ cho khoảng dừng lỗ tối đa theo một mức đã định trước. Chẳng hạn như bạn đặt Trailing là 50 Pip thì nếu như giá đi theo hướng bất lợi giảm về còn cách điểm Stop loss là 40 Pips chẳng hạn thì nó vẫn giữ nguyên điểm stop loss đó.

Nhưng giả sử giá đi theo đúng hướng mà bạn kỳ vọng thì khoảng dừng lỗ khi cứ tăng vượt qua ngưỡng 50 Pip thì điểm stop loss cũng nhảy theo để đảm bảo nó luôn có khoảng dừng lỗ tối đa là 50 pips.

Không mở rộng Stop loss

Thường khi giá dịch chuyển theo hướng bất lợi và chúng ta không muốn lệnh bị thua lỗ, chúng ta sẽ kéo rộng khoảng dừng lỗ ra để hy vọng rằng có khoảng trông để giá có thể quay đầu.

Đây là việc làm rất tai hại và cũng là một trong những nguyên nhân lớn nhất khiến cho bạn bị cháy tài khoản.

Đây cũng chính là việc kiểm soát tâm lý trong hoạt động giao dịch, việc giãn khoảng dừng lỗ ra đó chính là bạn đã bị chi phối bởi cảm xúc.

Lời kết

Trên đây là những chia sẻ của THGOLD các kiến thức liên quan đến Stop loss là gì và những điều bạn cần lưu ý về việc đặt Stop loss, những điều cần tránh để việc đặt stop loss là hiệu quả và giúp bảo toàn vốn giao dịch của bạn tốt nhất.